A bolsa americana está mais barata?

09/08/2021

09/08/2021

09/08/2021

VISÃO DO ESTRATEGISTA

PAYROLL E A DICOTOMIA DA POLÍTICA MONETÁRIA

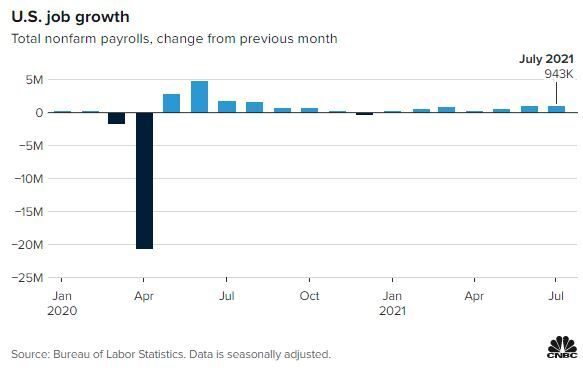

Começo o artigo de hoje com o dado mais relevante da semana, que foi divulgado na sexta. O payroll é um relatório mensal que visa medir a saúde do mercado de trabalho americano. Por si só ele já é importante pois consegue capturar a capacidade da economia americana em gerar empregos. Mas ele ganha ainda mais relevância num momento que muito se fala em retirada de estímulos monetários.

A grande questão atual na economia americana é se:

O dado de Payroll divulgado na sexta-feira contrariou os números recentes e reforçou a leitura (i), ou seja, a visão declarada inclusive pelo senador Joe Manchin é de que o FED deve iniciar seu tapering para já – tapering se refere ao interrompimento da compra de títulos pelo governo americano e o enxugamento de liquidez existente no mercado.

Falando dos números, foram gerados 943 mil postos de trabalho em julho na economia americana e a taxa de desemprego caiu de 5,9% para 5,4% – o mercado esperava criação de 845 mil vagas e uma taxa em 5,7%, ou seja, os dados foram melhores que o esperado.

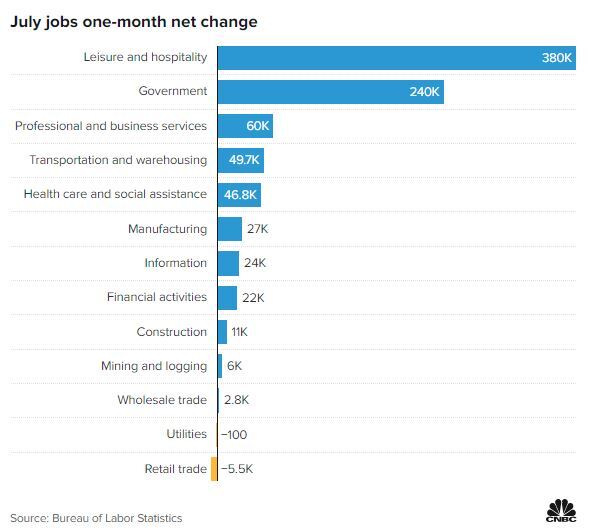

Os números mostram que a economia americana segue em franca expansão, gerando mais empregos, em especial no importante segmento de Lazer e Hospitalidade (indústria hoteleira), que foi o destaque de contratações no mês – vide gráfico abaixo. As contratações do governo também chamaram atenção, com um acréscimo líquido de 240.000 empregos. A explicação reside no fato dos governos estaduais e locais contribuírem com a maior parte desses ganhos, já que as universidades e outros distritos escolares públicos aumentaram seu quadro de funcionários antes do semestre, que se iniciou agora em agosto.

IMPACTO…

Dado bom é dado bom e dado ruim é melhor ainda?

Na sexta, o impacto de tais números foi imediato. Os juros de 10 anos reagiram, saltando mais de 5%, e como reflexo disso vimos uma discrepância de performance entre os índices, com o Dow Jones subindo – refletindo o fato de a economia estar crescendo e dos juros em alta, que ajudam o setor financeiro; em contrapartida, o Nasdaq caiu por conta do aumento de juros e o impacto disso na percepção de valor das empresas de tecnologia.

Já deixo minha opinião aqui de que essa é uma visão de extremo curto prazo e nada garante que seguiremos vendo essa tônica no mercado. O que temos visto na economia americana é que “dado bom é dado bom e dado ruim é melhor ainda”. Sim, números fortes da economia são bons… E dados fracos geram a percepção de manutenção de incentivos monetários.

Não por acaso, nessa semana vimos mais uma vez os índices americanos atingirem novas máximas.

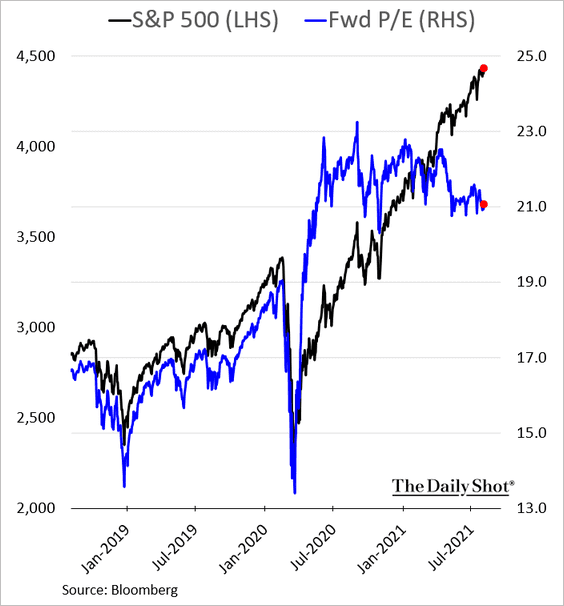

Saindo do macro e vindo para o micro, o que temos visto é uma safra de balanços trazendo números muito positivos. Tivemos mais de 340 empresas do índice S&P 500 divulgando seus números até agora, sendo que 89% delas bateram as estimativas de lucros, e com lucros crescendo 88% na média versus o 2T20. Você pode questionar a base fraca de comparação que foi o segundo trimestre de 2020, o qual foi fortemente impactado pelos lockdowns e pandemia. Ainda assim, esses são números muito fortes.

E o curioso disso é que esses números fortes fazem com que, mesmo com as altas recentes, o mercado americano não esteja mais caro. Deixe-me explicar com um exemplo simples. Vamos supor que o múltiplo de lucro (relação Preço da Ação/Lucro por ação) justo para determinada ação seja 20x, que essa ação esteja negociada no mercado a US$20 e que seu último lucro tenha sido de US$1/ação. Quando essa empresa entrega um crescimento de, por exemplo, US$ 1,20/ação, mantendo o mesmo múltiplo de 20x, seu novo “preço-justo” seria de US$ 24 (US$1,2 multiplicado pelo múltiplo 20x). Ou seja, o fato de a empresa entregar um lucro maior faz com que seu preço considerando justo possa ser 20% maior.

Essa é a dinâmica que temos visto no mercado americano, e esse gráfico abaixo ilustra bem isso. O índice americano tem se valorizado, sem necessariamente ficar mais caro, quando analisamos pelo múltiplo preço/lucro.

Em outras palavras, dá até para dizer que o mercado americano foi ficando mais barato nos últimos meses, mesmo com as altas do índice S&P 500. Parece contraintuitivo, mas o gráfico do múltiplo P/L do S&P abaixo ajuda a entender.

Para acabar, penso que vale um comentário sobre o dólar…

É RARO, MAS ACONTECE MUITO?

Numa semana onde os índices americanos atingem máximas, a volatilidade se reduz e temos uma decisão de aumento de juros no Brasil, seria razoável supor uma desvalorização da moeda americana e o Real se fortalecendo… Pois é, mas não foi o que aconteceu. Como sempre, o dólar seguiu forte contra a moeda brasileira. A moeda americana adora “pregar peças” nos economistas (aos quais eu me incluo, pois sou um), fazendo com que os eles errem seus prognósticos.

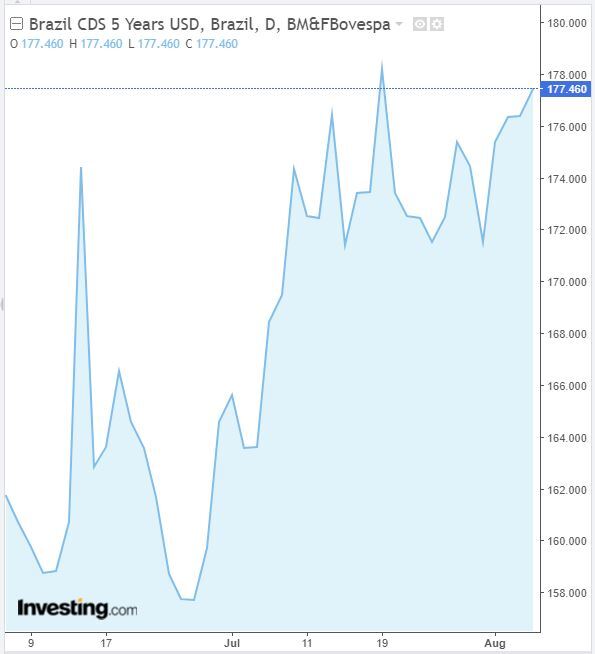

A realidade é que nos últimos 2 meses o risco associado ao Brasil vem aumentando com mais e mais notícias ou análises chamando atenção ao elevado risco fiscal que vivemos e o constante flerte com políticas fiscais mais frouxas, que beiram o populismo. Não à toa, o CDS brasileiro (espécie de seguro contra o Brasil) veio subindo.

E, como reflexo, o dólar segue teimando em não cair.

Penso que os riscos da criatividade estatal num ano eleitoral não podem ser desprezados, e ajudam a explicar a resiliência da moeda americana. De forma prática, o que podemos aprender são duas lições básicas:

Era isso pessoal, aquele abraço!

William Castro Alves