Dólar + 5% ao ano. Janela de oportunidade ou “novo normal”?

01/05/2024

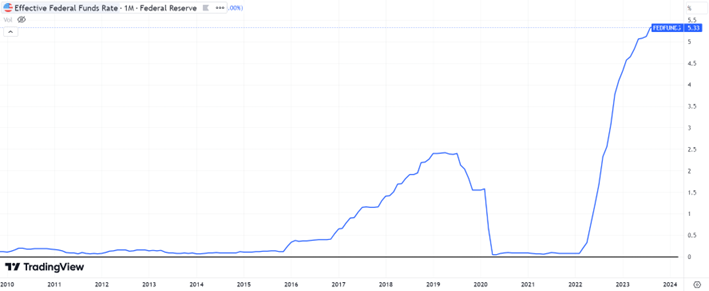

Há quase duas décadas não se via a taxa de juros americana em patamares acima de 5% ao ano. Essa taxa, que pode parecer baixa quando se pensa em Brasil, é muito alta para a realidade dos EUA. Desde início da década de 2010 as taxas estavam próximas de 0%, tornando a renda fixa pouco atrativa, enquanto o S&P 500, principal índice acionário americano, subiu mais de 360% nesse período, como é possível ver nos gráficos abaixo.

Fonte: Trading View

Fonte: Trading View

A partir de 2016 foi possível notar um aumento na taxa de juros dos EUA, decorrente do fim da política monetária expansionista que tomou conta no início da década, após a crise de 2008. O que não se esperava era uma pandemia global em 2020, onde praticamente todos os estabelecimentos fecharam para evitar o avanço do vírus.

Visando impulsionar uma economia em uma situação atípica e emergencial, o governo dos EUA (como da maioria dos países) abaixou rapidamente a taxa de juros, para impulsionar o consumo, que se via muito retraído. E quando juros foram cortados com essa magnitude e rapidez, o fantasma da inflação voltou a assombrar a maior economia do mundo, que não batalhava com esse problema há muito tempo.

O CPI, principal índice de inflação americano, chegou a bater mais de 9% em meados de 2022, forçando o FED a elevar a taxa de juros em uma velocidade muito grande para conter o aumento de preços o mais rápido possível. Com os juros nesse patamar, toda a dinâmica de investimentos é afetada, atraindo muito capital para a terra do Tio Sam. A ideia desse artigo é, a partir das taxas altas, entender se isso é algo duradouro ou passageiro, e possíveis formas de aproveitar esse evento raro.

É sempre importante lembrar o que é a taxa de juros. Pode-se entender como o custo do dinheiro no tempo, ou seja, quanto mais alta a taxa de juros, maior o custo de pegar dinheiro emprestado, e vice-versa. Elas são definidas pelos Banco Centrais dos países, que geralmente possuem 2 objetivos: controlar a inflação e manter o nível de desemprego baixo.

Historicamente, a taxa de juros dos EUA foi menor que a do Brasil. E há um motivo muito claro para isso ocorrer. Caso os dois países tivessem a taxa de juros em 10%, em qual você acha que as pessoas colocariam dinheiro?

O mundo todo escolheria (e escolhe) a primeira opção. Quando se pensa que a taxa de juros no Brasil é mais alta, e por isso não é preciso investir fora, existe um motivo para ela ser mais alta: o risco é muito mais elevado. Nesse artigo Investimentos no exterior: Guia Completo para iniciar sua jornada de investimentos internacionais (avenue.us) tem mais alguns motivos para expandir seu horizonte de investimentos globalmente.

Para aprofundar mais ainda no diferencial de juros entre o Brasil e os EUA, o José Maria trouxe um artigo muito interessante que explora bastante essa diferença, os seus motivos e oportunidades Juros, diferencial com Selic e oportunidades (avenue.us)

Voltando ao Brasil, pode-se pensar que é possível receber 10,75% de juros (abril/2024) sem risco. Será que é mesmo sem risco? Quando comparado com países como Botsuana ou Trinidad e Tobago, o Brasil possui uma nota de crédito pior. Em resumo, internacionalmente falando, é mais seguro emprestar dinheiro para os governos de Botsuana ou Trinidad e Tobago do que para o governo brasileiro.

Como está perto da gente, não parece que é tão arriscado. Até existe um nome para esse viés, chamado de Home Bias, onde existe a tendência de concentrar seus ativos no seu país, onde você conhece mais. O Brasil é um dos melhores exemplos desse viés, uma vez que os brasileiros investem menos de 1% no mercado internacional. Quando se compara com países próximos, a diferença é muito grande: os chilenos possuem por volta de 50% de investimento fora, México e África do Sul em torno de 20% de alocação internacional.

Por isso é sempre importante entender a carteira de investimento em um cenário global, ainda mais se considerar que o Brasil representa menos e 1% do mercado de ações mundial, e próximo de 1,5% do mercado de renda fixa.

É muito comum no Brasil produtos que pagam uma remuneração híbrida, como CDI + 1% ou IPCA+ 5% por exemplo. Ou seja, o título irá pagar uma rentabilidade fixa em cima de um indicador. Quando se vai para os Estados Unidos, é muito mais comum os títulos serem totalmente prefixados. Eles pagam uma taxa predefinida no momento que são emitidos, e caso fique com o título até o vencimento, terá aquela taxa acordada.

5% ao ano nos EUA é algo bem alto, como foi dito anteriormente. Apesar de parecer pouco para os brasileiros, é preciso levar em consideração a variação da moeda, que pode, em alguns casos, ser maior que a rentabilidade do título em si.

Durante a década passada, de 2010 até 2019, o dólar se valorizou mais de 127%. Quando se anualiza essa taxa, temos mais de 8,55% ao ano. Claro, não é uma previsão que na próxima década ele irá se valorizar dessa forma, podendo ser menos ou mais. Na realidade ninguém sabe essa resposta. É apenas para ter uma dimensão e entender que com uma taxa de juros a 5% ao ano, mais o dólar, historicamente foi uma rentabilidade alta. E vale ressaltar que o que impacta o preço de uma moeda ao longo do tempo é o diferencial de inflação entre os países, ou seja, considerando que historicamente nossa inflação é maior que a inflação americana, é natural que o real continue perdendo valor no longo prazo caso esse cenário seja mantido.

Mas voltando ao exemplo hipotético, chegamos em algo próximo de 13,55% ao ano, quando se soma a taxa prefixada mais a variação do dólar no período (5% + 8,55%). Por isso é necessário entender a taxas dos títulos nos EUA não como 5% ao ano, e sim Dólar + 5% ao ano. Essa mudança de ótica afeta a forma de compreensão dos investimentos internacionais

Dentro da renda fixa é possível achar títulos pagando esse tipo de remuneração, ou até maiores que 5% ao ano, lembrando que quanto maior a remuneração de um título, maior o risco dele. Risco e retorno sempre andam de mãos dadas, por isso a importância de entender os objetivos e perfil de risco na escolha dos títulos e ativos que a compõe a carteira de investimentos.

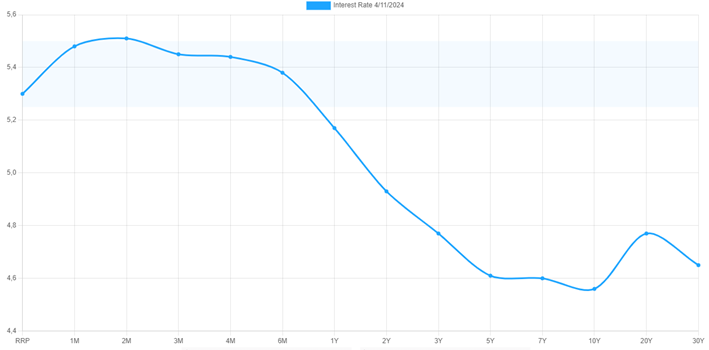

Não se acredita muito que a taxa de juros americana ficará nesses patamares por muito tempo. A curva de juros abaixo deixa isso bastante claro.

Fonte: US Trasury Yield Curve

É certo que os últimos dados de inflação (CPI) tenham surpreendido negativamente, demonstrando que o aumento de preço continua forte, muitas vezes avançando acima do esperado. Como foi mostrado nesse artigo Como a taxa de juros impacta o nosso dia a dia e influencia a inflação? (avenue.us), a taxa de juros é uma espécie de remédio para inflação. Se vem alta, é preciso um aumento dos juros para controlá-la.

Agora, dólar + 5% ao ano só foi visto há quase duas décadas, demonstrando um período atípico, tanto para os governos como para os investidores, que podem enxergar isso como uma janela de oportunidade.

SPX 5161.36 ▼ −0.93% Sem nome (tradingview.com)

The World’s Biggest Stock Markets, by Country (visualcapitalist.com)

SP Press Release – Botswana Ratings Affirmed 15-03-2024.pdf (bankofbotswana.bw)

The Long and Short of “Home Country” Bias | CLA (CliftonLarsonAllen) (claconnect.com)

Preços Históricos USD/BRL – Investing.com

Disclaimers:

A situação de cada investidor é única e você deve considerar seus objetivos de investimento, tolerância ao risco e horizonte de tempo antes de fazer qualquer investimento. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada. O conteúdo acima não é uma recomendação para comprar ou vender qualquer ativo individual ou qualquer combinação de ativos.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Todo tipo de investimento, incluindo fundos, envolve risco. Risco refere-se à possibilidade de que você perderá dinheiro (tanto principal quanto qualquer ganho) ou não consiga ganhar dinheiro com um investimento. A mudança das condições do mercado pode criar flutuações no valor de um investimento em fundos. Além disso, existem taxas e despesas associadas ao investimento em fundos que geralmente não ocorrem na compra de ativos individuais diretamente

Avenue Securities Distribuidora de Títulos e Valores Mobiliários Ltda. (“Avenue Securities DTVM”) é uma distribuidora de valores mobiliários brasileira devidamente autorizada pelo Banco Central do Brasil (“BCB”) e pela Comissão de Valores Mobiliários (“CVM”) Os saldos disponíveis em Reais são mantidos na Avenue Securities DTVM Ltda., uma instituição financeira regulada. Os fundos detidos pela Avenue Securities DTVM não são cobertos pelo FGC (Fundo Garantidor de Créditos).

Fale com a gente

Fale com a gente