IPCA +6% é bom, mas Dólar +6% é melhor ainda?

27/05/2024

Este título provocativo é para capturar sua atenção e conversarmos sobre algo que tem dominado a cena de investimentos no Brasil: a ideia da excepcionalidade e oportunidade aparente em aproveitar elevadas taxas de retorno na renda fixa brasileira.

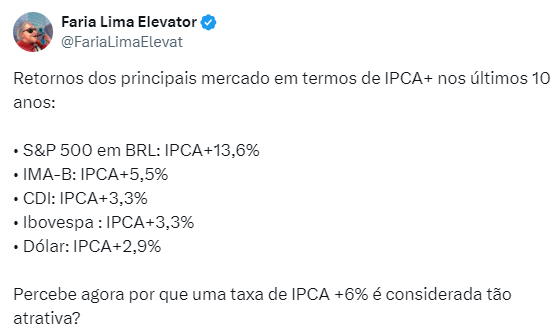

Vale mencionar que este post foi inspirado na excelente provocação e colocação do “Faria Lima Elevator”, perfil no Instagram e Twitter, que também publica uma excelente newsletter chamada Carta do Condado, a qual vale a pena acompanhar. Pois bem, o post é o seguinte:

Fonte: Faria Lima Elevator on X – 08/mai/2024

Mas, nesta semana, ele voltou a tocar no assunto, citando o estudo do professor Michael Viriato sobre os retornos de diferentes classes de ativos em comparação ao IPCA +6%. Vale a pena a leitura.

Em suma, a questão que se coloca é a da excepcionalidade e oportunidade de investimentos em renda fixa no Brasil em comparação ao cenário internacional.

Então, para começar, vale explicar/contextualizar.

O Brasil, como sabemos, possui um histórico de relacionamento com a inflação. O “dragão da inflação” usado nas capas da Veja na década de 80 e início dos anos 90, dilacerou 5 das nossas moedas – Cruzeiro Novo, Cruzado, Cruzado Novo, Cruzeiro, Cruzeiro Real. Mesmo nos últimos 30 anos, após o que podemos chamar de benção, que foi a constituição de uma moeda forte, o Real, a inflação volta e meia reaparece, assustando e reduzindo os retornos dos investimentos pré-fixados – entenda-se aqui, reduzindo o retorno real (taxa nominal menos inflação) dos investimentos em títulos pré-fixados.

Por isso, temos sido catequizados a investir em títulos que remuneram a inflação mais uma taxa que oscila ao sabor das expectativas dos juros e da economia. Os títulos indexados, em especial o IPCA+, ganharam notoriedade e popularidade, seja através dos representantes do Tesouro, como as NTN’s, ou ainda nas debêntures e títulos privados.

De fato, considerando o histórico brasileiro, pode fazer sentido, de acordo com o perfil do investidor, alocar uma parcela do seu capital em títulos que protegem das intempéries inflacionárias que acometem nossa economia.

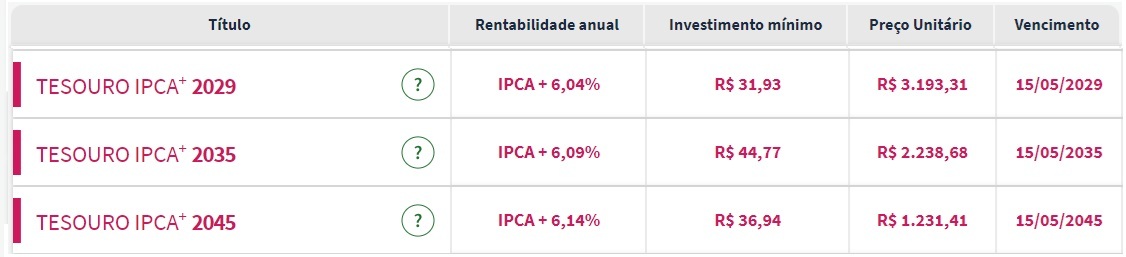

Pois bem, feita essa introdução, as taxas de retorno desses títulos oscilam. Atualmente (16/mai), estas são as taxas que o investidor brasileiro encontra no Tesouro Direto. Usando como referência a NTN-B 2035, título com vencimento em 10 anos, temos uma remuneração de 6,09%.

Fonte: Tesouro Direto – 16/mai/2025

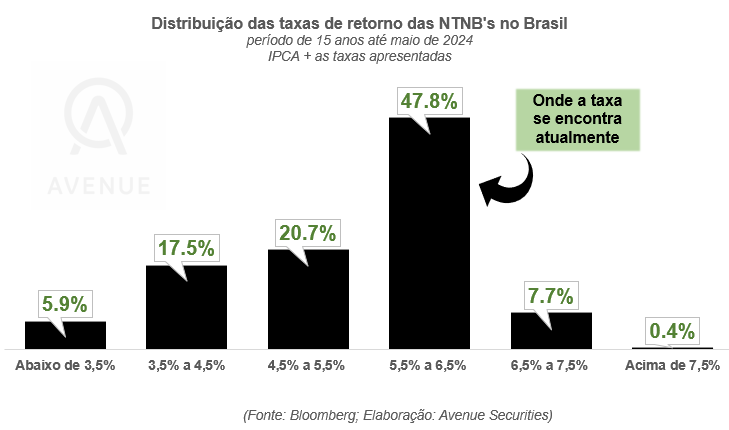

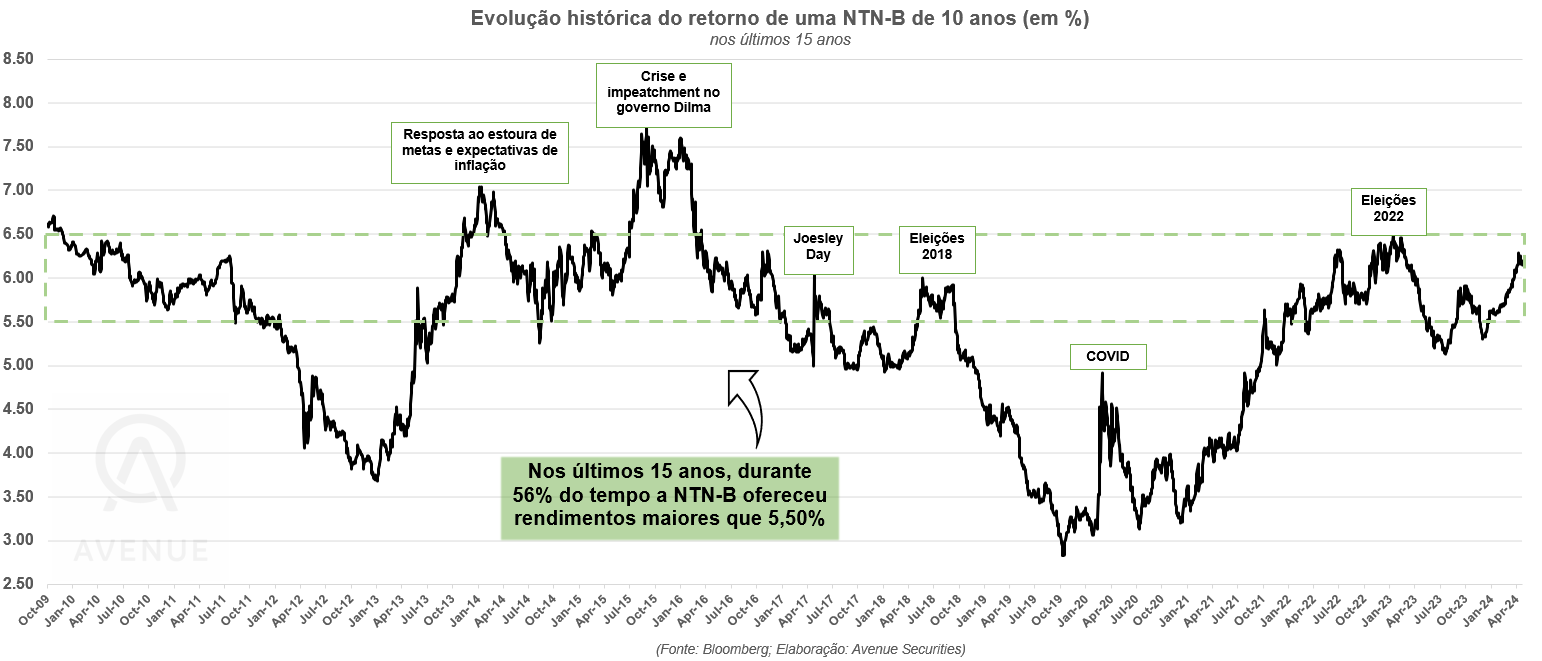

Essa é, de fato, uma taxa elevada quando olhamos o histórico recente (pós-pandemia), e por isso gerou repercussão no cenário de investimentos nacional. Ampliando um pouco o horizonte de análise, vemos que, nos últimos 15 anos, a taxa mínima observada foi de 2,83% e a máxima de 7,71%; a média do período foi de 5,37% e a mediana, 5,64%. Colocando tudo isso numa distribuição normal, temos a imagem abaixo.

O gráfico abaixo mostra que, em 47,8% das observações, essa taxa se encontrou entre 5,5% e 6,5%. Em outras palavras, na maior parte do tempo, a taxa observada foi maior que 5,5% e menor que 6,5%. Atualmente, ela está em 6,09%, ou seja, dentro desse intervalo. Assim, a verdade é que atualmente, sim, você obtém um retorno levemente acima da média dos últimos 15 anos. Para ser mais exato, 0,7% ao ano a mais de retorno, o que representa um retorno adicional total de 7,5% caso o investidor mantenha esse título por 10 anos.

Convém lembrar também que essas elevações observadas na taxa de remuneração desses títulos têm uma estreita relação com o risco atribuído a investir em títulos de dívida do governo brasileiro. No gráfico acima, vimos que os momentos de maior retorno das NTN’s coincidiram com uma maior percepção de risco atribuída ao Brasil. Os motivos foram diversos: eleições, pandemia, Joesley Day, entre outros – vide o gráfico abaixo.

Atualmente, o que catalisou essa elevação das taxas, em nossa visão, foi uma conjunção de fatores externos e internos, que não se limitam aos citados a seguir, mas que ajudam a explicar bem o momento.

Externos: manutenção de um patamar de juros mais elevado nos EUA e risco geopolítico em meio a uma série de conflitos no mundo.

Internos: forte intervenção estatal em empresas de capital misto, como Petrobras e Vale; a LDO (Lei de Diretrizes Orçamentárias) de 2025, que revisou as metas fiscais, mostrando uma deterioração das contas nacionais para o futuro; e, mais recentemente, o impacto das tragédias que aconteceram no Rio Grande do Sul em termos de PIB, inflação e gastos do governo.

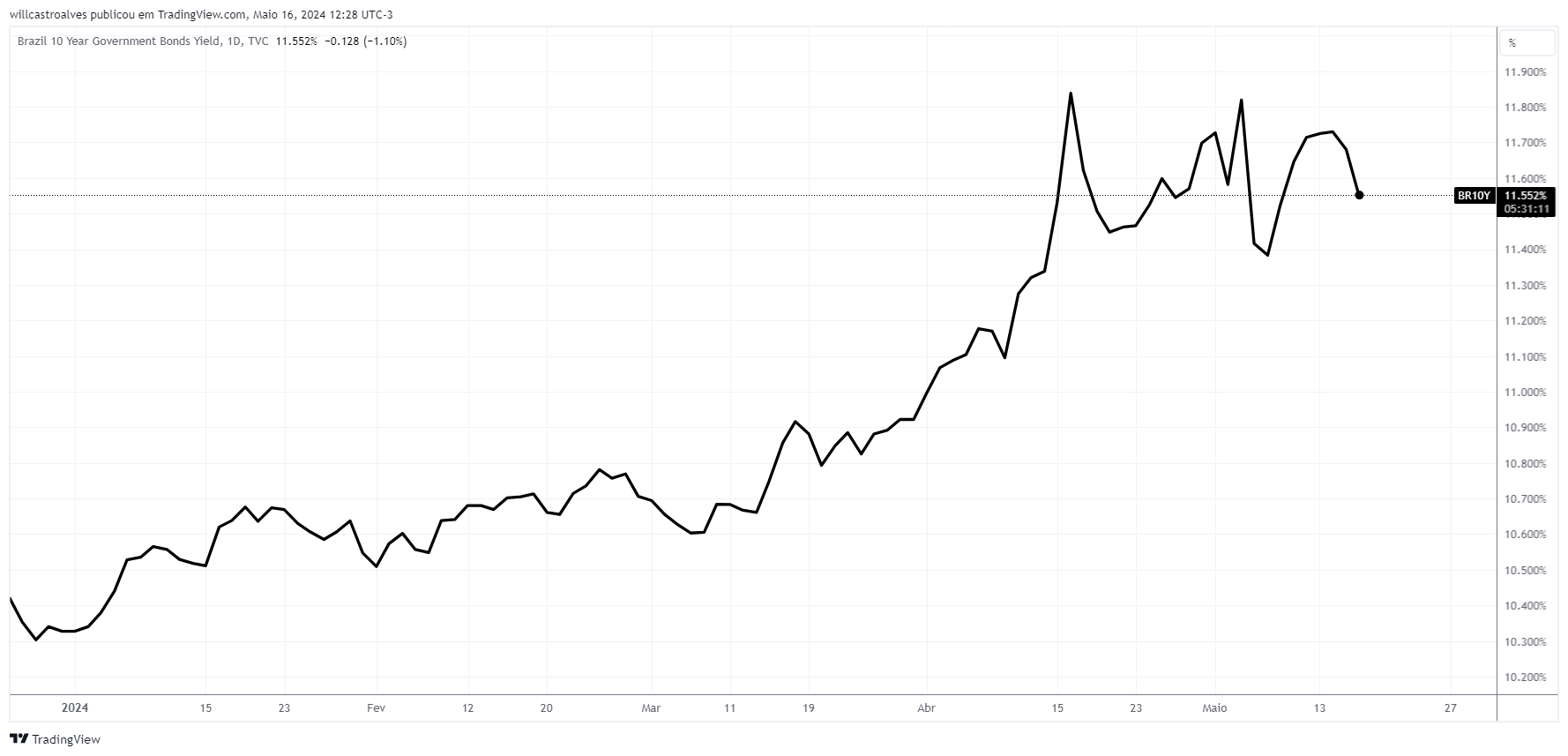

Com isso, vimos o mercado “exigir” mais prêmio para financiar o Estado brasileiro. Como qualquer agente, quando um devedor mostra pouca responsabilidade ou preocupação em controlar seus gastos e/ou com a deterioração da sua situação financeira, o credor cobra mais para financiar tal dívida. O gráfico abaixo mostra a curva de juros brasileira de 10 anos este ano.

Fonte: TradingView.com – 17/mai/2024

Ainda assim, muitos investidores entendem tal risco e veem o momento atual como diferenciado para aproveitar essas taxas elevadas na cena doméstica.

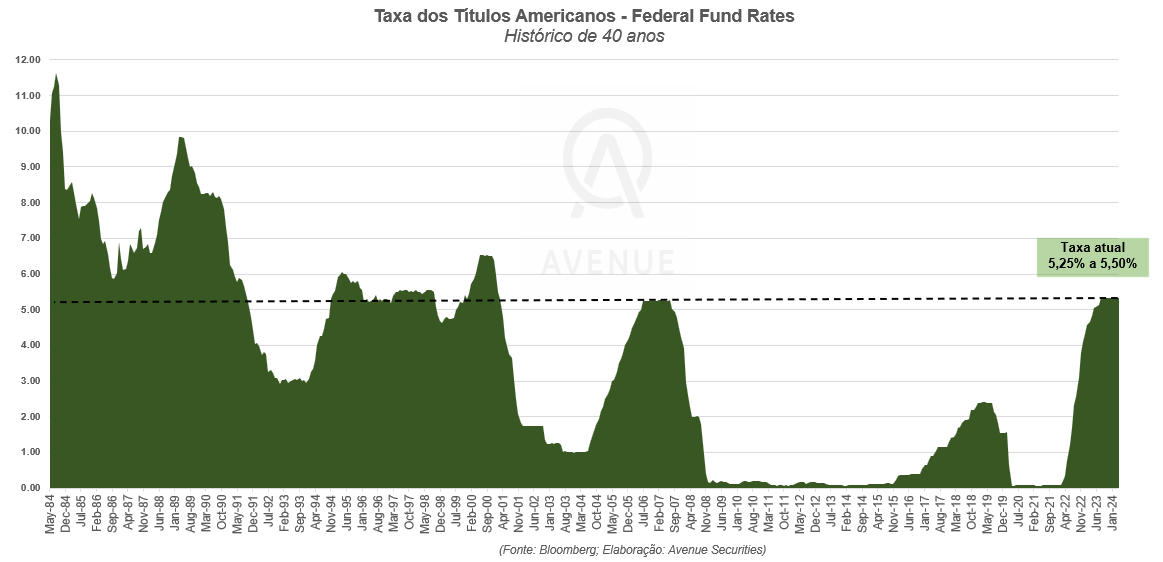

A questão é que também vivemos um momento excepcional nos EUA, não visto em décadas. O gráfico abaixo, que mostra o histórico dos últimos 40 anos dos Fed Funds (que pode ser grosseiramente entendido como a “SELIC americana”), revela que a taxa de juros americana esteve em patamares similares em poucos momentos.

Na verdade, você precisa voltar a agosto de 2007 para encontrar uma taxa tão elevada como a atual; ou ainda ao início dos anos 2000, quando Fernando Henrique era o presidente brasileiro, a internet estava começando a ganhar espaço em nossas vidas e o Brasil não era nem pentacampeão mundial.

Faz tempo!

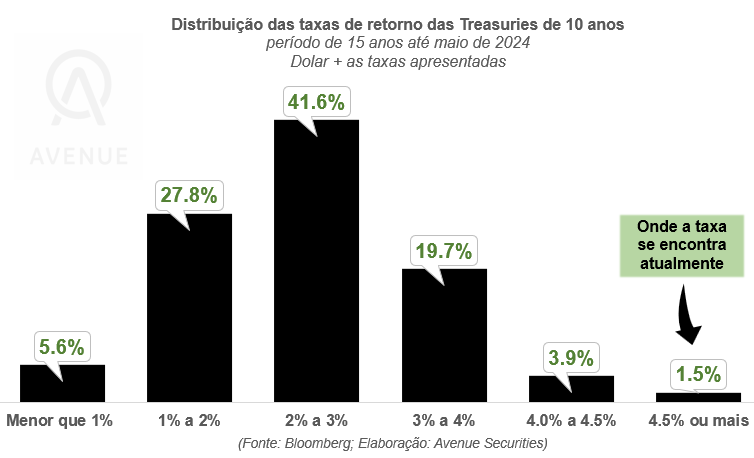

Se ainda não ficou claro o tamanho da excepcionalidade, o gráfico abaixo, semelhante ao que apresentamos para o título de 10 anos brasileiro, mostra o quão raro é conseguir contratar taxas de retorno como as que você obtém atualmente no mercado americano. Nos últimos 15 anos, o yield dos títulos de 10 anos dos EUA esteve 95% do tempo abaixo de 4% ao ano e 98,5% do tempo esteve abaixo de 4,5%. Isso quer dizer que, em apenas 5% das oportunidades, você teria conseguido contratar uma taxa de retorno acima de 4% nos últimos 15 anos, ou ainda em apenas 1,5% das oportunidades você teria conseguido contratualizar uma taxa de 4,5% tal qual você consegue atualmente (maio/24).

Abaixo está o gráfico mostrando a evolução do yield, evidenciando mais uma vez a excepcionalidade do momento que vivemos. Em 95% do tempo nos últimos 15 anos, a taxa das Treasuries de 10 anos esteve abaixo de 4% – área marcada no gráfico.

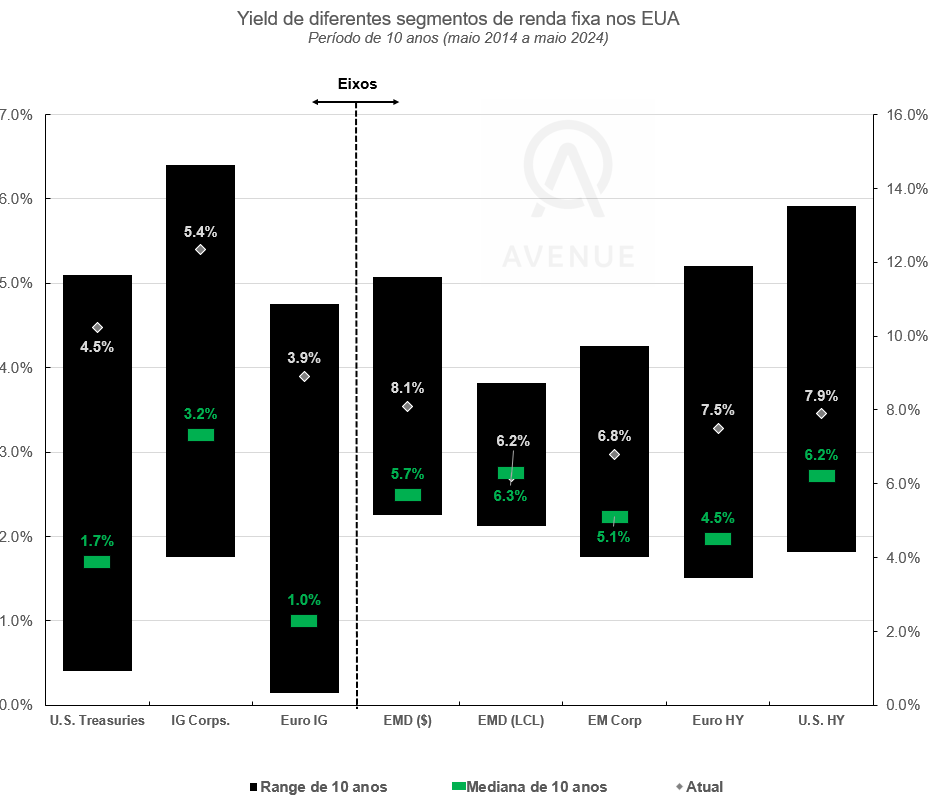

Então, se no Brasil temos uma taxa de remuneração de títulos de renda fixa que se mostra interessante para muitos, nos EUA vemos um cenário oportunístico ímpar, considerando o histórico de taxas. Veja no gráfico abaixo que, em geral, os yields atuais (losango azul) estão em patamares bem superiores aos yields médios dos últimos 10 anos (linha lilás no meio das barras) para diferentes segmentos da renda fixa internacional, evidenciando o momento único vivido na renda fixa global. Obviamente, não há como saber o que o futuro nos reserva, ou seja, se esse cenário irá se manter ou mesmo se acentuar.

Legenda: IG Corp – títulos de dívida corporativa de empresas investment grade; Euro IG – títulos de dívida soberana investment grade; EMD ($) – títulos de dívida soberana de emergentes em dólar; EMD (LCL) – títulos de dívida soberana de emergentes em moeda local; EM Corp – EMD ($) – títulos de dívida corporativa de países emergentes; Euro HY – títulos de dívida corporativa high yield na Europa; US HY – títulos de dívida corporativa high yield nos EUA.

Ao investirmos nos EUA, estamos automaticamente dolarizados, ou seja, compramos ativos (sejam fundos, ETFs ou bonds) em dólar. Nossa remuneração nos ativos no exterior é determinada pelo dólar mais alguma taxa, assim como temos no Brasil o IPCA+.

O dólar não é um indexador de inflação, mas grande parte do nosso consumo e vida está hoje dolarizada. Basta olhar para os produtos e serviços que consumimos… Roupas, eletrônicos, vinhos, combustível etc. Basta olhar em volta para perceber a influência do dólar nos preços dos produtos e serviços que consumimos.

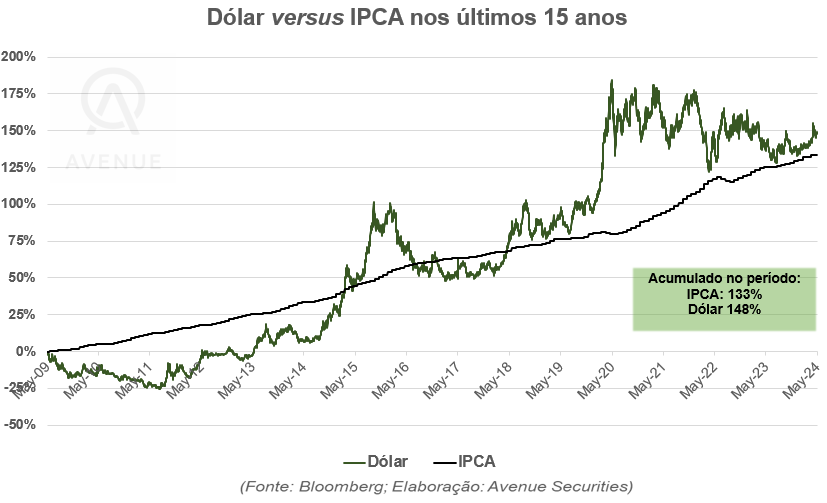

Pois bem, em termos de performance, o gráfico abaixo compara o desempenho do IPCA e do dólar nos últimos 15 anos. A moeda americana se valorizou 148%, enquanto o IPCA apresentou um aumento de 133%. Assim, nos parece bastante plausível usá-lo como um indexador e buscar investimentos que ofereçam Dólar+ alguma remuneração.

Então, de um lado, tenho como alternativa de investimento títulos que remuneram a IPCA + 6,09%. Do outro, teria a alternativa de contratar retornos de cerca de 4,5% em dólar, investindo em um título do governo americano. Ora, essa comparação carece de uma contextualização de risco, afinal, os títulos brasileiros carregam consigo um risco maior, conforme já comentamos neste artigo. Sendo assim, penso ser mais coerente comparar “laranja com laranja”, ou seja, comparar o título no Brasil com seu equivalente em dólar.

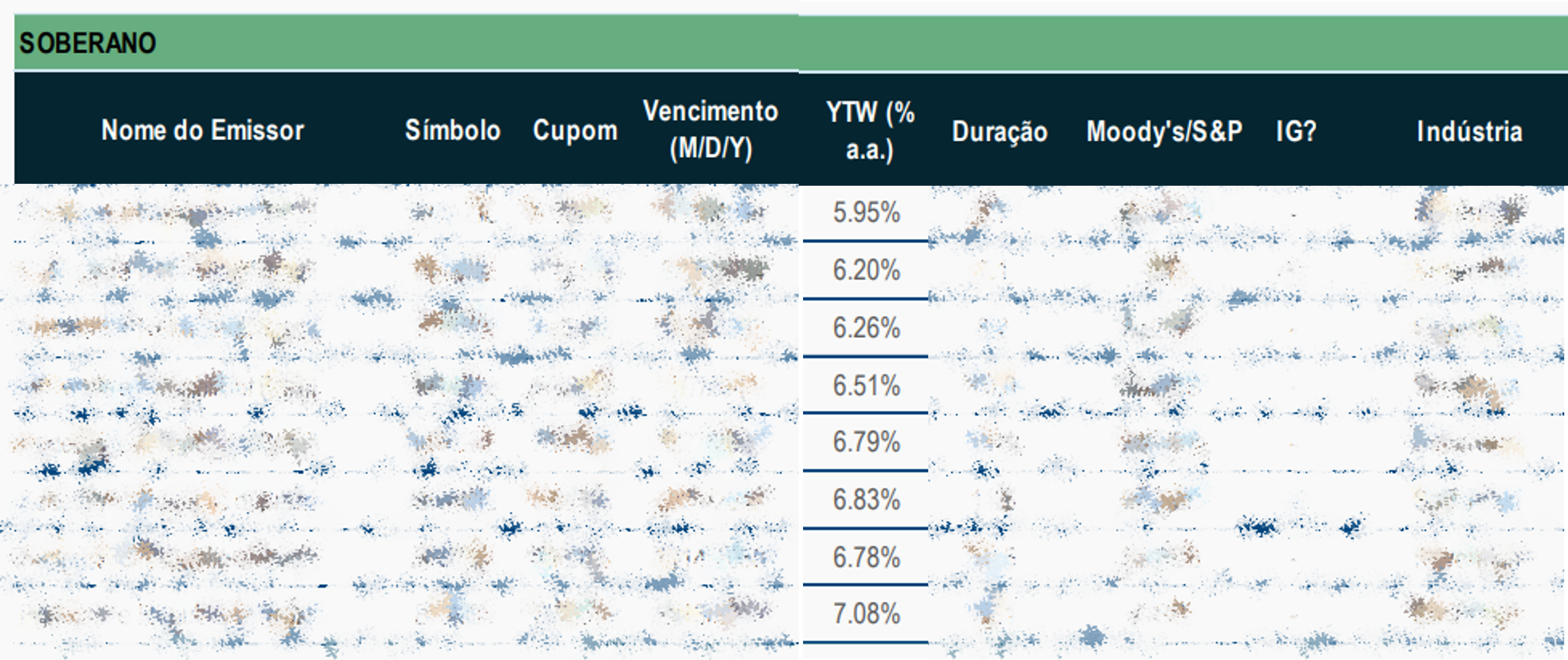

O governo brasileiro também emite dívida em dólar. Atualmente, um título brasileiro com vencimento semelhante, ou seja, em 2034, oferece um yield de 6,20%. Então, atualmente, você pode comprar um título no Brasil e contratar uma taxa de retorno de IPCA + 6,09% por 10 anos, ou comprar um título brasileiro, emitido nos EUA através da Avenue, e contratar uma taxa de retorno de Dólar + 6,20%.

A título de exemplificação, segue um recorte de um relatório que produzimos diariamente na Avenue com taxas indicativas de bonds negociados aqui nos EUA – a imagem apresenta os nomes e outros dados dos bonds de forma embaçada propositalmente por questões regulatórias. Caso você queira acesso aos cerca de 1000 títulos que disponibilizamos em nossa plataforma, entre no seu aplicativo ou converse conosco através de nossos canais de atendimento.

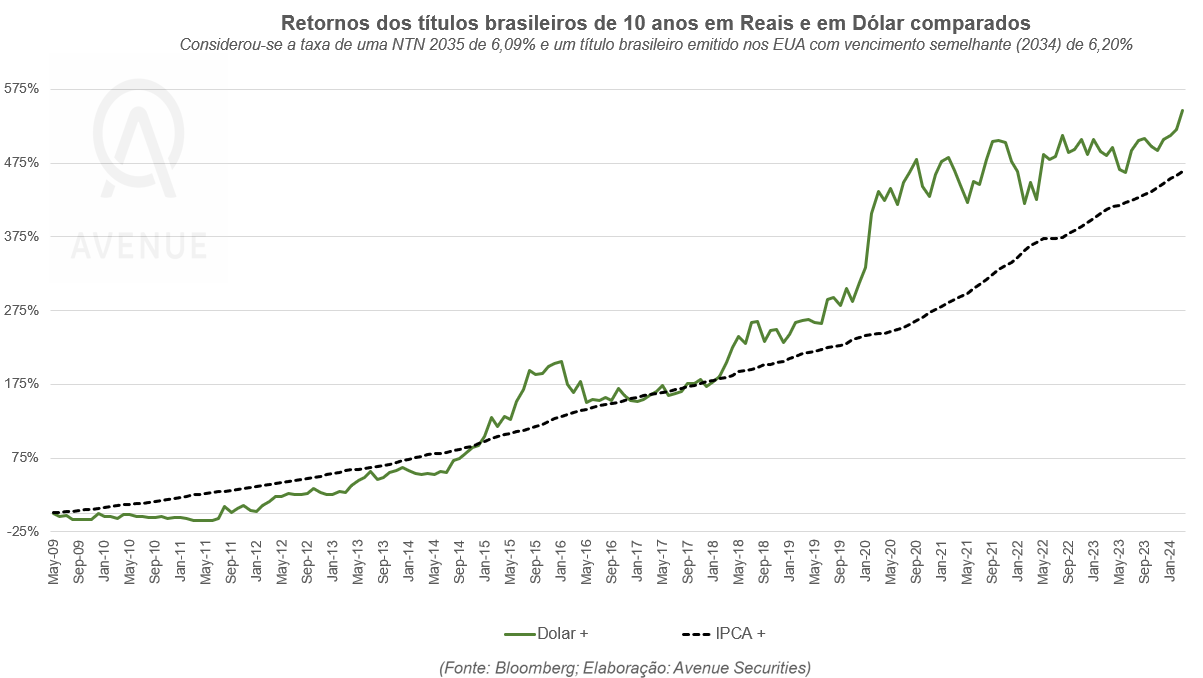

Não sabemos como será o futuro. No entanto, olhando para o passado, podemos estimar qual teria sido o retorno de um investimento que rendeu IPCA + 6,09% versus o do Dólar + 6,20% ao ano. O gráfico abaixo ilustra isso.

Sabemos que o passado não se repete, mas acredito fortemente que rima com o presente. E, olhando para o passado, vimos que um retorno de Dólar + 6,21% se mostrou mais vantajoso que o IPCA + 6%.

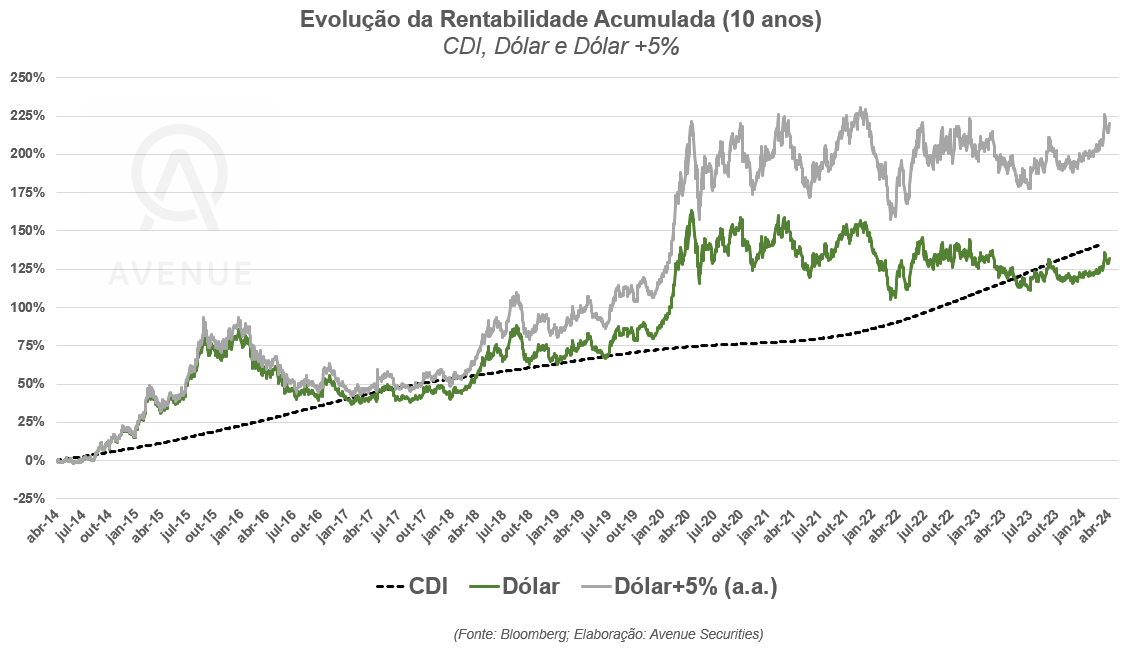

Além disso, como já comentamos aqui, esse conceito de Dólar+ uma remuneração foi capaz, inclusive, de relativizar a máxima do “nada bate o CDI”, como demonstramos aqui: Os mitos do “Selic não tem risco” e do “Nada bate o CDI” (avenue.us)

Contrariando esse ditado popular (“nada bate o CDI”), o desempenho de um investimento em dólar + 5% superou com certa folga o CDI – veja o gráfico abaixo. A taxa de 5% usada nessa comparação é a que você consegue obter investindo em um título de curto prazo, de 1 ano, por exemplo, do governo americano. Mas, mesmo usando a taxa atual de cerca de 4,5% do título americano de 10 anos, a lógica e o resultado da comparação teriam sido os mesmos.

O objetivo aqui não é sugerir que a atual taxa de remuneração dos títulos atrelados ao IPCA+ seja ruim, nem advogar contra uma alocação em tais títulos.

O objetivo aqui é alertar para o fato de que o cenário de investimentos em renda fixa nos EUA é ainda mais único sob um olhar histórico. Em nossa plataforma, temos diversas alternativas de renda fixa que proporcionam ao investidor se beneficiar do atual momento, investindo em Dólar+.

O que queremos salientar aqui é que o investidor pode diversificar e se aproveitar de taxas diferenciadas em contexto histórico em ambos os mercados, alocando parte do portfólio em títulos IPCA+ para proteção contra inflação e parte em ativos dolarizados para diversificação cambial, obviamente respeitando sempre seu perfil de investidor.

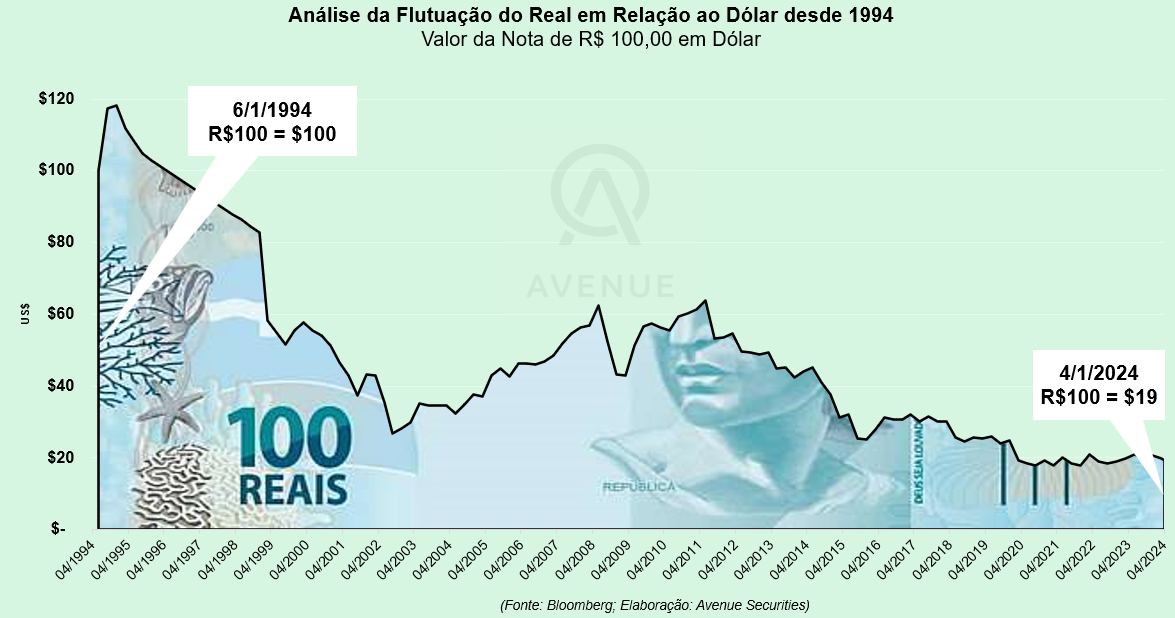

Ter uma parcela do patrimônio dolarizada é fundamental para todo investidor brasileiro, como forma de proteção contra a destruição de valor que vimos nossa moeda sofrer ao longo dos seus 30 anos de existência. A imagem abaixo, em nossa visão, não deixa dúvidas acerca dessa realidade.

E, para quem quiser, sempre deixo aqui o convite para me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.