Até onde vai esse mau momento do mercado?

16/05/2022

16/05/2022

16/05/2022

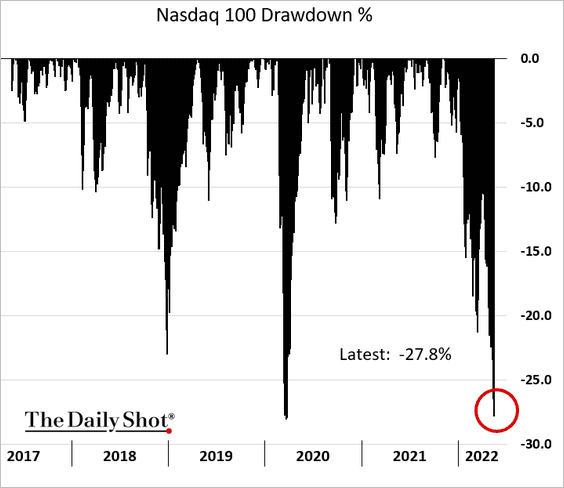

Essa semana vimos o índice Nasdaq 100 alcançar um drawdown (queda da máxima a mínima) semelhante a 2020 e isso tem deixado muitos investidores tensos.

O NASDAQ-100 (NDX) é um índice de mercado de ações composto por ativos de ações emitidos por 100 das maiores empresas não financeiras listadas na NASDAQ. É um índice ponderado por capitalização modificado.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice.

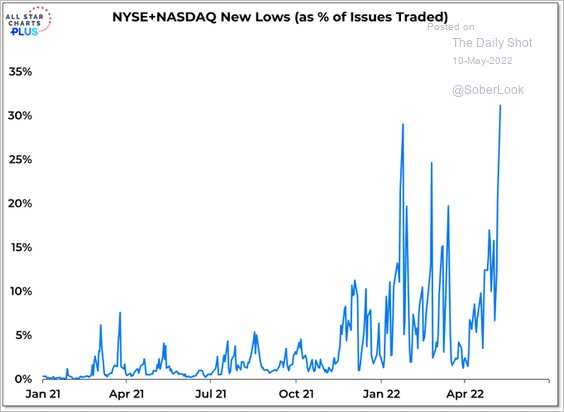

Paralelamente, o número de novas empresas fazendo mínimas só tem aumentado.

No entanto, se existe algo bom em ficar mais velho certamente é a experiência para lidar com as mais diversas situações. Nos tornamos mais “cascudos” com a idade. A vida ensina! Em Rocky Balboa (2006), Rocky dá uma bela lição ao seu filho – veja a cena.

“Ninguém vai te bater mais forte que a vida. Não importa como você bate e sim o quanto aguenta apanhar e continuar lutando; o quanto pode suportar e seguir em frente. É assim que se ganha.” – Rocky Balboa

Nascido nos anos 80, não tenho como não ser um fã de Rocky e todos os seus filmes, mas cito sua frase porque em minha vida como investidor e amante do mercado financeiro já vi algumas coisas – são 18 anos acompanhando ou vivendo isso. Sei que as quedas recentes em diferentes classes de investimentos – ações, bonds, criptos – têm deixado muitos que estão lendo machucados e isso é normal. Como Robert Tepper canta em uma das músicas que faz parte da trilha do Rocky – No Easy Way Out.

“We’re not indestructible

Baby, better get that straight.”

Não tenho todas as respostas, mas estou aqui vivo. Já amei e odiei o mercado algumas vezes, como se fosse uma entidade com vida própria, mas a vida, o tempo e a experiência nos ensinam a lidar com esses sentimentos. Aqui, novamente fazendo uso da música de Robert Tapper:

“Some things are worth fighting for

Some feelings never die.”

Agora, vamos lá. Vou trazer aqui alguns pontos que podem te ajudar em sua jornada como investidor.

DERROCADA TECNOLÓGICA…

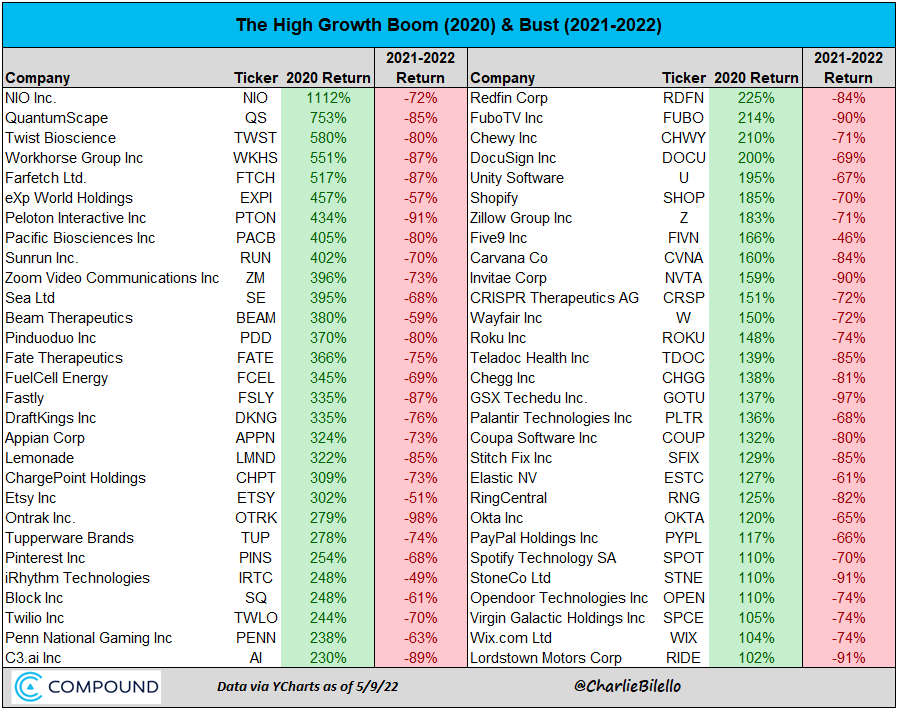

Sim, temos visto fortes oscilações em diversos ativos, em especial nos de tecnologia. Vimos ações de algumas empresas acumularem quedas de 70%, 80% ou até 90%. Alguns jornalistas já chamam isso de o estouro da “Bolha Pandêmica”.

O que penso disso?

(i) O aumento de juros foi o catalisador e propulsor da conscientização de uma nova realidade: se os juros não são zero, dinheiro se torna uma “commodity” mais cara, não infinita, e que requer retorno em forma de lucros ou fluxos de caixa. Logo, se reduz o espaço para a aceitação inequívoca de cases que não conseguem apresentar essa perspectiva de forma relativamente concreta em um curto ou médio espaço de tempo e suas ações acabam por refletir isso.

Charlie Bilello fez uma compilação interessante do desempenho de ações que haviam performado bem em 2020/21 e que tem sucumbido ao momento neste ano. Servem como exemplificação do que expus acima, veja:

O desempenho passado não é uma garantia de resultados futuros.

(ii) Eu não sei e nem tenho a pretensão de determinar quando será o fim dessas quedas, em especial das ações de tecnologia. Entretanto, penso que, como sempre, o mercado tende a exagerar e exacerbar movimentos, perpetuando cenários de curto prazo como se fossem um novo normal eterno.

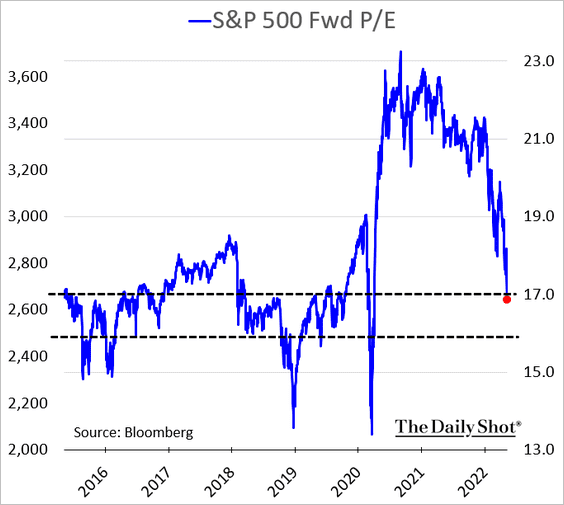

(iii) Olhando para o múltiplo do S&P, tal qual comentei na semana passada, já houve uma correção e um retorno as médias.

SINAIS MACRO…

E o interessante é que essas quedas mais recentes (semana passada) se dão num momento em que a curva de juros americana não apresentou novas altas expressivas. Olhando o movimento de juros dos últimos 30 dias, vemos que não houve alta expressiva quando olhamos os diferentes vértices – me refiro aqui as linhas vermelha (um mês atrás) e azul escura (atual).

Na inflação, que segue sendo uma preocupação quase que constante no debate macroeconômico, tivemos um dado acima do esperado pelo mercado, mas que mostrou desaceleração frente ao mês anterior – veja a matéria do Yahoo Finance sobre. Ou seja, o vilão recente segue rondando, mas seu arrefecimento corrobora com a expectativa de uma inflação desacelerando ao longo de 2022. Sobre isso volto ao uso do refrão de Robert Tepper:

“There’s no easy way out

There’s no shortcut home

There’s no easy way out.”

PANIC MODE ON?

Portanto, dado que não tivemos novos indicadores que exacerbaram aquilo que já víamos, ou seja, não tivemos nenhum grande evento negativo, penso que essas quedas recentes (última semana em especial) evidenciam que o modo “pânico” parece estar on no mercado e nessas horas os fundamentos são deixados de lado.

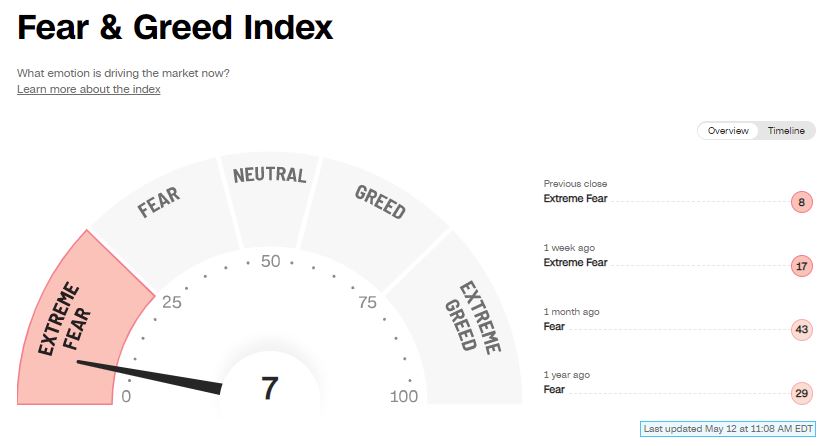

Não existe indicador infalível, mas um momento que pode ser bom para estudar mais sobre investimentos é quando temos um sentimento de medo extremo em voga.

E O MERCADO DE BONDS?

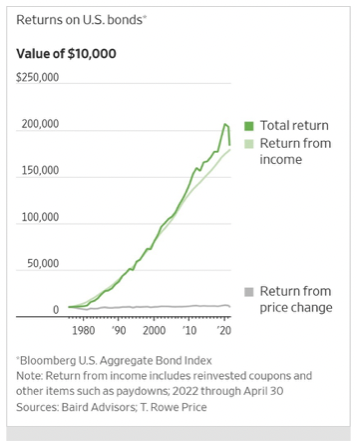

Outro ponto interessante do momento que temos vivido se refere a fraca performance do mercado de bonds. Essa tem sido a pior performance em anos – o mercado de títulos dos EUA não teve retornos positivos, antes da inflação, em apenas 4 anos desde 1976, de acordo com matéria publicada no Wall Street Journal.

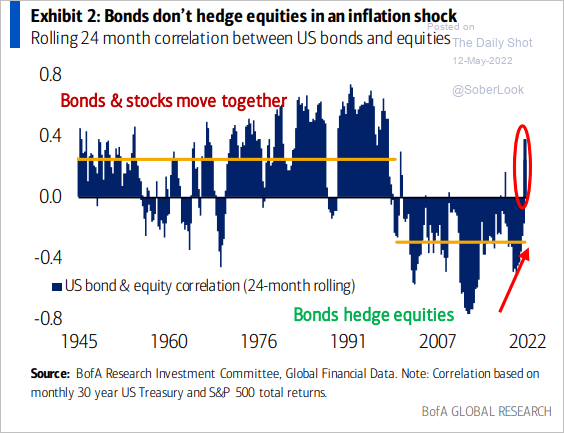

Não só isso, tradicionalmente bonds e ações andam em sentidos contrários, ou seja, quando um sobe o outro cai e vice-versa. Não é uma regra, mas a correlação é tradicionalmente inversa. Entretanto, um estudo da Merril Lynch mostra que mais recentemente isso se inverteu, ou seja, ações e bonds estão andando na mesma direção, algo que não víamos acontecer nos últimos 30 anos.

Aqui vale um parêntese para explicar um ponto importante. O nome “renda fixa” se refere ao pagamento dos rendimentos dos títulos oferecidos, os cupons. No entanto, a precificação dos títulos antes do vencimento passa por flutuações que derivam das expectativas de juros, economia, mercado e de crédito da empresa. Em outras palavras, isso quer dizer que a renda fixa também varia. Essas flutuações de preços de títulos de dívida (bonds) também ocorrem no Brasil. Assim, vale pensar que isso não é uma questão de geografia, mas sim de como o mercado de renda fixa funciona.

Feito esse parêntese, vamos seguir.

O que acho interessante chamar atenção aqui é que para o investidor que pretende carregar o título até seu vencimento o que, de fato, importa é o yield que o título propicia. Uma matéria do Wall Street Journal trata dessa questão e apresenta um gráfico muito interessante sobre o tema, sugerindo que o retorno de longo prazo de bonds advém essencialmente dos yields, do reinvestimento dos cupons dos títulos, e depende muito menos da variação de preços dos títulos.

O desempenho passado não é uma garantia de resultados futuros.

Os preços dos títulos e os rendimentos estão sujeitos a alterações com base nas condições de mercado e disponibilidade. Se os títulos forem vendidos antes do vencimento, você poderá receber mais ou menos do que o seu investimento inicial. A detenção de títulos até o vencimento permite o resgate pelo valor nominal. Há uma relação inversa entre movimentos de taxas de juros e preços de títulos. Geralmente, quando as taxas de juros sobem, os preços dos títulos caem e quando as taxas de juros caem, os preços dos títulos geralmente sobem.

Aqui acho pertinente pontuar duas coisas:

(i) Existe uma correlação negativa com preços de títulos e yield dos mesmos. Ou seja, essa fraca performance do mercado de bonds fez com que muitos títulos passassem a negociar com yields mais elevados.

(ii) Por meio da da Avenue você já consegue investir em bonds.

Vale lembrar toda decisão de investimento deve ser levada em consideração do seu perfil de investidor e que todo investimento possui riscos associados.

PARA ACABAR

Chama atenção a força do dólar. Essa semana o índice dólar (DXY) atingiu a máxima em mais de 20 anos. O índice representa o desempenho da moeda americana frente outras moedas do mundo. Contra o real a moeda americana também se valorizou mais recentemente reduzindo a diferença de performance no ano. Já tínhamos chamado atenção aqui para esse descompasso de performance e a correção parece ter sido rápida. Não sei se essa correção continuará ou se o real voltará a ganhar espaço, mas me preocupa uma coisa: dólar forte encarece os preços de commodities que são cotadas na moeda americana. Se os preços sobem, a demanda por commodities pode arrefecer e, dado que a moeda brasileira tem uma correlação forte com os preços de commodities, deixo aqui meu alerta para um cenário que pode estar se desenhando e que não seria positivo para o real.

Vemos no gráfico abaixo que a moeda brasileira voltou a andar em linha com o índice dólar, que nada mais é do que uma cesta de moedas. Ou seja, passado os três primeiros meses em que o real performou bem, descorrelacionado das demais moedas, mais recentemente, a moeda brasileira perdeu força.

Sei que não tem sido fácil, mas nesse momento é importante manter a calma. Eu já vivi momentos assim e posso dizer que geralmentepassa. Você pode estar se perguntando até onde vai a queda das ações e o mau momento de mercado, mas isso na minha opinião não importa.

O que importa é o quanto você consegue ainda ficar de pé!

Termino aqui com a música tema desse post.

“I see all the angry faces

Afraid that could be you and me

Talkin’ about what might have been

I’m thinkin’ about what I used to be

There’s no easy way out

There’s no shortcut home

There’s no easy way out.”

Para mais informações e análises, me siga nas redes sociais – Twitter e Instagram.

Aquele abraço,

WILLIAM CASTRO ALVES

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que não há garantia de que qualquer estratégia será bem-sucedida ou lucrativa, nem protegerá contra uma perda.

Fale com a gente

Fale com a gente