Evidências sobre os juros americanos

21/08/2023

21/08/2023

21/08/2023

Na semana passada, escrevi bastante sobre o cenário das ações aqui nos EUA. Conforme prometido, nesta semana vou focar mais na questão dos juros e no impacto deles nos títulos de renda fixa nos EUA.

A ata e os juros

O destaque da semana passada foi a divulgação da Ata do FOMC. Para quem não está familiarizado, cada decisão de política monetária, como aumentar ou diminuir os juros, é tomada durante uma reunião dos diretores do Federal Reserve (Banco Central dos Estados Unidos) dos diversos distritos que compõem o sistema. Nessa reunião, ocorre a votação sobre as taxas de juros, e posteriormente é divulgada uma ata que destaca os pontos mais relevantes discutidos pelos responsáveis pela formulação da política monetária.

Como pontos de destaque da ata divulgada nesta semana, podemos ressaltar o seguinte:

Evidências…

O que me vem à mente é um clássico das rodas de violão e karaokês Brasil afora:

E nessa loucura de dizer que não te quero

Vou negando as aparências

Disfarçando as evidências

Os participantes do FED parecem deixar claro que não desejam repetir o erro do passado (em 2022), quando de certa forma “negaram as aparências e disfarçaram as evidências” de uma inflação em crescimento, o que levou a uma resposta tardia e vigorosa por meio do aumento das taxas de juros que temos observado desde então.

Chega de mentiras

De negar o meu desejo

Eu te quero mais que tudo

Em um momento em que muitos fazem críticas, questionam ou duvidam da necessidade de alcançar essa meta, o FED mais uma vez deixa claro o seu compromisso com a taxa de inflação de 2%… mesmo que isso possa acarretar efeitos colaterais e até mesmo resultar em uma recessão no futuro.

Impacto nos juros

E, como a física nos ensina, a toda ação corresponde uma reação.

Nas últimas semanas, dada a resiliência da economia americana e em alinhamento com o cenário que mencionei algumas semanas atrás, em relação à ausência de um “pouso forçado” (ou “no landing”) – Nem soft, nem hard… “No landing” na economia americana? – Avenue já estávamos observando, conforme dizemos no jargão de mercado, as taxas longas de juros se expandindo, ou seja, as taxas estavam subindo.

A ata veio apenas para reforçar e acentuar esse cenário, e assim, esse aumento nos rendimentos dos títulos de longo prazo foi o destaque da semana. Abaixo estão os gráficos das curvas de juros de 10 anos (linha preta) e de 20 anos (linha vermelha). Elas fecharam a semana em 4,26% e 4,56%, respectivamente.

Fonte: TradingView – 18/ago/2023

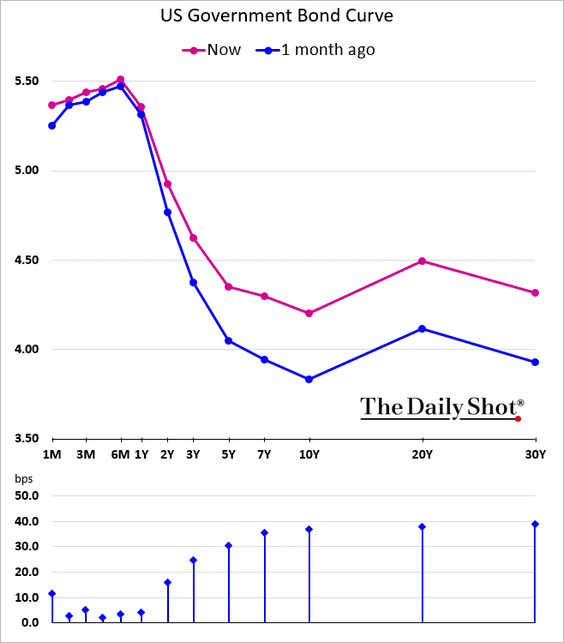

E o gráfico a seguir auxilia a visualizar a mudança no formato da curva de juros ao analisarmos a evolução nos últimos 30 dias, destacando o aumento mais significativo nos prazos mais longos.

Fonte: The Daily Shot 16/08/2023

A interpretação aqui é a seguinte:

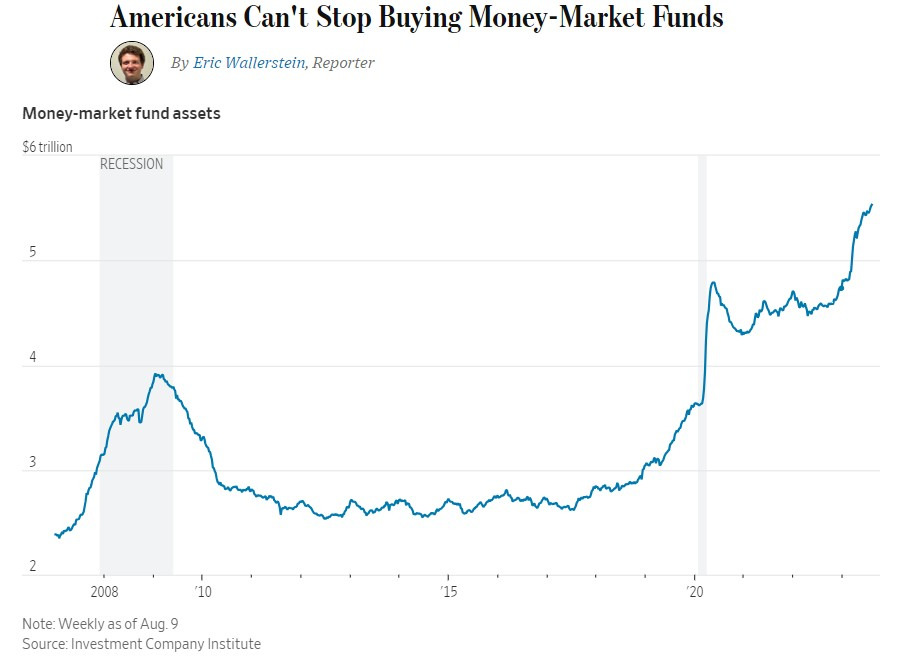

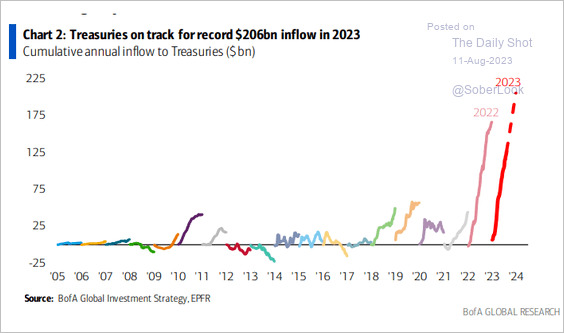

Fonte: The Wall Street Journal – 09/ago/2023

Qualquer que seja a interpretação, a ata apenas contribuiu para essas análises e a convergência desses fatores explica o recente movimento nas taxas de juros.

Duas óticas

Na economia, houve uma enxurrada de reportagens na imprensa americana chamando a atenção para os custos de empréstimos, destacando como o financiamento de qualquer coisa nos EUA está mais caro – Mortgage rates soar to their highest level in 21 years | CNN Business; Credit Card Debt Hits New Peak as Some Borrowers Face Financial Strain – The New York Times. E sim, esse reflexo tende a ser sentido na economia como um efeito contracionista no crescimento e/ou na atividade. Abaixo, apenas para ilustrar, temos a taxa de juros de 30 anos para o financiamento de uma casa nos EUA (30y fixed mortgage rate).

Fonte: The Daily Shot 11/08/2023

O que esperar da renda fixa nos eua?

Ao investir em um título de renda fixa, você geralmente firma um contrato para uma taxa específica durante um período determinado. Por exemplo, ao adquirir um título que oferece uma taxa de 5% por 3 anos, você receberá pagamentos de juros ao longo desses 3 anos e, ao final do vencimento, terá a devolução do seu capital inicial. Uma característica importante dos instrumentos de renda fixa nos EUA é que a maioria dos títulos possui um perfil pré-fixado, ou seja, o emissor do título emite um título que oferece um pagamento de juros pré-determinado no momento de lançamento. Como esses títulos podem ser negociados no mercado secundário, os preços desses títulos ficam suscetíveis às variações nas taxas de juros e ao impacto resultante em termos de marcação a mercado do preço desses títulos. Ao final deste artigo, deixo alguns links úteis para quem deseja aprender mais sobre o assunto.

Ao investir em renda fixa, você pode fixar uma taxa contratual e, eventualmente, beneficiar-se ou ser prejudicado por uma marcação a mercado nos preços dos seus títulos. De maneira geral, de forma bastante simplificada e desconsiderando outros fatores (como risco de crédito, mudanças nas percepções de curto e longo prazo da economia, entre outros), podemos afirmar que: se os yields dos títulos aumentam (como vimos nesta semana), os preços dos bonds caem e o investidor sofre um impacto negativo na marcação a mercado. Por outro lado, se os yields caem, os preços dos títulos tendem a se valorizar e o investidor experimenta um impacto positivo na marcação a mercado.

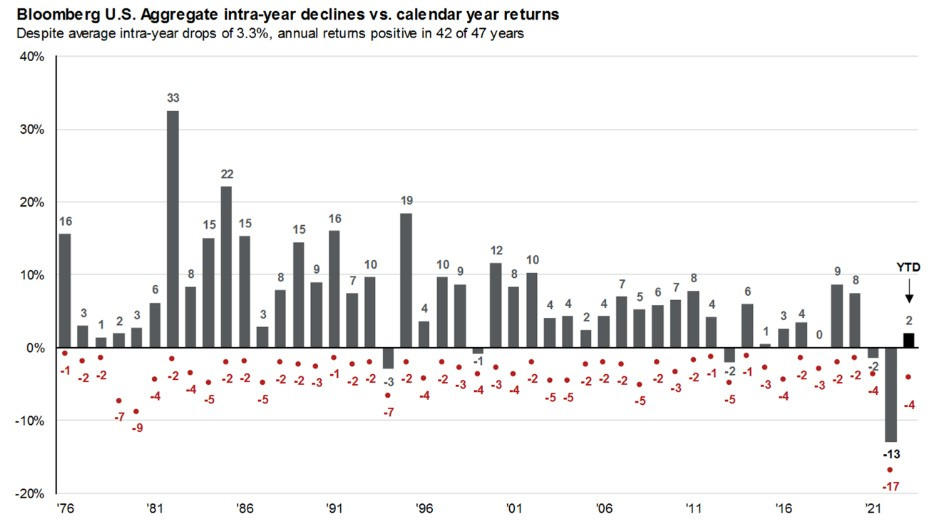

Ao olharmos para o passado, observamos que em grande parte dos anos, o retorno do investimento em renda fixa nos EUA tem se mostrado positivo. Não há garantia de que isso se repetirá, mas o histórico é bastante consistente nesse sentido – de acordo com o gráfico abaixo, 42 dos últimos 47 anos apresentaram retornos positivos.

Fonte: J.P. Morgan Asset Management – 31/jul/2023

Ora,

Olhando para esses elementos, sinto-me inclinado a chegar a uma conclusão…

CONCLUSÃO

… de que os investidores estão vivenciando um período notavelmente atrativo para investir em instrumentos de renda fixa.

Neste cenário, é possível contratualizar uma taxa que há muito não se via, financiando agentes considerados de baixo risco de crédito (me refiro aos títulos do tesouro americano ou mesmo a títulos de empresas de elevada classificação de crédito – investment grade), ao mesmo tempo que poderá eventualmente se beneficiar de uma inversão da curva de juros (queda dos yields) em caso de desaceleração e/ou recessão na economia dos EUA.

Além disso, vale a pena lembrar que, para os investidores brasileiros, esse tipo de investimento proporciona uma dolarização do patrimônio e acrescenta ainda outra possibilidade de retorno, ou seja, uma potencial valorização do dólar ao longo do horizonte de investimento no instrumento de renda fixa, seja este de 1, 2 ou 5 anos.

Como a avenue te ajuda?

Não por acaso a Avenue fez recentemente um movimento de redução dos mínimos de investimentos em renda fixa US$ 5 mil. Ou seja, agora, a partir desse valor você já consegue comprar um bond de uma empresa americana, por exemplo.

Além disso, oferecemos mais de 200 fundos de renda fixa em nossa plataforma, incluindo alguns fundos de mercado monetário, que podem ser comparados ao que chamamos de “fundo caixa” no Brasil.

Além disso, na área de acesso restrito, os clientes da Avenue têm acesso aos relatórios elaborados pela nossa equipe, que auxiliarão na seleção de ativos de renda fixa:

Acesse!

Aprimorando os conhecimentos em renda fixa americana

Se você sentiu a falta de alguns conhecimentos básicos ou deseja aprimorar o seu entendimento sobre investimentos em renda fixa internacional, a Avenue preparou alguns materiais muito interessantes que vão auxiliá-lo nessa jornada. Dê uma conferida:

Te convido a me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Fale com a gente

Fale com a gente