Nem soft, nem hard… “No landing” na economia americana?

31/07/2023

Depois de 2 semanas, volto a escrever nesta coluna que tenho tanto apreço.

Para quem acompanhou diversas das minhas postagens ao longo do primeiro semestre, preciso fazer uma “mea culpa” aqui. Diversas vezes compartilhei meus receios com uma potencial recessão na economia americana e como alocações de risco poderiam não ser a melhor alternativa em momentos de recessão. Essa máxima continua valendo, no entanto, assim como muitos outros economistas pelo globo, incluindo até os integrantes do FED, temos sido surpreendidos com uma economia resiliente, com dados que continuam surpreendendo pela ponta positiva e refutando todo e qualquer cenário de recessão.

Se ao final de 2022 parecia certo que a economia americana iria sofrer (Economists Place 70% Chance for US Recession in 2023 – Bloomberg), agora após 7 meses do ano, podemos dizer que a maior probabilidade é que os EUA não enfrentem uma recessão na economia americana em 2023. Jerome Powell comentou exatamente isso essa semana passada em sua entrevista após a decisão de juros, dizendo que os integrantes do FED não projetam mais recessão este ano.

A verdade é que até aqui, aparentemente não houve “pouso” na economia americana! Nem soft, nem hard, não houve landing! E como consequência, temos visto uma reprecificação de ativos, em especial no mercado de renda variável.

Vamos lá, falar sobre diversas coisas aqui…

PIB SURPREENDE.

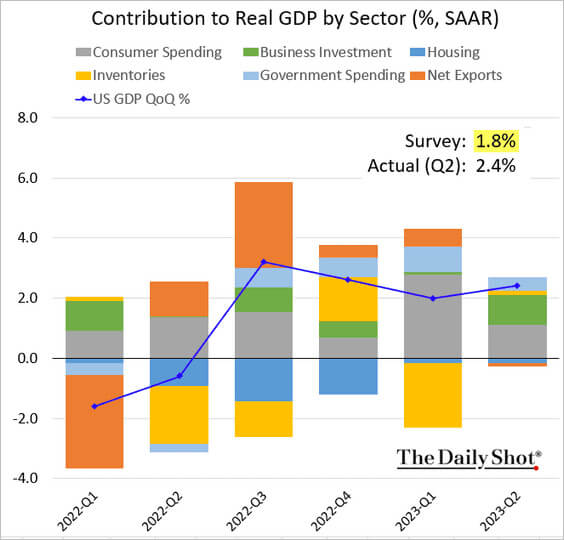

Na quinta-feira (27/07), tivemos a divulgação do PIB dos EUA pelo Bureau of Economic Analysis, mostrando um número bem acima do esperado pelo mercado (crescimento de 2,4% ante o esperado de 1,8%). O PIB americano surpreendeu fortemente para alta, impulsionado por gastos do consumidor e investimento mais fortes, os quais foram parcialmente compensados por uma queda nas exportações – vide gráfico abaixo. Ao menos para mim, 2,4% não me parece ser um nível de “landing” (pouso), parece-me mais que a economia segue crescendo a um ritmo de voo normal.

Fonte: The Daily Shot – 28/jul/2023

Serviços, um vetor forte

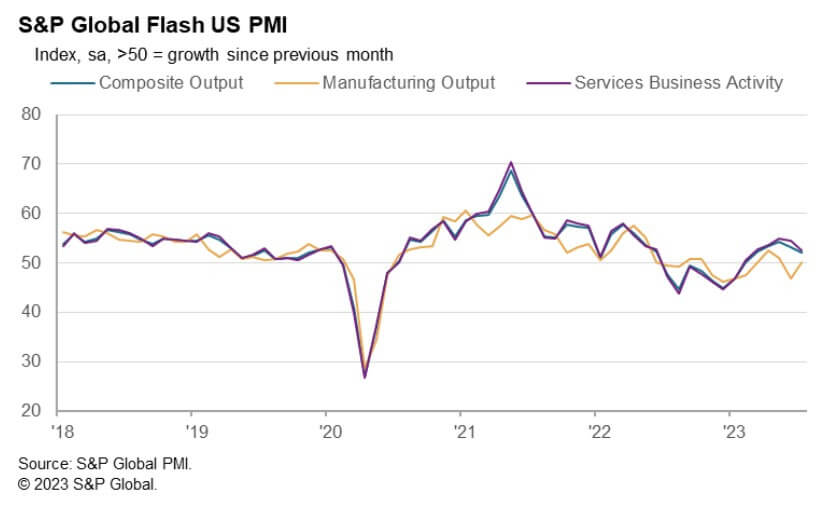

Na segunda-feira (24/07), apesar de ter demonstrado alguma desaceleração na margem, a verdade é que o importante setor de serviços da economia americana mostrou expansão – para se ter uma ideia, em 2021, o setor respondeu por 77,6% do PIB americano. O PMI de serviços medido pela Markit veio aquém do esperado (52,4 versus 54,0 esperado), mas as empresas dos EUA continuam sinalizando aumento na atividade comercial em julho, com o setor de serviços continuando a impulsionar o crescimento. Os novos pedidos também se mantiveram em território de expansão, embora em ascensão em um ritmo mais suave.

Para ajudar nessa percepção de soft ou no landing, a indústria agora começa a dar sinais de recuperação. As empresas de manufatura viram a produção praticamente inalterada, mas com uma melhora frente à contração de junho; e os dados de novos pedidos mostram aumento para julho.

Fonte: The Daily Shot – 28/jul/2023

Inflação segue ajudando…

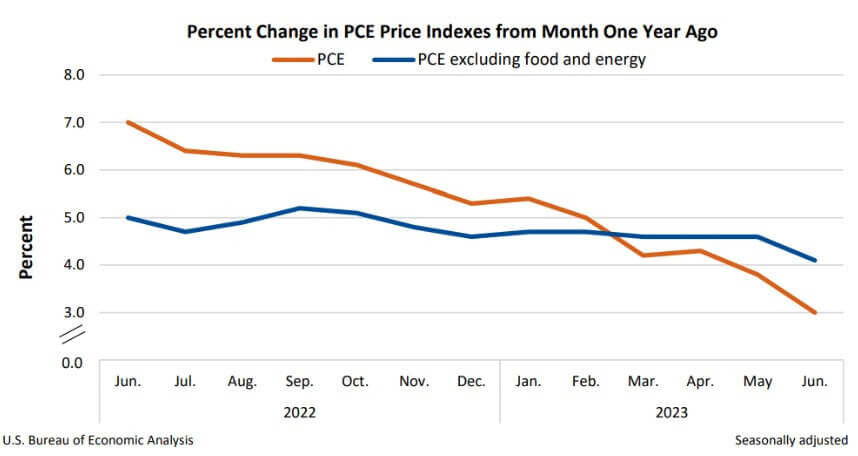

Quando da divulgação do PIB na quinta, tivemos também o indicador de inflação (deflator), o qual mostrou desaceleração – os preços das despesas de consumo pessoal (PCE) aumentaram 2,6% no 2T23 após aumento de 4,1% no 1T23. Excluindo alimentos e energia, o índice de preços “core” do PCE aumentou 3,8%, depois de aumentar 4,9%.

Mas ainda mais importante, na sexta-feira, tivemos a métrica de inflação mais acompanhada pelo FED, o Índice de Preços das Despesas de Consumo Pessoal (PCE). Em relação ao mês anterior, o índice de preços de junho aumentou 0,2%, em linha com o esperado; nos últimos 12 meses, alta de 3%, a taxa mais baixa desde março de 2021. Mas o destaque mesmo veio pelo dado mais baixo do que o esperado em seu núcleo. O mercado esperava um incremento de 4,2% no núcleo do índice nos últimos 12 meses, mas o índice de preços PCE aumentou 4,1%, a menor taxa anualizada desde setembro de 2021 e marcou queda em relação ao ritmo de 4,6% em maio.

Ou seja, em suma, a inflação está cedendo nos EUA, e não somente por conta dos preços de alimentos e energia. O mercado interpretou que, salvo choques extraordinários, e mantendo-se o ritmo atual, existe sim espaço para que o FED interrompa o ciclo de aumentos de juros.

Fonte: U.S. Bureau of Economic Analysis (BEA) – 28/jul/2023

Confiança forte

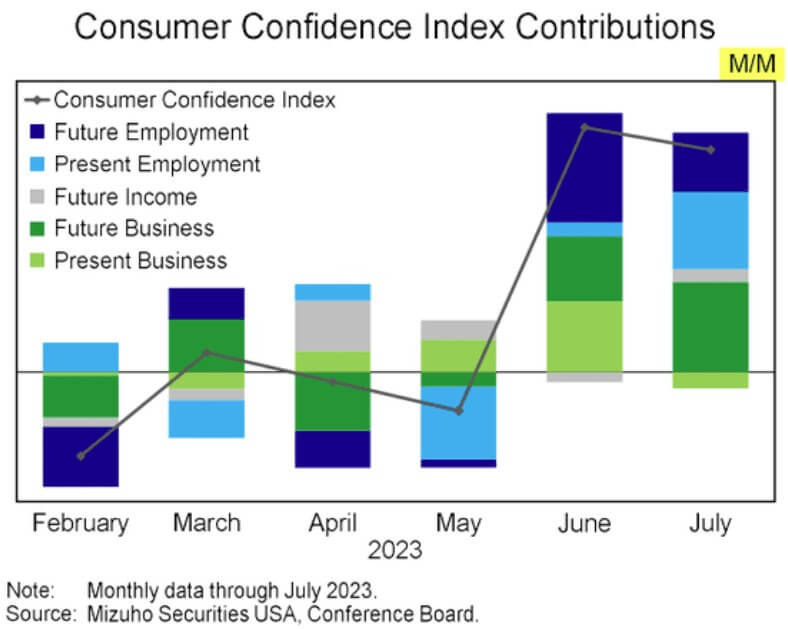

Não obstante, corroborando e até ajudando a explicar o dado acima de PIB, a confiança do consumidor americano medida pelo Conference Board também mostrou que o consumidor americano segue confiante na economia. Apesar do aumento das taxas de juros, os consumidores estão mais otimistas, provavelmente refletindo uma inflação mais baixa e um mercado de trabalho apertado. Segundo Dana Peterson, economista-chefe do The Conference Board: “A confiança do consumidor aumentou em julho de 2023 para seu nível mais alto desde julho de 2021, refletindo melhora tanto nas condições atuais quanto nas expectativas para o futuro” (link).

Fonte: The Daily Shot – 26/jul/2023

Importante porque consumidores mais confiantes são mais propensos a continuar a gastar e consumir, o que, por sua vez, é um indicador antecedente importante para a economia. Não obstante, alguns estudos sugerem que o dado pode ser um indicador relevante também para o mercado de ações – foge ao escopo desse artigo, mas quem quiser, dá uma olhada aqui nesse link: Consumer Confidence and Its Impact on the Markets (thebalancemoney.com)

Wrap-up…

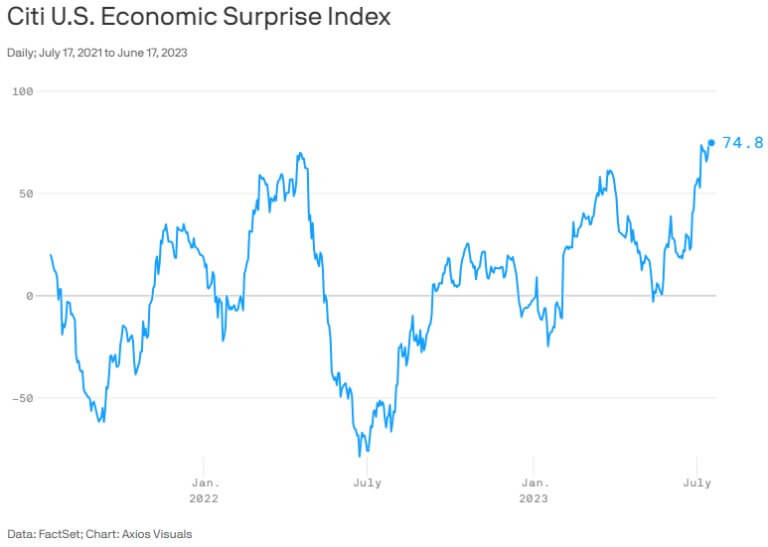

Fazendo um wrap-up dos dados econômicos, temos visto mais surpresas pela ponta positiva ou de força da economia do que alguma fraqueza e/ou forte desaceleração. O indicador do Citi de Economic Surprise compila diversos dados econômicos e ajuda a evidenciar isso ao atingir o maior patamar em 12 meses.

Fonte: Charlie Bilello’s Blog – 24/jul/2023

Resultados ajudando

Não obstante, salvo algumas surpresas, podemos dizer que, em linhas gerais, os resultados têm demonstrado números melhores do que o esperado pelo mercado – até aqui, 219 empresas do S&P 500 (44%) divulgaram seus números, com 78% apresentando números acima do esperado (fonte). Nunca é demais lembrar que isso pode mudar, e ainda temos diversas grandes empresas a divulgarem seus números. Mas até aqui, o saldo tem se mostrado positivo. E para esta semana que se inicia, seguimos tendo uma miríade de nomes importantes divulgando seus números.

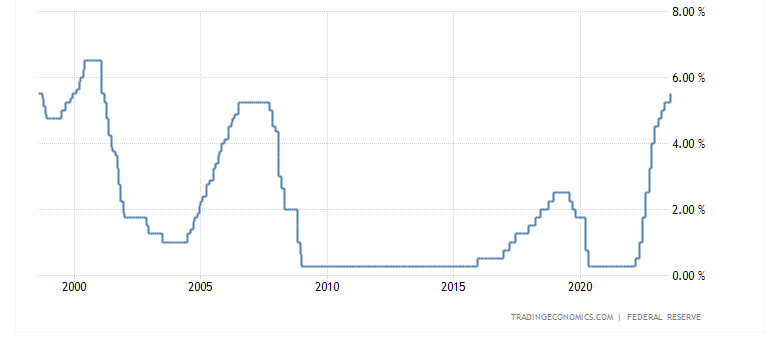

Conforme o esperado, o Banco Central americano elevou a taxa básica de juros americana em 25 pontos-base para um range entre 5,25% a 5,50% em uma decisão unânime. Com isso, a taxa atingiu o seu nível mais alto em mais de 22 anos.

Powell reiterou o compromisso em trazer a inflação de volta para 2% e que suas decisões futuras vão depender dos dados – ressaltou que teremos 2 Payrolls e dados de CPI até a próxima decisão, e isso ajudará os membros a tomarem sua decisão se mantêm ou não os juros. Pontuou que existe muita incerteza no mundo e que a política monetária leva tempo até surtir efeito, por isso tem que acompanhar os dados econômicos com cuidado. Ressaltou que as decisões das próximas reuniões estão em aberto. Comentou que não espera reduzir juros este ano e que cortes em 2024 “são algo a se debater”.

Fonte: Trading Economics – 28/jul/2023

E esse cenário de atividade mais forte foi reforçado pelo FED. Uma das poucas mudanças no seu statement de anúncio de mudança da taxa foi uma atualização do crescimento econômico para “moderado”, ante o termo “modesto” que fora usado na reunião de junho (Here’s what changed in the new Fed statement). Além disso, durante a entrevista, Powell comentou que os membros do FED não veem mais probabilidade de recessão em 2023, tal qual viam nos outros encontros, e que há um caminho de pouso suave na economia.

E daqui para frente, o que esperar para os juros?

O FED decidirá sobre as taxas novamente em 20 de setembro. Olhando à frente, a grande maioria do mercado (~80%) aposta na manutenção desse patamar de juros (5,25-5,50%) na próxima reunião de setembro (fonte), e existe um certo consenso de manutenção de juros nas reuniões vindouras. A discussão maior e incerteza recai em quando o FED poderia eventualmente reduzir o patamar de juros. Atualmente, as apostas se concentram em jan/24 ou mar/24, mas pelo tom do comunicado, a tônica agora é “higher for longer”.

2023, UMA AULA

A despeito de todos os riscos e receios com a economia, a verdade é que a bolsa americana tem surpreendido a todos, inclusive a mim. O Nasdaq 100 acumula alta de mais de 30%, o S&P 500 sobe 18% (até o fechamento do dia 27/07), e o Dow Jones acumulou 13 dias consecutivos de altas nessa última semana, acumulando uma alta mais modesta de 6,4% no ano.

Fonte: TradingView – 27/jul/2023

Aqui fica uma lição muito importante: a importância de respeitar o perfil de investidor e de ter uma alocação estrutural.

Como assim?

Muitos veem a atividade de investimento como algo que deve ser emocionante, com ajustes de carteira a todo momento, face às nuances da economia ou das notícias que nos rondam todos os dias. Mas, na verdade, aquele investidor que se manteve fiel ao seu perfil de investidor, com uma carteira baseada numa alocação estrutural, a qual não sofre influências de suas opiniões ou fatos do dia a dia, pode ter obtido mais sucesso do que o investidor que tentou “ler o mercado” nesse ano.

Por exemplo, tradicionalmente, um cliente com perfil considerado moderado tenderia a ter uma parcela do seu capital alocado em ações. No entanto, tal investidor pode ter tido receio de manter essa exposição para 2023, face às notícias de recessão e seus impactos nas ações. Pois bem, caso tal investidor tivesse “desrespeitado” seu perfil e optasse por “sair totalmente da bolsa”, ele teria perdido esse movimento de recuperação até aqui.

Faz sentido para você?

Por isso, aqui na Avenue, batemos na tecla de uma carteira estrutural que não necessita de movimentações e mudanças a todo tempo e que se beneficie do poder do tempo nos investimentos, até porque aqui no mercado americano vimos o conceito de investimentos a longo prazo ser bem-sucedido em diversos casos.

Enfim, pense a respeito.

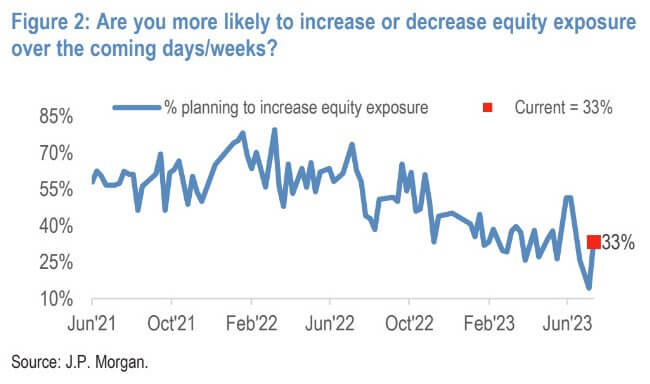

FOMO?

E essas altas, aliada à percepção de que não haverá um hard landing, têm levado muitos gestores/investidores a projetarem um aumento de alocação em renda variável. Aqui tem um pouco daquela ideia do FOMO (fear of missing out)… o medo de “ficar de fora da festa”. Um sentimento bastante perigoso em se tratando de investimentos em bolsa, dado que não estamos falando de uma “festa” e que sempre existem riscos passíveis de gerarem perdas aos investidores.

Fonte: Charlie Bilello’s Blog – 24/jul/2023

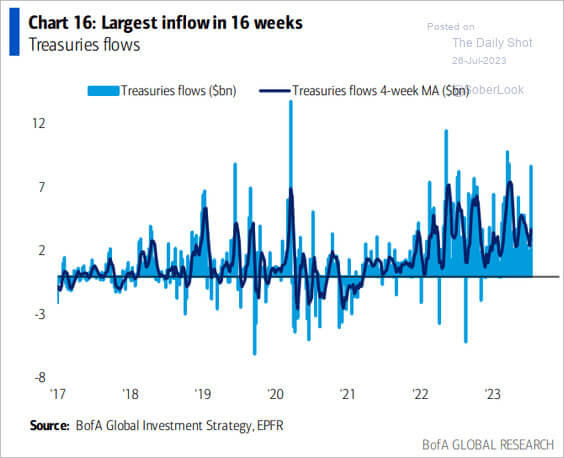

E na renda fixa…

Ora, o cenário para renda fixa segue a meu ver atrativo na medida em que a perspectiva de um “no landing” na economia tem levado a uma percepção de que as taxas sigam elevadas por um período maior, a ideia do “higher for longer”… mas “longer” não quer dizer “para sempre”. Assim sendo, seguimos vendo um influxo grande para instrumentos de renda fixa. Segundo levantamento do Bank of America Merrill Lynch, os títulos do tesouro americano receberam um forte influxo de recursos nas últimas 4 semanas – na realidade, se observarmos o gráfico, ao longo de 2022 e 2023 temos visto esse forte influxo.

Fonte: The Daily Shot – 26/jul/2023

Te convido a me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Fale com a gente

Fale com a gente