Juros e recessão na economia americana?

04/04/2022

04/04/2022

04/04/2022

O que vou dizer aqui é uma simples constatação de fatos, uma análise fria e desconectada de senso do ser humano, mas a verdade é que o mercado parece ter “se acostumado ” e aprendido a conviver com o conflito Rússia x Ucrânia. Parafraseando Stalin (ainda que nem goste de o citar): “A morte de uma criança é uma tragédia; a morte de milhares vira uma estatística”. É triste…muito! No entanto, falo isso olhando para a precificação e performance dos ativos de riscos nas últimas duas semanas. Da mínima, do dia 8 de Marco, até agora a bolsa americana (S&P 500) acumula 9,3% de valorização. A máxima do “buy the invasion” (compre a invasão), que nada mais é do que uma forma um tanto literal de interpretar o “compre ao som dos canhões”, parece funcionar novamente.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

E nessa relativização da guerra e de seus impactos, o petróleo que chegou a bater US$125/barril, mas cedeu e fechou a semana abaixo dos US$100/barril – também ajudado pela notícia da liberação, pelo presidente Joe Biden, para o uso de 1 milhão de barris de reservas estratégicas dos EUA.

Outro ponto bastante comentado nos EUA e que merece ser replicado e explicado aqui se refere a:

A INVERSÃO DA CURVA DE JUROS AMERICANA

Antes de dissertar sobre vale uma ressalva. Diz-se que o pessimista normalmente se passa por inteligente, já que é alguém que enxerga os riscos e dificuldades que podem se apresentar a frente e que o otimista não passa de um tolo, um bobo que acha que tudo dará certo. Eu vim de um mercado de ações (objeto de estudo minha vida inteira) e me sinto um completo bobo, pois sempre acredito que a despeito de todos riscos e receios que se apresentam a frente e de posse do olhar histórico, possam existir motivos para não nos preocuparmos tanto com crises e recessões. Afinal já as enfrentamos antes.

Explicando. Pois bem, o fato é que tivemos a tal inversão da curva de juros. Isso quer dizer que existem diferentes títulos no mercado com os prazos mais variados. O governo americano, assim como o brasileiro, vende títulos de 6 meses, 2 anos, 3 anos, 5 anos, 10 anos, 30 anos…. O bom senso e o entendimento econômico nos dizem que ao emprestar dinheiro para um agente por 10 anos eu estou tomando mais risco, um nível maior de incerteza, do que ao emprestar por 2 anos. Logo, a taxa que eu cobro para emprestar por 10 anos deveria ser maior do que a de 2 anos. Faz sentido?

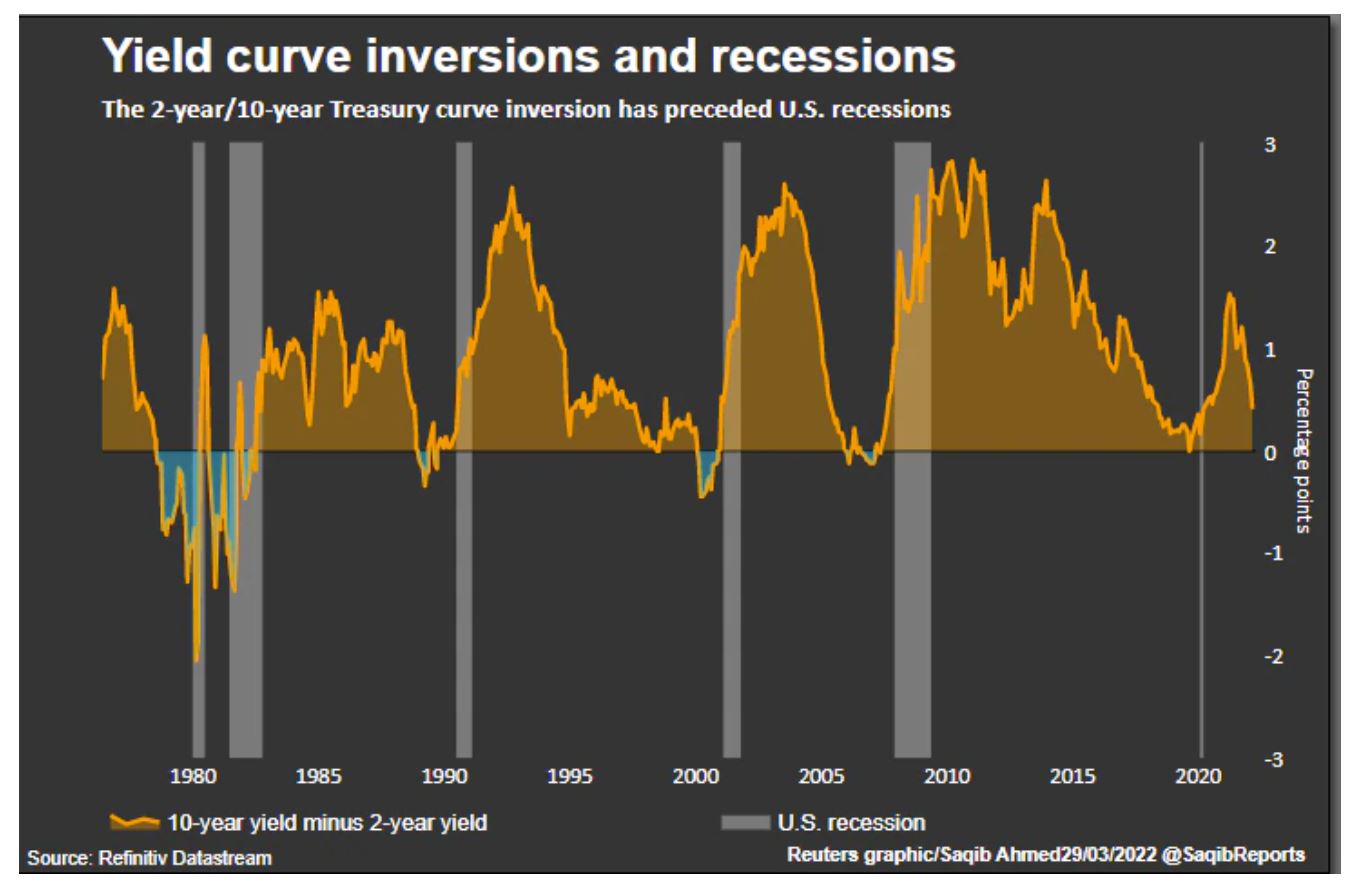

O fato. A inversão ocorreu essa semana quando tivemos taxas de juros mais altas em títulos do governo americano de 2 anos do que nos de 10 anos. Ou seja, houve uma inversão da curva de juros. O rendimento dos títulos do tesouro de 2 anos dos EUA ultrapassou brevemente na terça-feira os títulos de vencimento em 10 anos, pela primeira vez desde 2019, invertendo a curva de juros e reforçando a visão de que os aumentos da taxa do Federal Reserve podem causar uma recessão no curto prazo. A inversão da curva ocorreu à medida em que os yields a 2 anos subiram. Já as yields a 10 anos diminuíram, ultrapassando um nível de cerca de 2,39%. Em 2019, a curva se inverteu em agosto durante uma disputa comercial dos EUA com a China. Antes dela, a última inversão que ocorreu e que foi mais persistente, foi entre 2006-2007, na pré-crise do sub-prime. A diferença observada entre títulos de 5 e 30 anos, nesta semana, também virou de cabeça para baixo, algo que não acontecia desde 2006.

E qual a lógica desse acontecimento? Ora, isso acontece quando os agentes têm receio da inflação ou do crescimento da economia no curto prazo (nesse caso 2 anos), mas não o temem para prazos mais longos (nesse caso 10 anos). E se isso é verdade, uma outra forma desse analisar a questão é que os agentes preveem que a economia não irá crescer na mesma magnitude em um horizonte mais longo e é aí que reside o perigo e a importância desse fato. Os pessimistas, ou mais receosos, alardeiam que essa inversão de juros foi um preditor de recessões no passado e é uma luz amarela de que as coisas não vão bem. O gráfico abaixo compara momentos de inversão com posteriores recessões (áreas hachuradas em cinza).

O contraponto aqui vem com dois argumentos:

(i) Esse não é um preditor infalível e é sempre possível que a curva se “re-inverta” ou volte ao “normal”;

(ii) Caso a inversão de curva permaneça, isso não nos garante uma recessão. Ela não nos sinaliza de forma concreta, nem mais definida quando e se teríamos uma recessão.

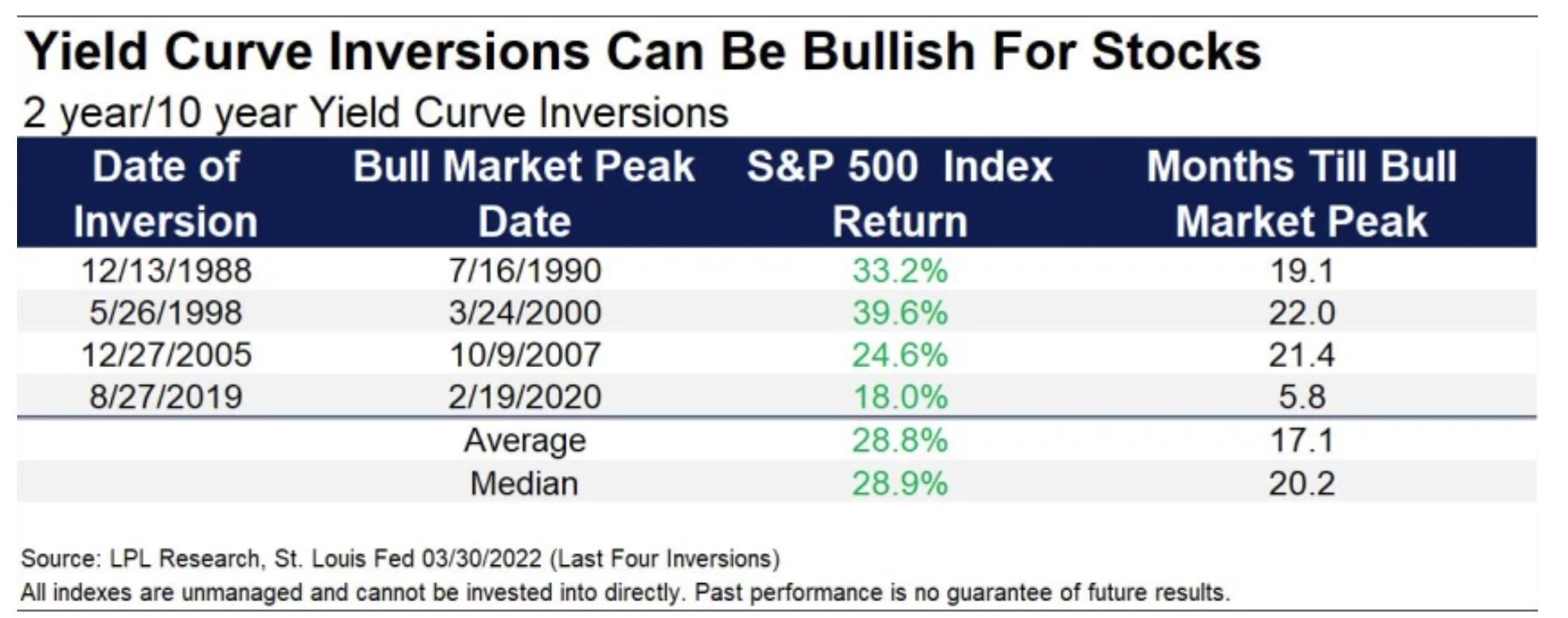

A Head of Investment and Strategy do banco SoFi, Liz Young, analisou o comportamento de 1 ano do S&P500 desde 1977 após uma inversão de curvas de juros. Desde essa data tivemos 8 vezes onde a curva se inverteu. Ela observa que o retorno médio do S&P500 nos 12 meses subsequentes a inversão foi de 11,5% e/ou 15,2% quando consideramos os dividendos – o gráfico abaixo compila esses dados.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Uma análise semelhante foi feita por Ryan Detrick, chief market strategist da LPL Financial: “The last four times the 2-and-10 yield curve inverted, the S&P 500 was up an average of 28.8% before it peaked”. Segundo ele, o S&P 500 atingiu seu pico em média 17,1 meses após a inversão, enquanto a recessão começou, em média, 21 meses depois.

Não há como saber se isso, de fato, irá acontecer. Os eventos do passado podem não se repetir. Podem ser feitas diferentes análises, aumentando ou diminuindo os prazos para verificar os impactos. Enfim, penso que é sim uma luz amarela e merece ser observada. Por outro lado, não é uma garantia ou uma certeza de que num período “x” iremos ter recessão na economia americana.

Saindo dos juros, encerramos o mês de março e o primeiro trimestre de 2022, penso que cabe aqui um balanço do desempenho da bolsa.

BALANÇO DA BOLSA AMERICANA

O índice Dow Jones fechou o primeiro trimestre em queda de 4,8%, o S&P 500 menos 5,2% e o Nasdaq chegou a cair 10% neste período, apesar de terem se recuperado um pouco em março.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

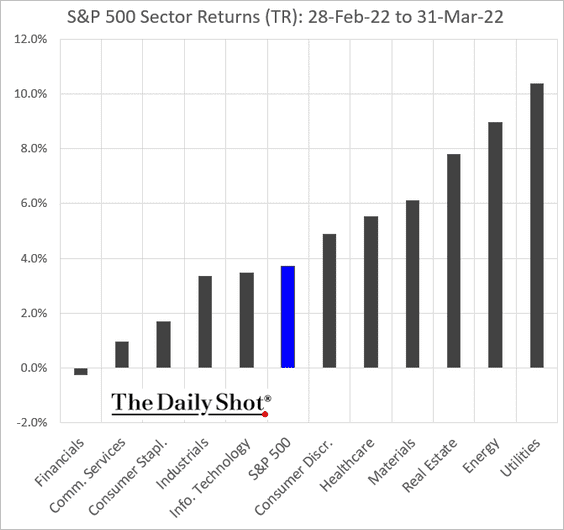

Olhando para março, entre os setores das bolsas americanas, utilities e energia (essencialmente ligados ao desempenho do petróleo), foram os destaques positivos em março, enquanto o setor financeiro acabou não performando bem mesmo com a continuidade das altas nas curvas de juros.

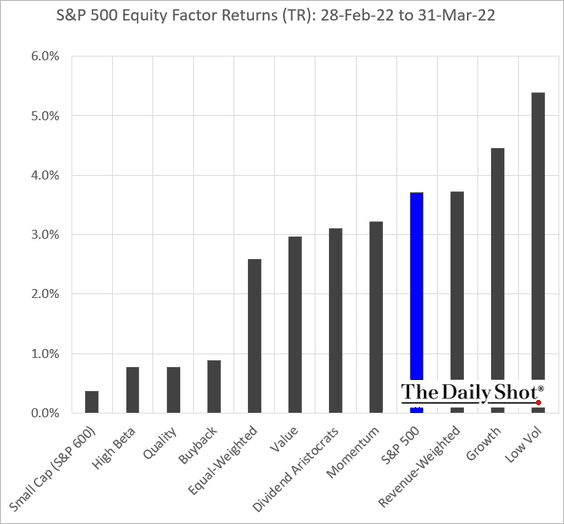

Decompondo o mercado de ações por fatores, em março as estratégias estilo growth e low volatility foram as melhores, enquanto small caps e high beta que performaram pior.

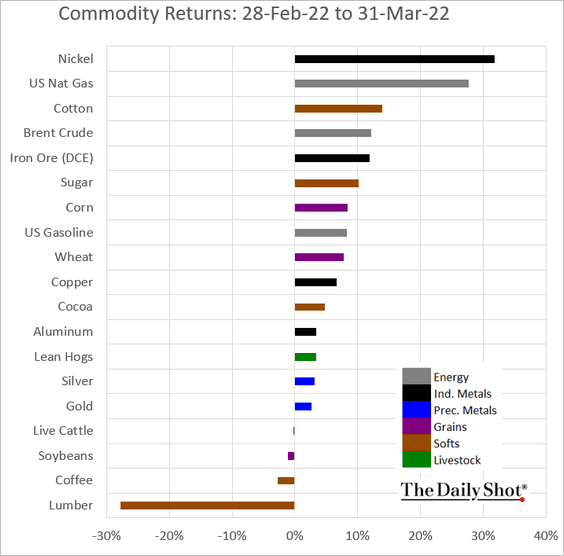

Já as commodities tiveram altas generalizadas, com destaque para níquel, gás natural, algodão e petróleo, enquanto a madeira, que havia sido o grande destaque de alta em 2021, foi o ativo que mais percebeu quedas no mês.

Investir em commodities é geralmente considerado especulativo devido ao potencial significativo de perda de investimentos. Seus mercados provavelmente serão voláteis e pode haver flutuações acentuadas de preços mesmo durante períodos em que os preços em geral estão subindo.

Por fim, nas próximas semanas teremos os balanços, começando pelos bancos – dia 13/04 teremos o JP Morgan estreando a safra de balanços. Temos observado uma redução no múltiplo implícito do S&P 500, o que pode explicar a fraca performance da bolsa nesse primeiro trimestre. Parte disso pode ser explicada pelo efeito juros – juros maiores tendem a comprimir o múltiplo considerado “justo” para bolsa.

Seguimos observando, monitorando e trazendo informações e conteúdo para ajudar você investir com mais confiança no mercado americano. Por isso, para mais informações e análises me sigam nas redes sociais – Twitter e Instagram.

Aquele abraço,

WILLIAM CASTRO ALVES

Fale com a gente

Fale com a gente