ME DÊ MOTIVOS (Parte 1): Por que investir nos EUA, mesmo com todos os riscos recentes

19/09/2022

Tim Maia cantava:

“Me dê motivo pra ir embora

Estou vendo a hora de te perder

Me dê motivo, vai ser agora

Estou indo embora, o que fazer?”

Ao abrir qualquer site de notícias vemos a notícia de uma inflação recorde nos EUA, aumentos de juros cada vez maiores, críticas ao presidente do Fed, ao presidente Biden, risco de recessão e ainda o questionamento da hegemonia americana em termos de economia global.

Muitos veem isso como motivo para não investir no exterior, ou eventualmente resgatar investimentos realizados.

O síndico Tim Maia que me desculpe, mas nesse post, vou te dar motivos para você NÃO ir embora. Nesse turbilhão de previsões e informações, muitas vezes nos esquecemos ou nos desconectamos daquilo que penso ser uma “big picture” dos porquês do investimento no exterior, e em especial nos EUA, ser importante, algo atemporal e independente de cenários e conjunturas diversas.

Vou relembrá-los desses motivos para que não haja dúvidas. Nessa parte 1 do post, vou abordar motivos atemporais.

MOTIVOS ATEMPORAIS

1) Motivos pessoais.

Consumo. Aqui vou chover no molhado, mas é sempre importante reforçar que temos diversos gastos – sejam de consumo corrente como aspiracionais que são atrelados ao dólar: o iPhone, o laptop novo, a mensalidade do Netflix eventualmente, até o pãozinho e o café que derivam de commodities cotadas internacionalmente em dólar; mas também dá para citar o carro importado, a viagem, um curso no exterior e por aí vai. Para todos esses, a proteção via inflação doméstica pode não ser suficiente. O investimento para “ganhar IPCA + alguma coisa” pode não ter protege da inflação americana que afeta esses produtos. Você precisaria ter também o “CPI + alguma coisa”.

Futuro. Vivendo no Brasil, seu emprego, sua empresa, sua renda e aportes futuros dependem de um cenário de Brasil. Isso quer dizer o seguinte: se o Brasil for bem, é bem possível que você vá prosperar, acumular poupança e atingir seus objetivos financeiros. Se o Brasil for mal, tudo isso estaria em risco. E considerando que aportes futuros têm relevância para a construção do seu patrimônio, posso dizer que, querendo ou não, grande parte da sua poupança (no caso a futura) já está sob o risco-Brasil. Será que a poupança atual (o valor que você tem hoje para investir) também precisa estar sob esse mesmo risco?

2) Never Bet Against Dollar?

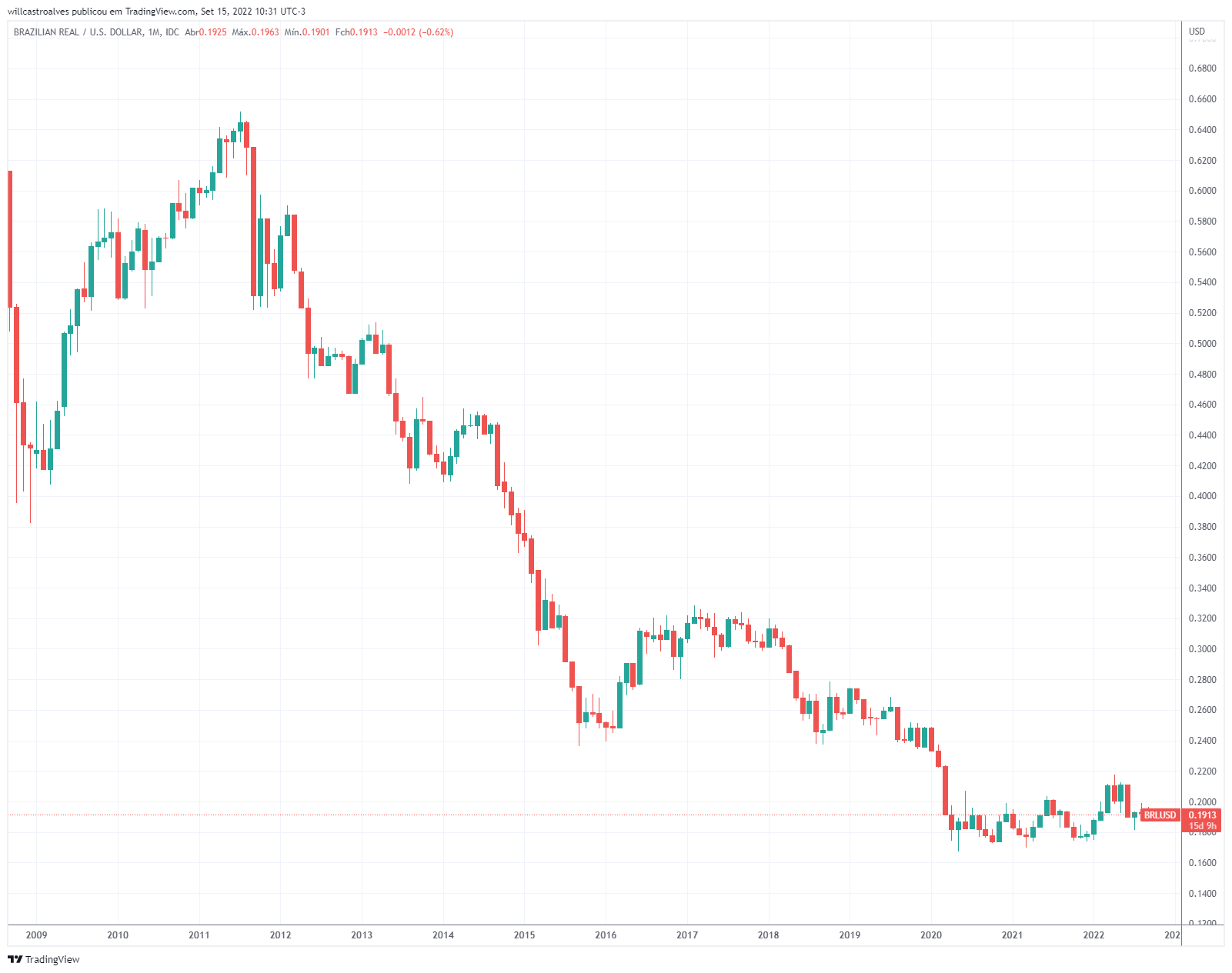

O desempenho da moeda de um país normalmente denota a força de sua economia (crescimento), a capacidade de atração de investimentos e a proteção que essa representa em termos de reserva de valor. A despeito de todas as críticas à política monetária americana acerca do volume enorme de moeda impressa; a despeito de todas as profecias de colapso do dólar como moeda global; a despeito de todas as dúvidas levantadas sobre os EUA e o dólar como uma moeda de reserva de valor global… A despeito de tudo isso, o dólar bateu, e com folga, diversos pares comparáveis. O índice dólar abaixo DXY ajuda a ver isso.

O desempenho passado pode não ser indicativo de resultados futuros.

Conhecemos bem a foto contra o nosso real, mas nos gráficos abaixo mostrei a relação inversa, ou seja, o quanto custa para comprar 1 unidade de uma determinada moeda. No caso do real, por exemplo, o quanto custa em dólar para comprar 1 real. E para evidenciar que quem apostou no Real não obteve muito sucesso nessa janela de análise – desde a crise de 2008.

O desempenho passado pode não ser indicativo de resultados futuros.

Mas, indo além, a aposta no Euro como moeda de reserva de valor não se mostrou acertada, ao menos ante o dólar.

O desempenho passado pode não ser indicativo de resultados futuros.

Quem optou pela tradição do pound ou a libra esterlina, também não.

O desempenho passado pode não ser indicativo de resultados futuros.

Ou ainda quem acreditou que o Japão, a potência emergente da década de 80 que tomaria o lugar dos EUA como economia dominante, também não se deu bem.

O desempenho passado pode não ser indicativo de resultados futuros.

A tabela abaixo resume o desempenho do dólar contra diversas moedas na última década.

O desempenho passado pode não ser indicativo de resultados futuros.

Nunca sabemos o futuro e pode ser que a história não se repita, mas na última década ou até indo além, não tem sido um bom negócio apostar contra o dólar. Dizendo de outra forma, todos os prognósticos contrários ou de falência do dólar enquanto moeda global e de reserva de valor por conta dos receios em relação à economia americana não parecem ter repercutido no desempenho da moeda.

3) O mundo tem poupança em dólar.

O mundo – me refiro aqui aos Bancos Centrais – possui poupança (reservas) em dólar. Você pode se perguntar o motivo para ter poupança em dólar, não é mesmo? Eu diria o seguinte: se o Banco Central do seu país possui grande parte das suas reservas em dólar, por que você também não teria? Do site do Bacen:

As reservas internacionais são os ativos do Brasil em moeda estrangeira e funcionam como uma espécie de seguro para o país fazer frente às suas obrigações no exterior e a choques de natureza externa, tais como crises cambiais e interrupções nos fluxos de capital para o país.

E no mesmo site você consegue ver a composição das reservas brasileiras como demonstrado no gráfico abaixo. De acordo com o relatório: “em dezembro de 2021, a alocação por moedas das reservas se dava da seguinte forma: 80,34% em dólar norte-americano, 5,04% em euro, 4,99% em renminbi, 3,47% em libra esterlina, 2,25% em ouro, 1,93% em iene, 1,01% em dólar canadense e 0,97% em dólar australiano” – Fonte.

E, de fato, o que o Brasil tem feito não é muito diferente do padrão que observamos no mundo. Dados do FMI dão conta que ao final do primeiro trimestre de 2022, 58.9% das reservas globais estavam alocadas em dólar – fonte.

Os países e seus bancos centrais guardam poupança e reservas em dólar. O Brasil guarda sua poupança e reservas em dólar. Por que você não poderia também ter parte da sua poupança e reservas em dólar?

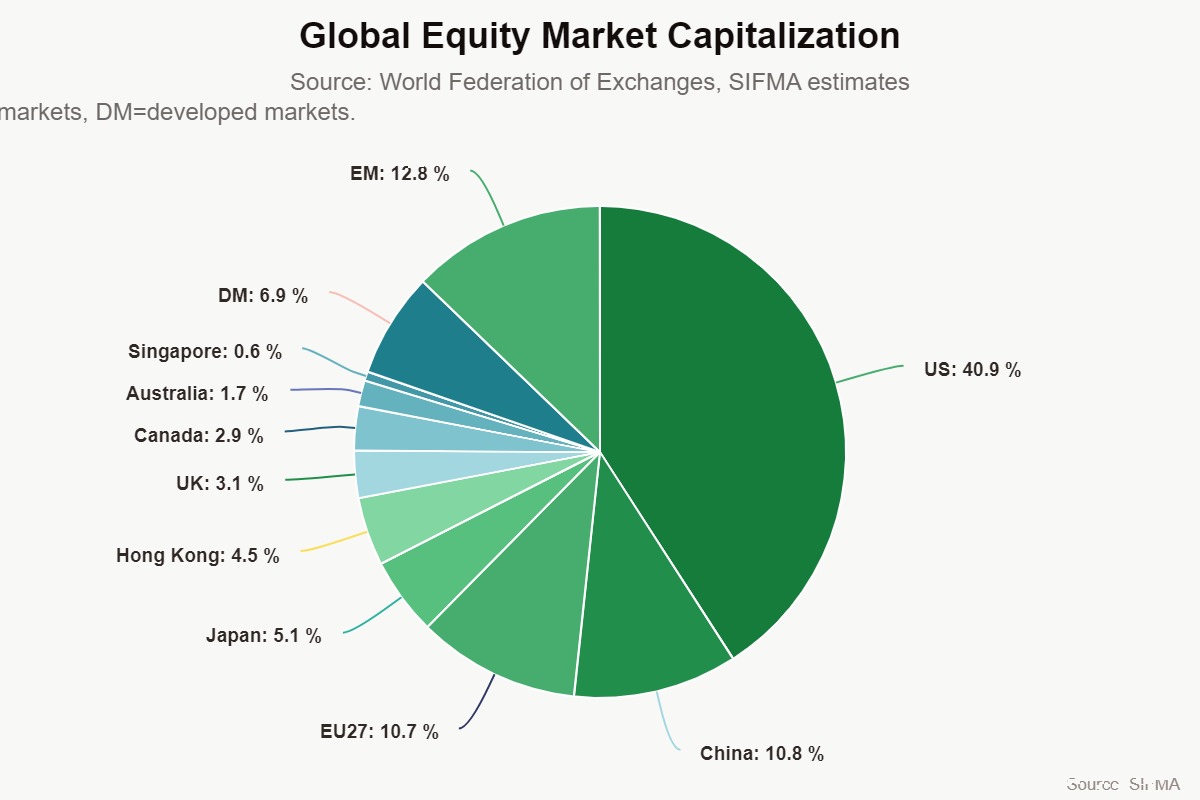

4) O acesso ao maior mercado do mundo.

Também nunca é demais lembrar que, ao investir, é importante ter alternativas de diversificação e acesso aos mais diferentes temas, setores, classes de ativos etc. De acordo com dados da World Federation of Exchanges e com estimativas da SIFMA, o mercado americano representa quase 41% dos US$ 108 trilhões de dólares que representam o valor de mercado de ações globais – vide gráfico abaixo.

Nesse sentido, o mercado americano oferece a maior diversidade de ativos que só o maior mercado do mundo pode oferecer. Lembro que através da Avenue você já consegue investir não só em mais de 8 mil ativos listados nas bolsas (NYSE e Nasdaq) como também em fundos de investimento e bonds (títulos de dívida corporativa – Renda Fixa).

Então um dos motivos de você investir nos EUA é ter acesso ao maior mercado do mundo.

5) Resiliência

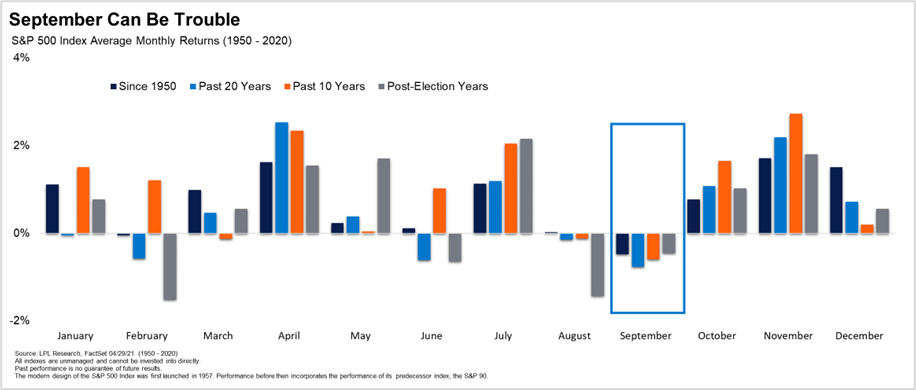

Abaixo vou discutir alguns motivos mais temporais e conjunturais, mas muito se fala hoje dos receios com a recessão nos EUA, desaceleração global, guerra, inflação, juros elevados, críticas ao presidente, falência da hegemonia americana, etc.

O interessante é notar que nada disso é novidade. Tudo isso já aconteceu em décadas de história do mercado americano. O mercado americano já atravessou por diferentes guerras, vimos um presidente ser assassinado, desastres naturais (furacões, queimadas, períodos de inflação maior que 7% em diversos anos, quedas da bolsa de mais de 10% do topo em pelo menos 100 ocasiões, crise “Dot.com”, crise de 2008, crise do Corona, governos democratas e republicanos. E a despeito de tudo isso, quando pegamos um gráfico de longuíssimo prazo vemos a resiliência do mercado americano – vide gráfico abaixo.

Tenha em mente que as pessoas físicas não podem investir diretamente em qualquer índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

A título de curiosidade e em linha com isso que comentei acima sobre atravessar diferentes cenários, segundo artigo do site Dividend.com, existem empresas que pagam dividendos há mais de 100 anos – fonte.

Para acabar, deixo-vos outra estrofe da música do Tim Maia:

“Eu vou à luta, que a vida é curta

Não vale a pena sofrer em vão”

O momento tem sido difícil e acredito que esses motivos já seriam suficientes para qualquer pessoa se convencer que o investimento no exterior é uma necessidade. Mas se você ficou sentindo falta de motivos que abordem o cenário atual:

Calma!

Semana que vem a parte 2 desse post será exatamente sobre isso.

Não percam!

Era isso pessoal… Me sigam nas redes sociais @willcastroalves Twitter ou Instagram.

Aquele abraço!!!

William Castro Alves

Investir envolve risco e você pode incorrer em lucro ou perda, independentemente da estratégia selecionada. O desempenho passado pode não ser indicativo de resultados futuros. O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Fale com a gente

Fale com a gente