Análise profunda sobre os números do trimestre no mercado americano

19/02/2024

Enquanto muitos de vocês comemoravam ou descansavam no carnaval, o mercado parece também ter tirado a semana para “descansar”, uma “pausa para respirar” depois do rali que vimos nos últimos meses. O fator que catalisou isso foram os dados de inflação.

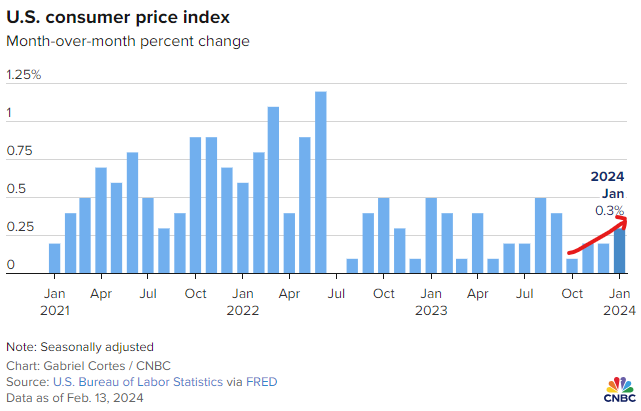

Na quarta-feira (13/fev), o indicador de inflação ao consumidor americano veio acima do esperado tanto no índice cheio (expectativas de +0,2% m/m e +2,9% a/a versus +0,3% e 3,1% reportado) quanto em seu núcleo (expectativas de +0,3% m/m e +3,7% a/a versus +0,4% e +3,9% reportado). Este foi o maior número registrado desde setembro de 2023.

Ao analisar os dados, mais uma vez o índice de moradia continuou sendo o principal responsável por uma medição de inflação mais elevada em janeiro, aumentando 0,6% e contribuindo com mais de dois terços da alta do mês. O índice de alimentação também aumentou 0,4%, uma vez que a alimentação em casa teve alta de 0,4% e a refeição fora de casa aumentou 0,5% ao longo do mês. Em contraste, o índice de energia caiu 0,9% ao longo do mês, devido, em grande parte, ao declínio dos preços da gasolina.

E na sexta-feira (16/fev), foi a vez da inflação no atacado também surpreender para cima. O indicador de inflação ao produtor (PPI) veio bem acima do esperado pelo mercado (+0,3% m/m ante +0,1% esperado). Excluindo os itens mais voláteis (alimentos e energia) e olhando para seu núcleo, a surpresa foi ainda maior, +0,5% versus +0,1% esperado – o maior avanço desde janeiro de 2023.

Mas e então?

Em resumo, dois indicadores apontam para uma mesma tendência: um alerta de que a luta contra a inflação não terminou e que o Fed precisa continuar a ser diligente em sua condução da política monetária. Com isso, observamos um ajuste nas expectativas de juros esta semana.

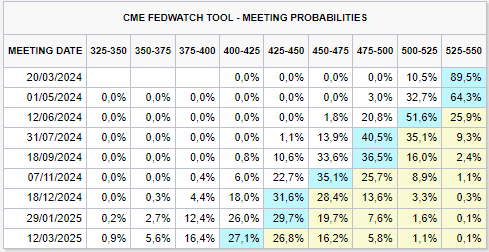

Esses dois indicadores acabaram por influenciar as apostas de cortes de juros no curto prazo. A ferramenta do CME Group mostra que houve um aumento da probabilidade de manutenção dos juros em maio, que agora passa a ser a aposta dominante do mercado. Atualmente, o mercado passou a acreditar que o primeiro corte de juros ocorrerá somente em junho.

Fonte: CME FedWatch Tool – 16/fev/2024

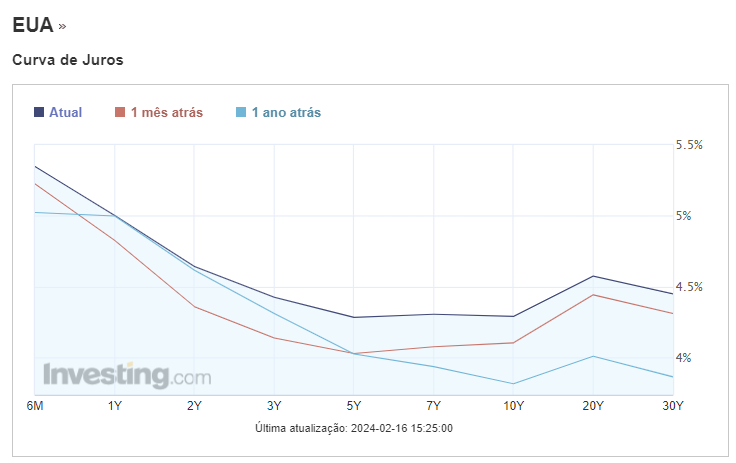

E, refletindo isso, observe que a curva de juros americana se deslocou para cima em todos os vértices – evidenciado pela diferença entre a linha azul escura que representa o nível atual e a linha vermelha que representa os yields de um mês atrás.

Fonte: Investing.com – 16/fev/2024

Como reflexo dessa certa reprecificação dos juros que vimos na semana passada, a bolsa nos EUA passou por uma leve realização. Nada substancial, e em geral, observamos um certo movimento de “rotação”, com as grandes ações de tecnologia apresentando uma performance aquém do resto do mercado. É cedo para tirar conclusões definitivas, mas isso chamou a atenção. Abaixo, o gráfico de desempenho de uma semana das empresas do S&P 500.

Mas além dos dados de inflação, a safra de balanços do 4T continua acontecendo e trazendo insights importantes. Vejamos alguns deles…

Na semana passada, diversos resultados foram divulgados, mas, de forma geral, a tendência permaneceu a mesma, ou seja, com números geralmente melhores do que o esperado pelo mercado. Até o momento, 79% das empresas do S&P 500 divulgaram seus resultados, sendo que 74% atenderam ou superaram as expectativas de receita do mercado, e 84% atenderam ou superaram as expectativas de lucro do mercado.

Alguns pontos de destaque merecem atenção…

Crescimento dos lucros. Com a grande maioria das empresas superando as estimativas até agora, os analistas ajustaram suas projeções e agora apontam para um crescimento esperado nos lucros por ação de 6,5% de forma agregada (para as ações do S&P 500) em relação ao 4T22. Se isso se confirmar, teríamos os melhores dados desde o 2T22.

Fonte: Bloomberg – 15/fev/2024

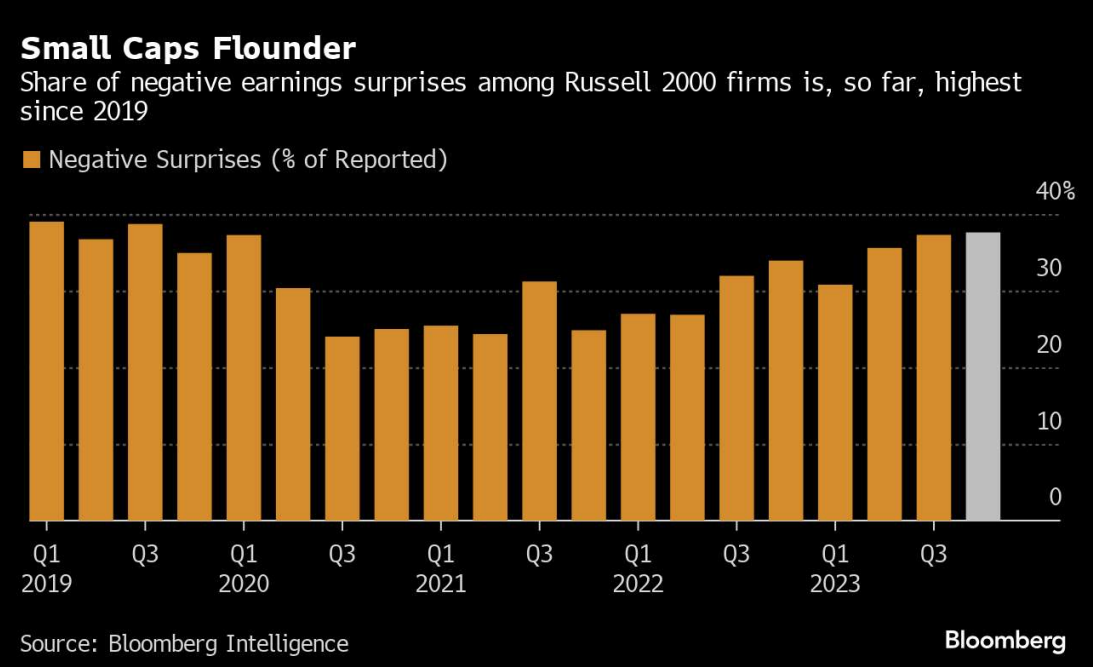

Mas as Small Caps estão decepcionando. Já comentei aqui sobre a underperformance da classe de small caps, especialmente em comparação com o resto do mercado. Essa diferença de desempenho continua existindo, mas em termos de resultados, ao contrário das grandes empresas, observamos que as empresas de menor porte apresentaram números que surpreenderam mais negativamente. Entre as empresas do índice Russell 2000, 38% surpreenderam negativamente o mercado em relação aos resultados divulgados nesta safra de balanços.

Fonte: Bloomberg – 15/fev/2024

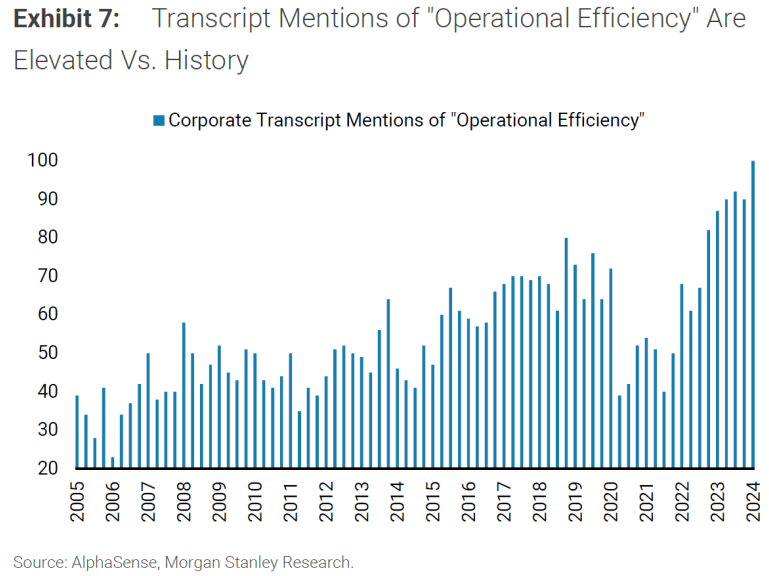

Busca por eficiência. Com um mercado de trabalho apertado (baixa taxa de desemprego e salários crescendo acima da inflação), as empresas têm buscado cada vez mais focar em obter ganhos de eficiência. Não é por acaso que observamos um recorde no uso da expressão “Eficiência operacional” nas conferências de resultados.

Fonte: Bloomberg – 12/fev/2024

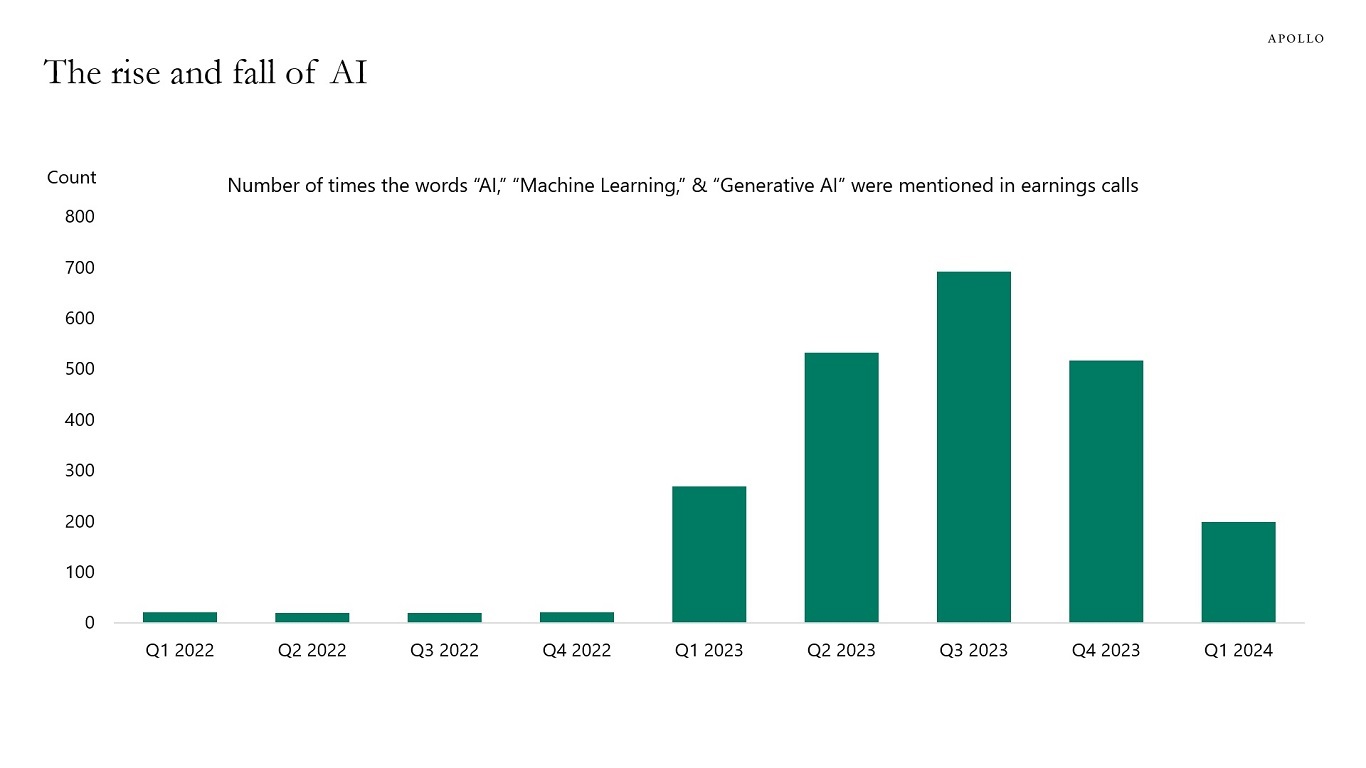

Menos ou mais inteligência artificial? Se por um lado vimos menos citações para as expressões inteligência artificial, machine learning e generative AI nos calls de resultados neste trimestre – conforme mostrado no gráfico abaixo.

Fonte: Apollo Academy – fev/2024

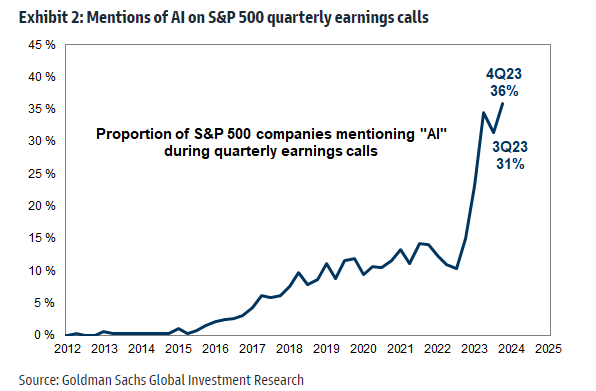

Por outro lado, observamos um aumento no número de empresas mencionando o tema inteligência artificial em suas conferências de resultados. Ou seja, cada vez mais o tema está ganhando espaço não apenas entre as grandes empresas, mas também em um escopo mais amplo. Mais empresas parecem estar buscando investir ou se preparar para o que muitos consideram uma grande revolução no universo empresarial.

Fonte: Mike Zaccardi, CFA, CMT on X – 14/fev/2024

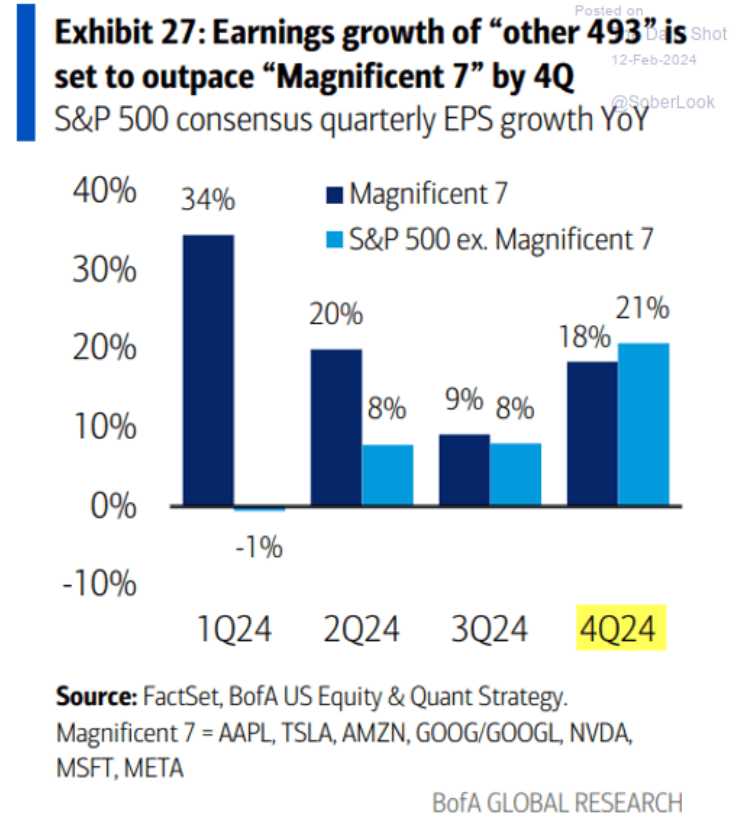

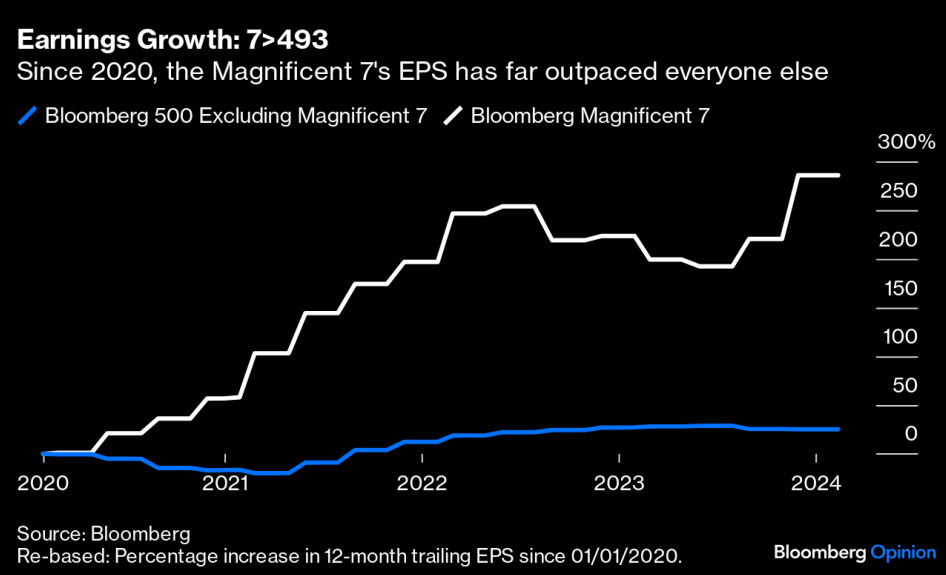

“Outras 493” vs. “Magnificent 7”. Na semana passada, comentei sobre alguns números superlativos que impressionam quando falamos das Big Techs (Quão grandes são as Big Techs?). Também mencionei seus resultados, que, em geral, foram muito bons e superaram as expectativas do mercado – temos uma página onde compilamos diversos desses resultados (Resultados Trimestrais: Temporada de balanços nos EUA). No entanto, algo que chamou a atenção foi que talvez vejamos uma performance melhor, em termos de resultados, das “outras 493” empresas do S&P500. Uma pesquisa do Bank of America Merrill Lynch mostra que os lucros dessas “outras 493” podem estar crescendo a uma taxa maior do que os das “Magnificent 7” neste trimestre.

Fonte: The Daily Shot – 12/fev/2024

Seria algo bastante emblemático, considerando que no pós-pandemia, o crescimento observado nos lucros dessas empresas (“Outras 493”), de cerca de 25%, foi substancialmente inferior ao crescimento de quase 300% das “Magnificent 7”.

Fonte: Bloomberg – 13/fev/2024

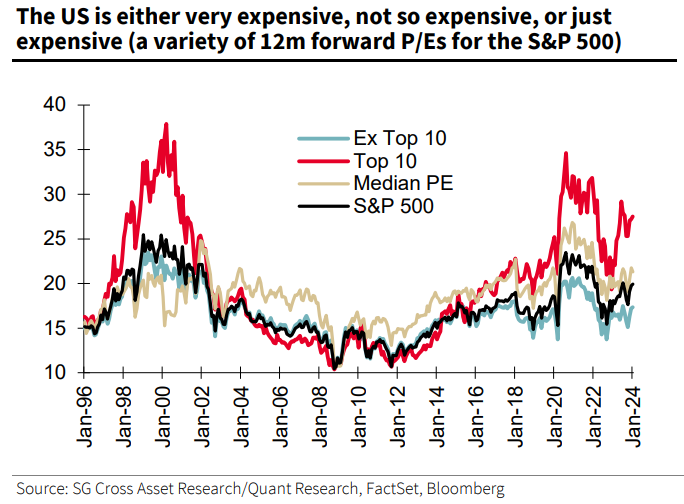

E esse crescimento observado nos últimos anos ajuda a justificar a diferença de múltiplos observada entre essas ações e o resto do mercado – conforme mostrado no gráfico abaixo.

Fonte: Bloomberg – 13/fev/2024

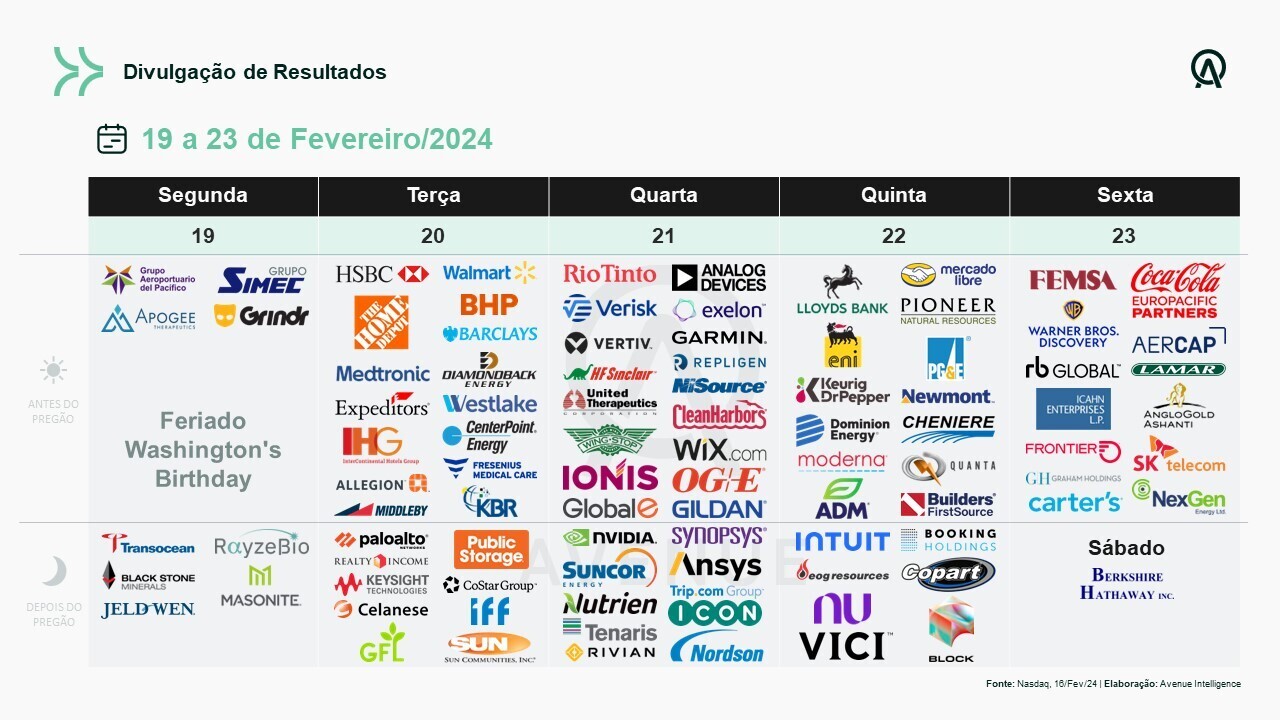

Para esta semana que vem, esta é a agenda:

E para quem quiser sempre deixo aqui o convite para me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Antes de investir, considere os objetivos, riscos, taxas e despesas do investimento. Entre em contato com [email protected] para obter um prospecto contendo essas e outras informações importantes. Leia com atenção antes de investir.

Fale com a gente

Fale com a gente