Chama o síndico para entender esse mercado!

06/06/2022

06/06/2022

06/06/2022

Chegamos em junho e isso me fez perceber que estamos praticamente na metade do ano. Me vem à mente aquele clichê de “como o tempo passa rápido, não é?!”. Pode até ser para mim, mas para muitos que investem, talvez a preocupação seja: quando acaba?

Na verdade, me refiro a queda de 13% do S&P 500 no ano (considerando o fechamento de 02/06/2022), ou de 22% do índice Nasdaq no mesmo período, ou ainda a variação da moeda (dólar contra o real), que apresentou queda de 14% no ano.

Tenho sentimentos, percepções e opiniões que divido aqui com vocês toda semana e sempre comento minha opinião. No entanto, minha missão aqui nesse início de mês é olhar o cenário macro e ver se juntos concluímos algo. E então let’s go global?

Qual é o hit do momento macroeconômico?

Do álbum de 1970, de Tim Maia, Primavera:

Quando o inverno chegar

Eu quero estar junto a ti

Pode o outono voltar

Que eu quero estar junto a ti

Para mim, essa é a música que reina dentro do Banco central americano, lembrando que no hemisfério norte o inverno chega em dezembro e, no último mês do ano, o FED espera que a inflação esteja “bem perto a ti” (no caso, a meta). O banco central americano almeja que a inflação ceda e chegue próximo a sua meta de 4,3% – veja mais aqui.

Ou seja, se a inflação nesse patamar até dezembro, será um sinal de que eles conseguiram controlá-la e trazê-la mais para próximo da meta. Aqui já fica implícita a ideia de que já vimos um pico na inflação e agora poderemos ver o seu arrefecimento. No entanto, isso só será possível se o “remédio” dos juros mais altos surtir o efeito esperado.

E qual a dose necessária? Justamente esse tem sido o tom do momento: saber qual é a dose de redução do seu balanço e elevação juros que o FED terá que aplicar.

E por que importa?

Porque podemos considerar os juros como equivalente ao preço. Nesse caso, em se tratando dos juros americanos, estamos falando então do preço do dólar. Contra o real não foi bem assim, mas essa é a questão de elevação de juros que está por trás da alta do DXY (índice dólar) no mundo.

E não só isso, mas essa questão de elevação de juros é um dos fatores que tem pesado exatamente sob aquele aspecto que comentei no primeiro parágrafo, relativo à queda do Nasdaq.

Ok, mas se juros são a chave, como fazer para prevê-lo? É justamente isso que tentamos fazer todos os dias no mercado: ler e interpretar o cenário, para tentar nos anteciparmos aos movimentos futuros.

Por isso, aqui vou aqui discorrer sobre o cenário macro e tentarei fazer isso sem ser enfadonho.

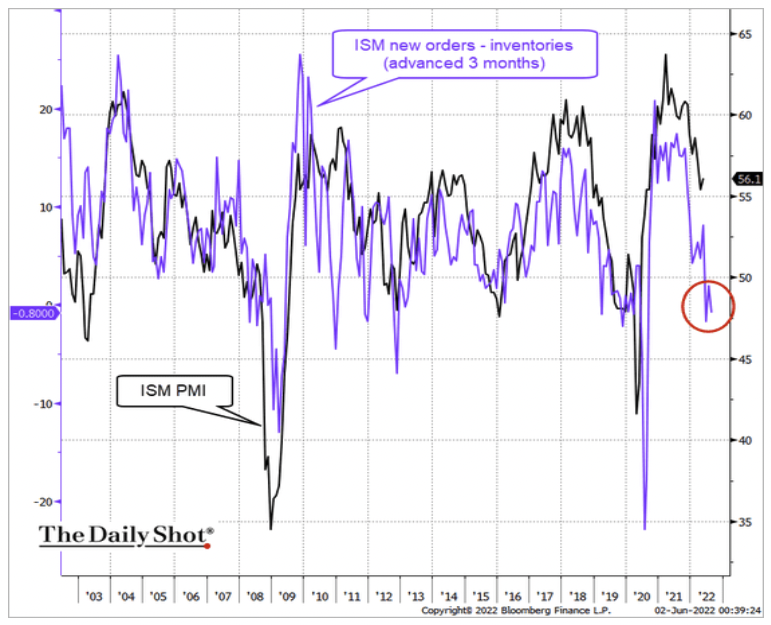

1. A economia americana e do mundo está desacelerando. O gráfico abaixo é da pesquisa da ISM Survey. Ele compara os novos pedidos (linha lilás) com o atual nível do índice PMI* (linha preta). O que o gráfico sugere é que baseado na fraca demanda dos atuais novos pedidos, a atividade economia tenderia a ceder. Aqueda da linha roxa sugere menos pedidos para as fábricas e se há menos pedidos, consequentemente, a atividade industrial tenderia a ceder.

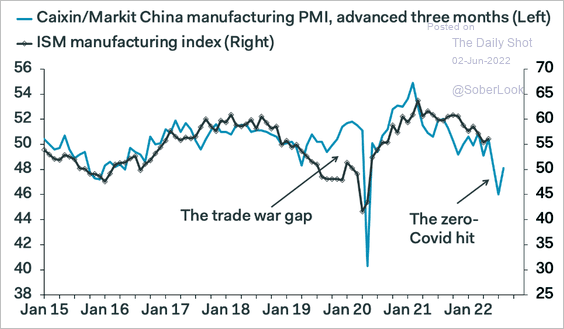

Isso faz sentido se você pensar que a Europa está envolta numa guerra e sua atividade já está desacelerando fortemente, enquanto a China se fecha novamente por conta da Covid, afetando seu crescimento, como mostra o gráfico abaixo. Da mesma forma aqui temos o ISM manufacturing Index (linha preta) e outro indicador, o Caixin Markit China Manufacturing, que capta os pedidos as fábricas.

Então, eu penso que do lado da demanda agregada teremos um refresco para inflação, pois a menor atividade tem como resultado menos demanda. Simples assim.

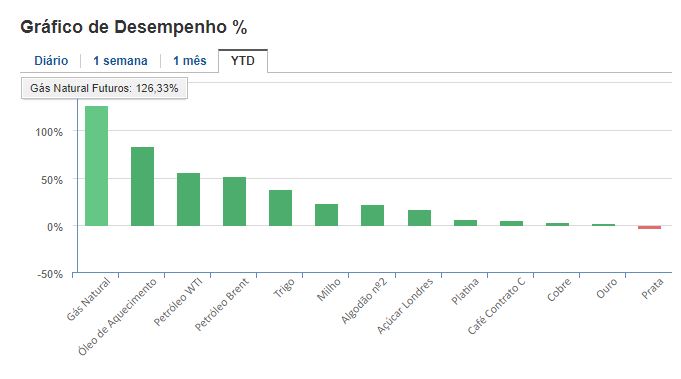

2. O problema reside no lado da oferta agregada. Para que o FED veja a inflação convergir para onde ele espera, o lado da oferta precisa “dar um refresco”. Em especial, vivemos um mundo em que as commodities vêm ficando cada vez mais caras, mesmo em um cenário de dólar mais caro no mundo. Ou seja, os preços das commodities sobem e esses são cotados em dólar, que vem se valorizando frente a outras moedas. Abaixo um gráfico que ajuda a ver isso. O gás natural acumula mais de 100% de alta no ano, o trigo sobe mais de 35%, o milho mais de 20%, o algodão, o café e etc também sobem. Poderia aí adicionar os metais ou o minério de ferro, além, óbvio, do petróleo.

Investir em commodities é geralmente considerado especulativo devido ao potencial significativo de perda de investimentos.

Seus mercados provavelmente serão voláteis e pode haver flutuações acentuadas de preços mesmo durante períodos em que os preços em geral estão subindo.

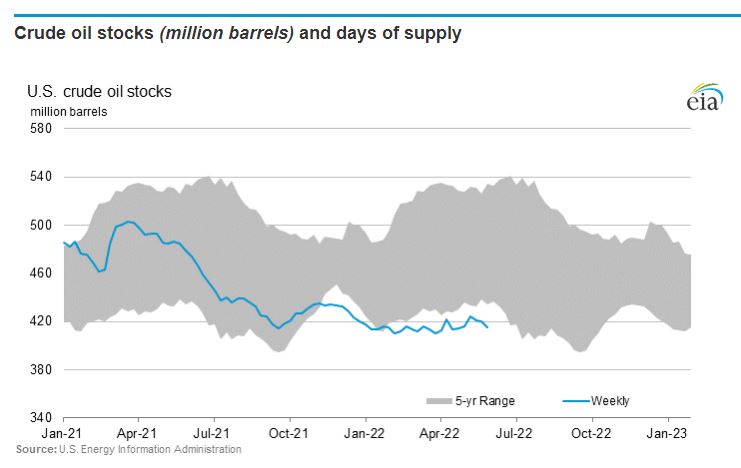

Aqui penso que não há muito refresco. Do lado da oferta não é tão simples expandi-la. O petróleo, que é a principal e combustível da economia global, segue com um nível de estocagem baixa e pressões de demanda – o gráfico abaixo mostra que o nível atual (linha azul) está abaixo do menor nível da média de 5 anos. E os estoques baixos em um período em que muitos americanos viajam (férias de verão no hemisfério norte) aumentam a demanda por gasolina e querosene na aviação.

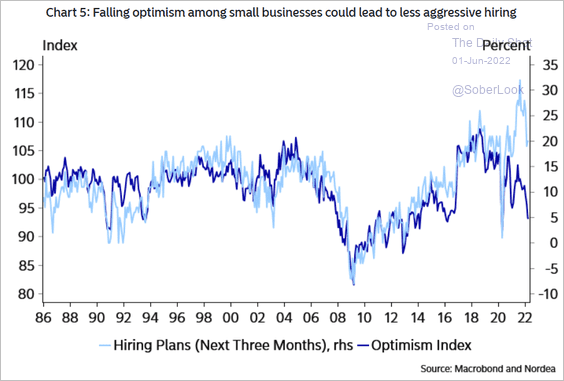

3. Menos trabalho. Outra coisa que ajuda a controlar a inflação é menos dinheiro na mão do consumidor. E isso é possível com um mercado de trabalho menos apertado, que não pressione os salários para cima. E, vale ressaltar que, parte relevante da criação de emprego se dá em pequenos negócios. O gráfico da Nordea Markets abaixo relaciona planos de contratações (linha azul clara) com o otimismo dos entre pequenos negócios, sugerindo uma desaceleração nessas contratações.

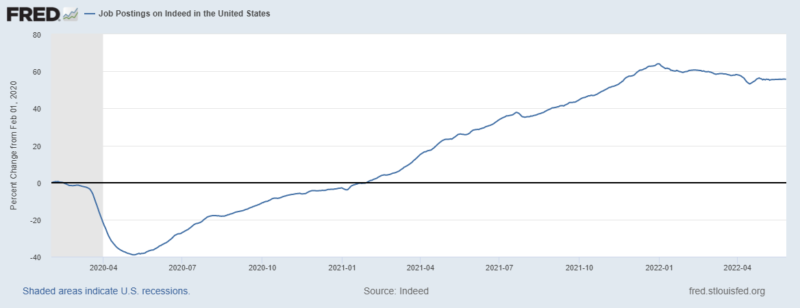

Para uma melhor leitura é necessário acompanhar o payroll, que será divulgado sexta-feira dia 03 de junho, um dia após a confecção desse post. Ainda assim, o número de vagas postadas no site de empregos Indeed, sugere que a criação de postos de trabalho já fez pico, ou seja, já pode ter alcançado sua máxima.

Uma matéria recente da Reuters corrobora a essa tese/percepção de desaceleração do mercado de trabalho, pois levanta a dúvida sobre a capacidade e intenção das empresas em contratarem com as margens de lucros pressionadas.

Fora isso o impacto renda já foi percebido. Com a queda dos índices de ações e ainda das criptomoedas eu diria que, considerando que parcela relevante da população investe em ativos financeiros, o impacto já vem sendo percebido pelos consumidores.

A boa notícia é que a má notícia, pode não ser tão má. Eventualmente, pode até ser boa… Parte importante da estratégia do FED é essa desaceleração, ou desaquecimento, do mercado de trabalho como forma de controlar o lado da demanda agregada, conforme comentei mais acima.

Eu teria ainda mais coisas para conversar aqui sobre o cenário macro, mas como mencionei não quero que nossa news fique enfadonha. Por isso, para não perder sua preciosa atenção, te convido para nossa live, o Conexão Avenue, que acontecerá no dia 13/06, às 19hs no nosso canal de Youtube, onde abordaremos mais sobre o tema.

Minha conclusão.

Penso que os sinais de desaceleração da economia americana começam a aparecer e isso não é de um todo mal, considerando que faz parte de um movimento natural de ciclos econômicos, podendo até retirar pressão do FED por aumentos de juros e por uma política monetária restritiva mais duradoura e intensa. No entanto, penso que ainda é cedo. Temos que ver mais indicadores apontando para esse cenário para que, de fato, possamos alterar a percepção do mercado. Até porque a própria postura e falas dos dirigentes do FED seguem apontando para isso, ou seja, uma postura mais rígida em termos de política monetária. Temos mais 3 encontros com decisões de juros até novembro – veja aqui as datas dos encontros. Enquanto isso, vamos ver se o ritmo da banda continuará sendo “Quando o inverno chegar…”

Mas, enquanto o inverno não chega, no mercado é verão!

Aqui cabe a mim a função de reforçar conceitos e de ajudar você a navegar nesse momento turbulento. Semana passada foquei em comentar as movimentações de gestores renomados – confira. Para essa semana penso que existam mais dados e indicadores interessantes para compartilhar aqui.

Enquanto o cenário que comentei acima vai se desenhando, no mercado temos a resposta a esse ponto com uma precificação de ativos mais negativa – em bom português, com a bolsa americana em queda.

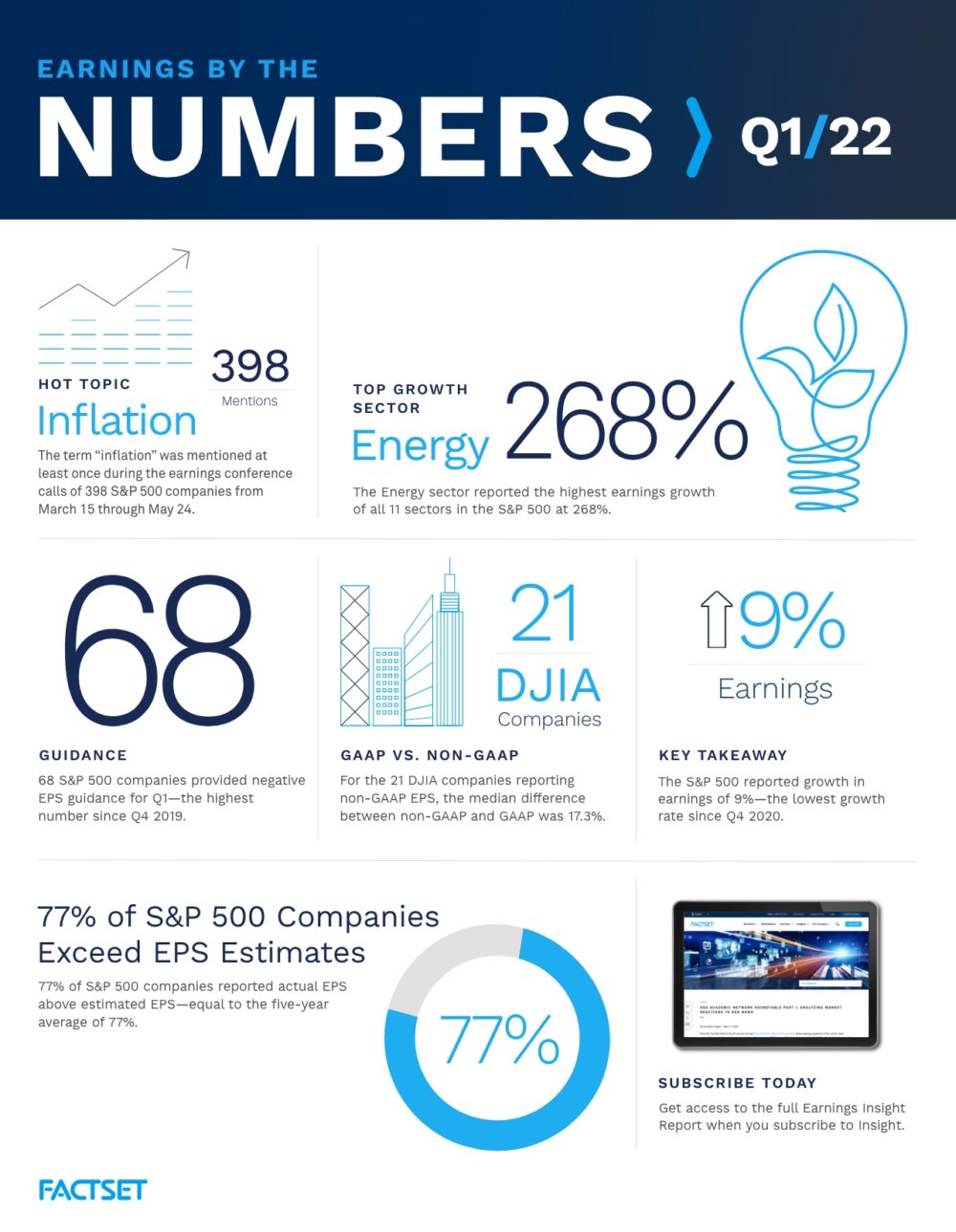

Apesar do mau humor do mercado, os resultados e análise da vida corporativa nesse 1T22 não se mostraram nenhuma catástrofe. Achei o infográfico abaixo muito bom como forma de um “resumão” dos resultados. Tem muita informação aqui. Se eu pudesse sumarizar diria que as empresas bateram em grande medida os lucros por ação (77%) e apresentaram um crescimento de lucros de 9%. No entanto, uma parcela razoável revisou os resultados futuros para baixo (68 com guidance negativo), com muitas citações e preocupações com a inflação.

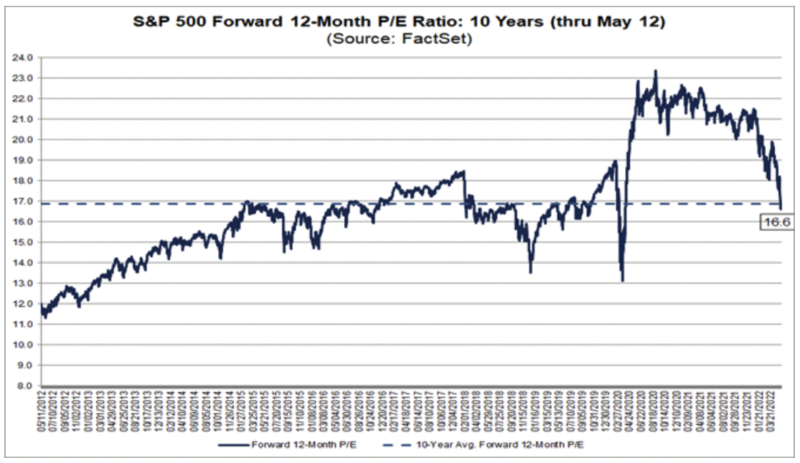

Não sabemos, de fato, o que vai acontecer e as perspectivas são sempre indicadores enviesados por quem as cria. Mas o que posso dizer é que já houve um ajuste de múltiplos da bolsa americana. Dado que os lucros cresceram, como comentei acima, e os índices acionários passaram por uma realização, o múltiplo dos índices foi ajustado e retornou para níveis próximos a média.

Abaixo o gráfico do múltiplo Preço/Lucro do S&P 500, calculado pela Facset

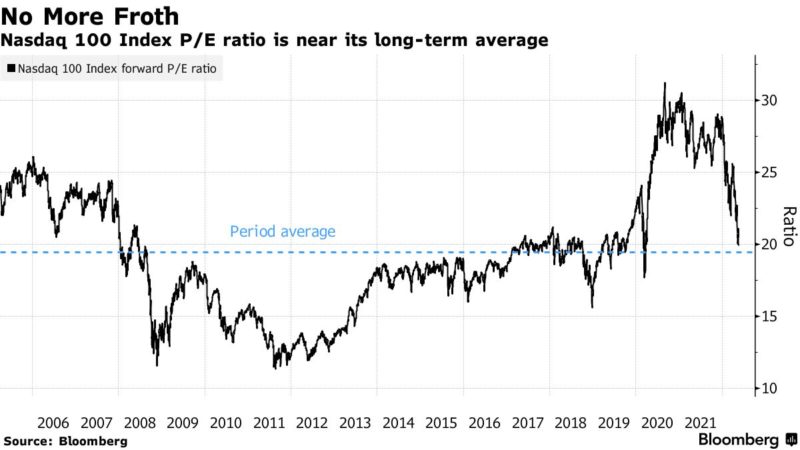

O Nasdaq, onde temos uma preponderância maior das empresas tech, já voltou a uma média mais longa.

Penso aqui que muita coisa já foi colocada nos preços e o mercado antecipa isso. Na minha experiência de 18 anos de mercado financeiro, penso que os preços estão sempre uns 6 meses à frente. A análise de dados passados nos mostra que para variação do S&P a trajetória dos lucros pode ser importante.

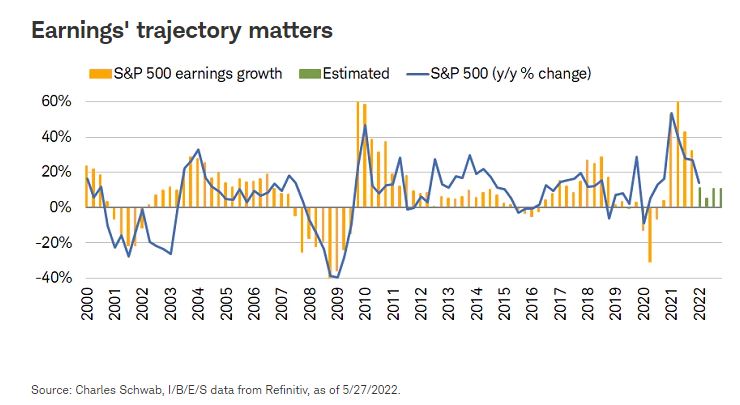

Gráfico abaixo da Charles Schwab é bacana em mostrar que a variação ano contra ano (YoY) do S&P guarda relação com a taxa de crescimento de lucros das empresas do índice. Os anos de menor crescimento de lucros tendem a ser também os anos de menor variação dele. Emm outras palavras, o que o gráfico sugere é que menores crescimento de lucros tendem a gerar uma variação menos positiva do S&P500. Logo, considerando que esse tem se mostrado um ano de desaceleração econômica e de desafios para as empresas, seria razoável supor um momento mais complexo para o mercado acionário. Lembrando que não há como garantir nada e que essa é apenas uma análise de dados passados que podem não se repetir.

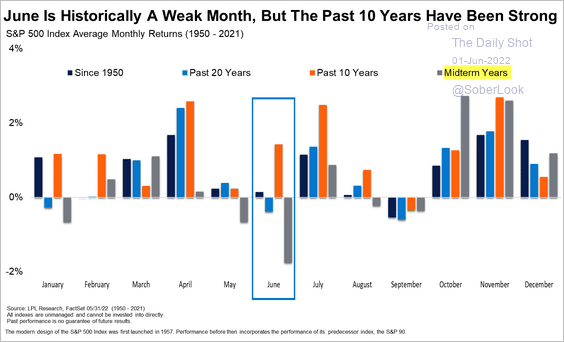

Agora, para acabar, trago uma estatística que pode não agradar, mas ao menos revela a realidade nua e crua dos números. O fato é que junho, estatisticamente, não se mostrou tão favorável assim para o mercado.

Enquanto o mau momento do mercado não passa, o investidor pode cantar uma outra música do álbum Primavera de Tim Maia. Em referência aos retornos de 2021, o investidor pode cantar:

Nem sei por que você se foi

Quantas saudades eu senti

…

E eu

Gostava tanto de você

Gostava tanto de você

E para quem gosta de podcasts e sente falta desse nosso formato, estou no Spotify com o GoGlobal – vale seguir e ouvir.

E para mais informações e análises como essa me sigam nas redes sociais – Twitter e Instagram.

Aquele abraço, William Castro Alves

Tenha em mente que não há garantia de que qualquer estratégia será bem-sucedida ou lucrativa, nem protegerá contra uma perda. A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

Fale com a gente

Fale com a gente