REITs: sua utilidade em portfólios e o cenário atual

28/08/2023

Volta e meia, nas redes sociais, lives e onde quer que eu vá me perguntam sobre REITs, uma classe de ativos que desperta o interesse de muitos investidores. Então resolvi escrever um Insights a respeito. Espero que gostem.

Lembrando, se você quer saber sobre Renda Fixa aqui nos EUA, eu fiz um Insights abordando exatamente isso – Evidências sobre os juros americanos – Avenue. E na semana anterior comentei sobre o cenário para ações – Um balanço dos resultados e a bolsa americana – Avenue.

Alinhando conhecimento.

Começo por dizer que nos EUA existem os REITs (Real Estate Investment Trusts), que se assemelham aos Fundos Imobiliários no Brasil. Em 1960, o Congresso americano criou a estrutura dos REITs para proporcionar aos investidores americanos a oportunidade de investir em ativos imobiliários. Em linhas gerais, os REITs possuem algumas regras específicas para serem “enquadrados” nessa estrutura, mas em geral, eles funcionam como empresas com foco no investimento imobiliário. Para quem tem interesse em saber mais sobre o assunto, sugiro fortemente acessar os links abaixo com conteúdos sobre o tema:

REITs: O que é Real Estate Investment Trust e como funciona? [Guia completo] (avenue.us)

O que são REITs e como DIVERSIFICAR investindo no MERCADO IMOBILIÁRIO dos EUA – YouTube

Big numbers

O site Nareit.com oferece uma fonte de informações interessantes sobre o setor. Destaco aqui alguns destaques interessantes que nos fornecem uma boa ideia do tamanho desse mercado. Vou destacar alguns dados interessantes para vocês:

Vantagens e desvantagens dos REIT’s

Podemos dizer que, como todas as classes de ativos, os REITs possuem vantagens e desvantagens. Vejamos algumas:

Vantagens:

Desvantagens:

O desempenho dos REIT’s

Na Avenue, acreditamos em uma alocação estrutural, ou seja, uma carteira mais estática que não seja alterada constantemente de acordo com os nuances econômicos. Nesse sentido, os REITs podem fazer parte dessa carteira estrutural, desde que o investidor tenha consciência do risco envolvido e que isso esteja alinhado ao seu perfil de investidor.

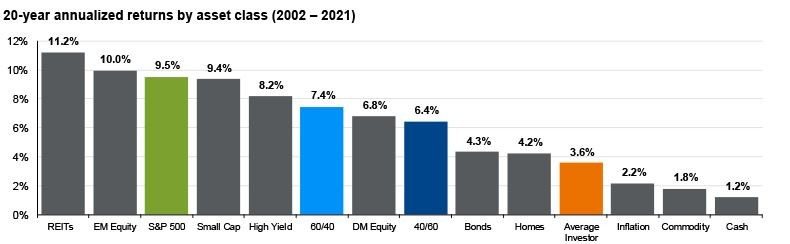

Ainda assim, quando observamos a longo prazo, percebemos que, como classe de ativos, os REITs apresentaram um desempenho médio superior, inclusive em relação às ações. Abaixo está um gráfico do JP Morgan Asset que considera o retorno anualizado de diferentes classes de ativos entre 2002 e 2021.

Fonte: J.P. Morgan Asset Management – 31/jul/2023

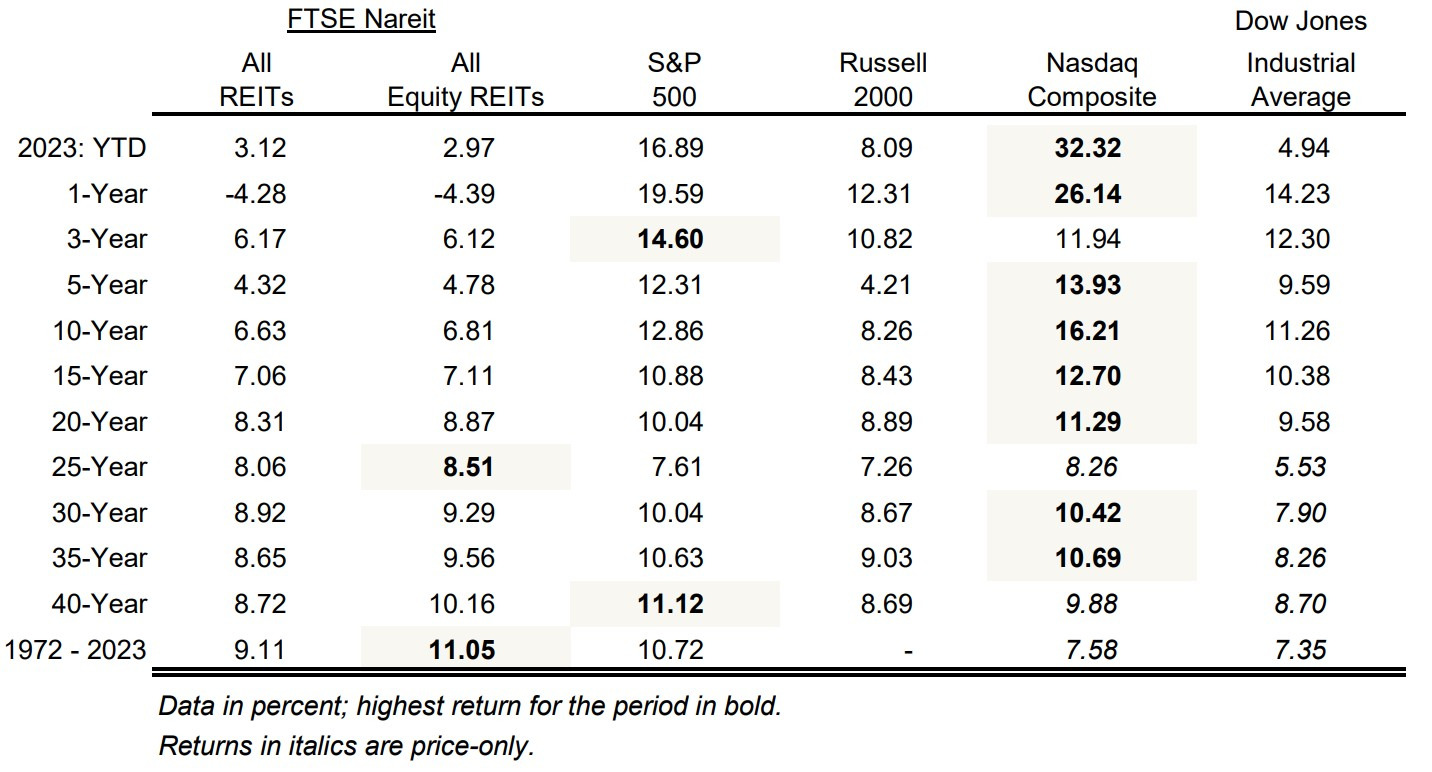

Já o relatório trimestral publicado no Reit.com mostra uma perspectiva diferente. Vale ressaltar que o estudo publicado trimestralmente no site é muito abrangente e serve como uma ótima fonte de informação para aqueles interessados no setor. (Inserir link para o relatório completo, se possível.)

A tabela abaixo compila o desempenho dos REITs em diferentes intervalos de tempo (1, 3, 5, 10 anos, etc.), comparando-os com os índices S&P 500, Russell 2000, Nasdaq Composite e o Dow Jones, até 30 de junho de 2023. Podemos observar que os REITs apresentam o melhor retorno somente em intervalos específicos de 25 anos ou desde a sua criação na década de 70. Em negrito, estão destacados os índices que tiveram o melhor desempenho em diferentes intervalos. Uma observação importante: REITs de equity são aqueles que investem exclusivamente em imóveis, excluindo os REITs de mortgages (que investem em títulos) ou os REITs de “papel”.

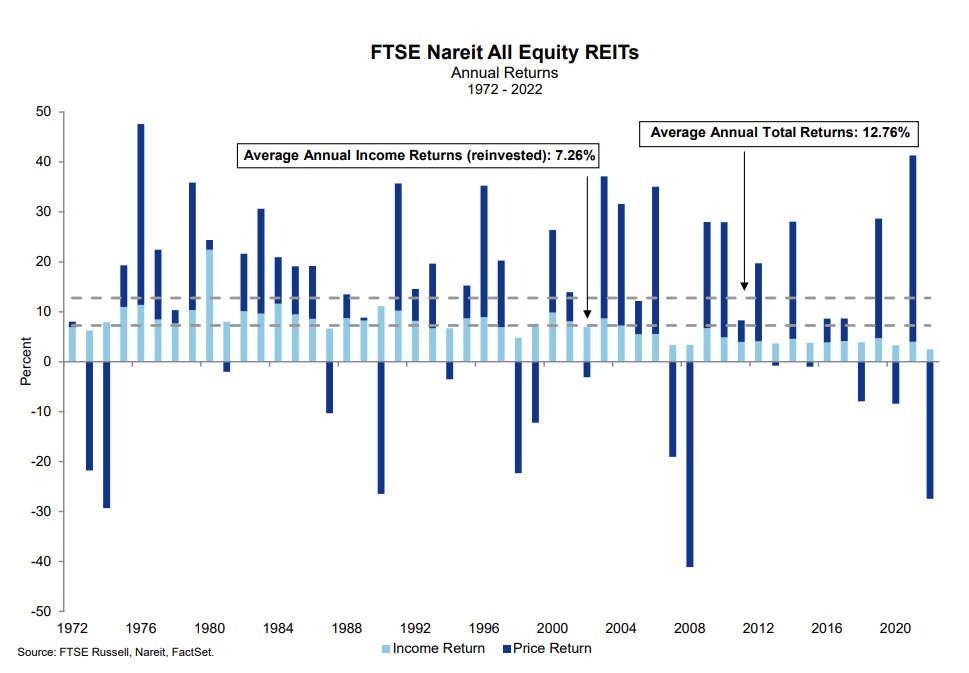

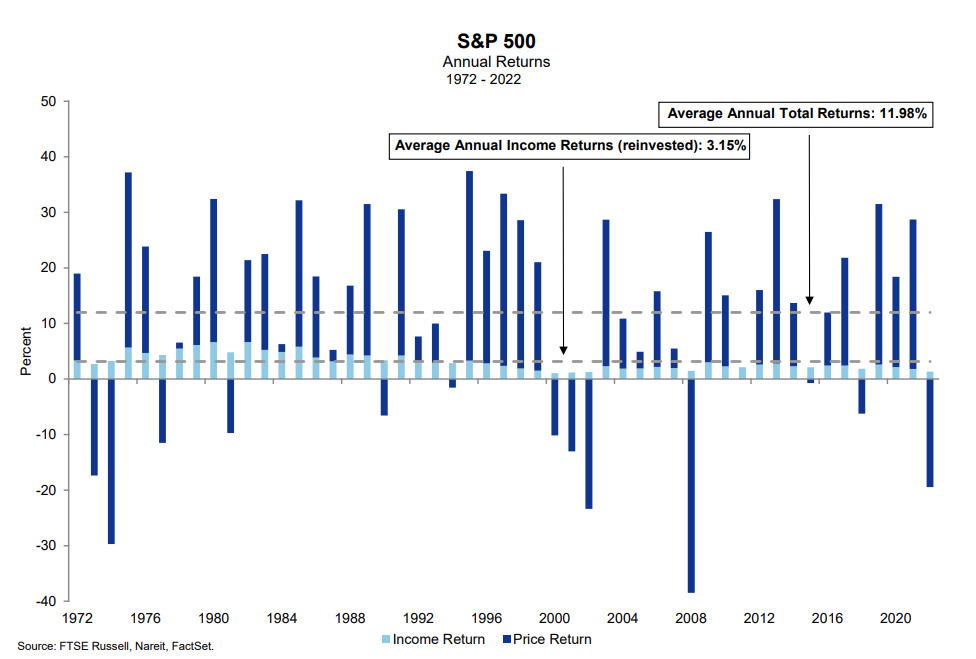

Uma característica importante dos REITs é o pagamento de renda. Muitos investidores buscam uma renda mensal e, nesse sentido, o histórico mostra que o yield médio do segmento é maior do que o do S&P 500, o que é algo relevante ao considerar a performance a longo prazo. Nos gráficos abaixo, a comparação das performances ano a ano desde 1972 entre o S&P 500 e os REITs de Equity é apresentada, incluindo também a renda anual média gerada por cada um dos índices.

REITs nos portfólios…

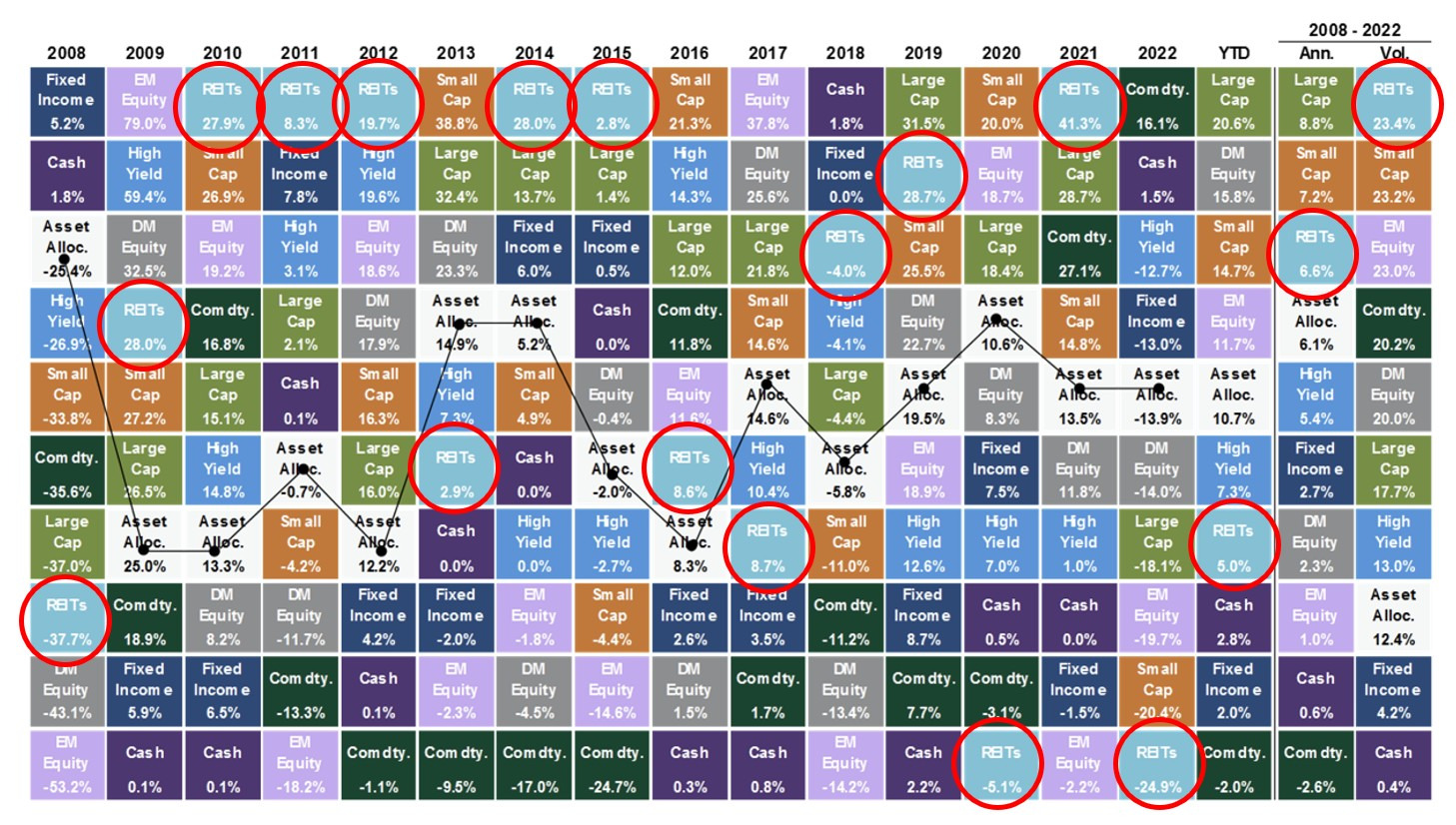

Além do retorno, o investidor deve sempre considerar a variabilidade dos retornos, ou seja, a volatilidade da classe de ativos. Nesse sentido, é verdade que os REITs apresentaram retornos elevados, mas o mesmo pode ser dito sobre a elevada volatilidade dessa classe. Ao observar a tabela abaixo, que mede o retorno de diferentes classes de ativos, é possível notar que os REITs apresentaram uma grande variabilidade nos retornos nos últimos 10 anos. Na última coluna à direita da tabela, podemos ver que os REITs foram a classe de ativos com maior volatilidade entre 2008 e 2022.

Fonte: J.P. Morgan Asset Management – 31/jul/2023

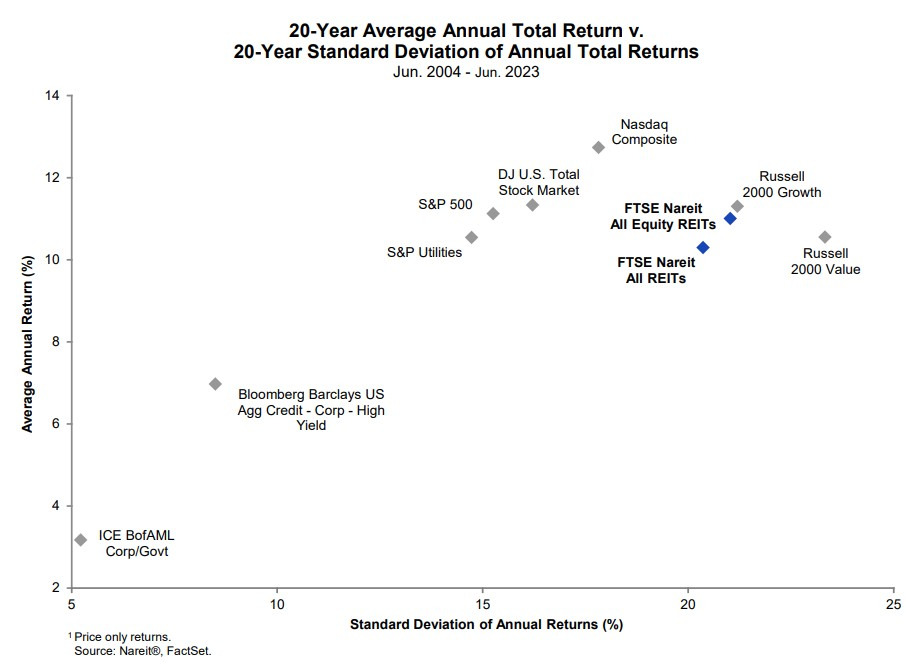

Apresentando de outra maneira, o gráfico abaixo ilustra que tanto os retornos quanto a volatilidade dos REITs se assemelham aos das ações, especialmente às small caps (índices Russell 2000). Isso significa que os REITs são uma classe de ativos com potencial de retorno, mas que também pode aumentar a volatilidade da sua carteira.

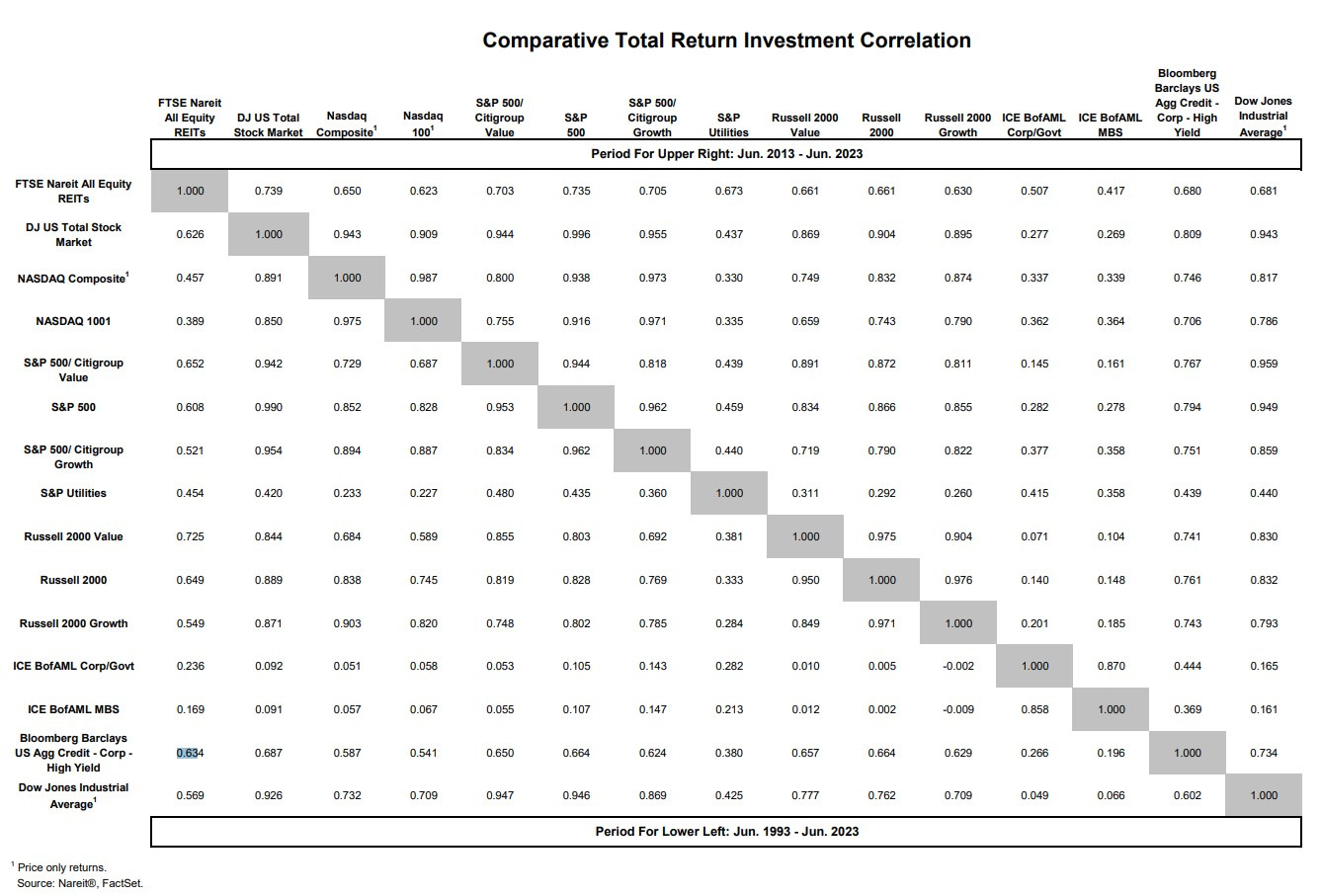

A tabela abaixo pode parecer um pouco complexa, mas ela é bem interessante. Ela compara a correlação de retornos dos REITs com alguns índices de ações. Apesar da elevada variabilidade enquanto classe de ativos, vemos que a correlação de retornos dos REITs com alguns índices de ações é baixa/moderada. Em outras palavras, podemos dizer que os REITs podem oferecer alguma diversificação e complementariedade para carteiras, dependendo da sua composição.

Cenário atual…

Olhando para o desempenho dos REITs listados (negociados em bolsa), é perceptível o descompasso de performance entre os índices S&P 500 (linha preta), Nasdaq (linha azul) e o MSCI US REIT Index (linha vermelha) nos últimos 12 meses.

Fonte: Investing.com – 24/ago/2023

Muito em linha com o que já mencionei algumas vezes aqui nesta coluna, sobre a existência dos dois mundos na bolsa americana. – O que dita o ritmo do mercado americano? – Avenue e Deal, China, IA, juros… Tudo o que você precisa saber sobre o mercado hoje – Avenue – em suma, em 2023 temos testemunhado um aumento significativo nas 10 maiores empresas de tecnologia no mercado americano, ao mesmo tempo em que outras ações do índice apresentam um desempenho mais moderado. Essa performance excepcional de algumas empresas de tecnologia tem contribuído substancialmente para o aumento dos índices.

No que diz respeito aos REITs, acredito que a fraca performance dessa classe possa ser justificada principalmente pelo impacto e pela percepção do mercado em relação às taxas de juros. Como isso acontece?

Fonte: St. Louis Fed – 24/ago/2023

3. Juros mais elevados tornam o financiamento imobiliário mais caro, o que, por sua vez, tende a impactar negativamente o setor. Não é por acaso que temos observado uma queda significativa no número de solicitações de financiamento imobiliário.

4. Por fim, apesar da redução das preocupações com uma recessão, essa ainda é uma possibilidade, especialmente diante da perspectiva de manutenção de taxas de juros elevadas nos EUA por um período mais prolongado. Em um cenário de recessão, alguns REITs poderiam perder locatários, o que afetaria suas receitas.

Olhando a frente…

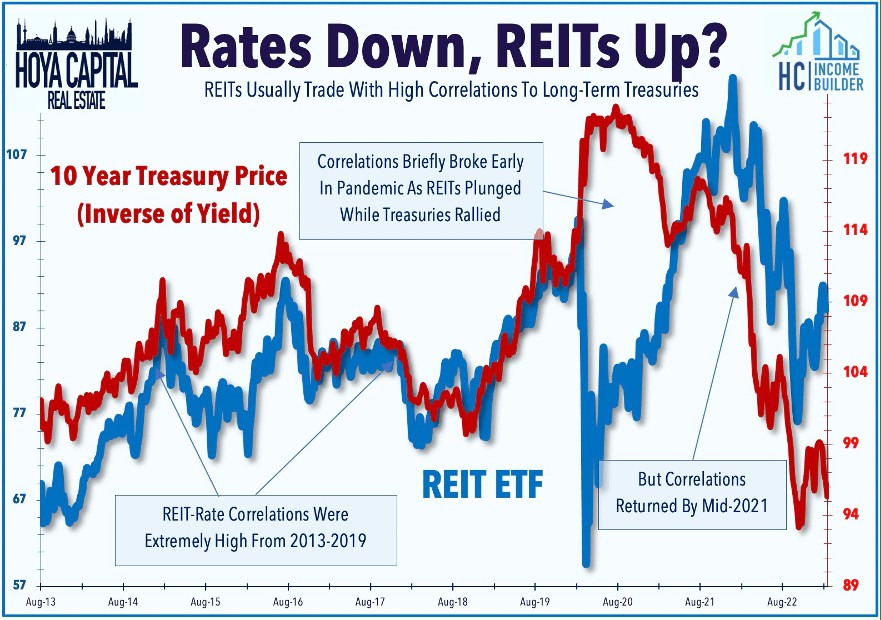

Penso que um ponto crucial para este mercado são as perspectivas em relação às taxas de juros. À medida que as taxas de juros permanecem elevadas, temos um cenário complexo para o setor como um todo. Geralmente, observamos que há razões para a correlação entre as taxas de juros e o desempenho dos REITs. O gráfico abaixo compara os yields dos títulos do Tesouro (Treasuries) de 10 anos na linha vermelha com o desempenho dos REITs, mostrando uma correlação entre essas duas variáveis. Uma explicação aqui é necessária: o eixo da direita representa os rendimentos dos Treasuries e está apresentado de forma invertida, ou seja, quanto mais os yields sobem, mais a linha vermelha desce – indicando que yields mais altos nas Treasuries afetam negativamente o desempenho agregado dos REITs.

Fonte: Hoya Capital – 19/jul/2023

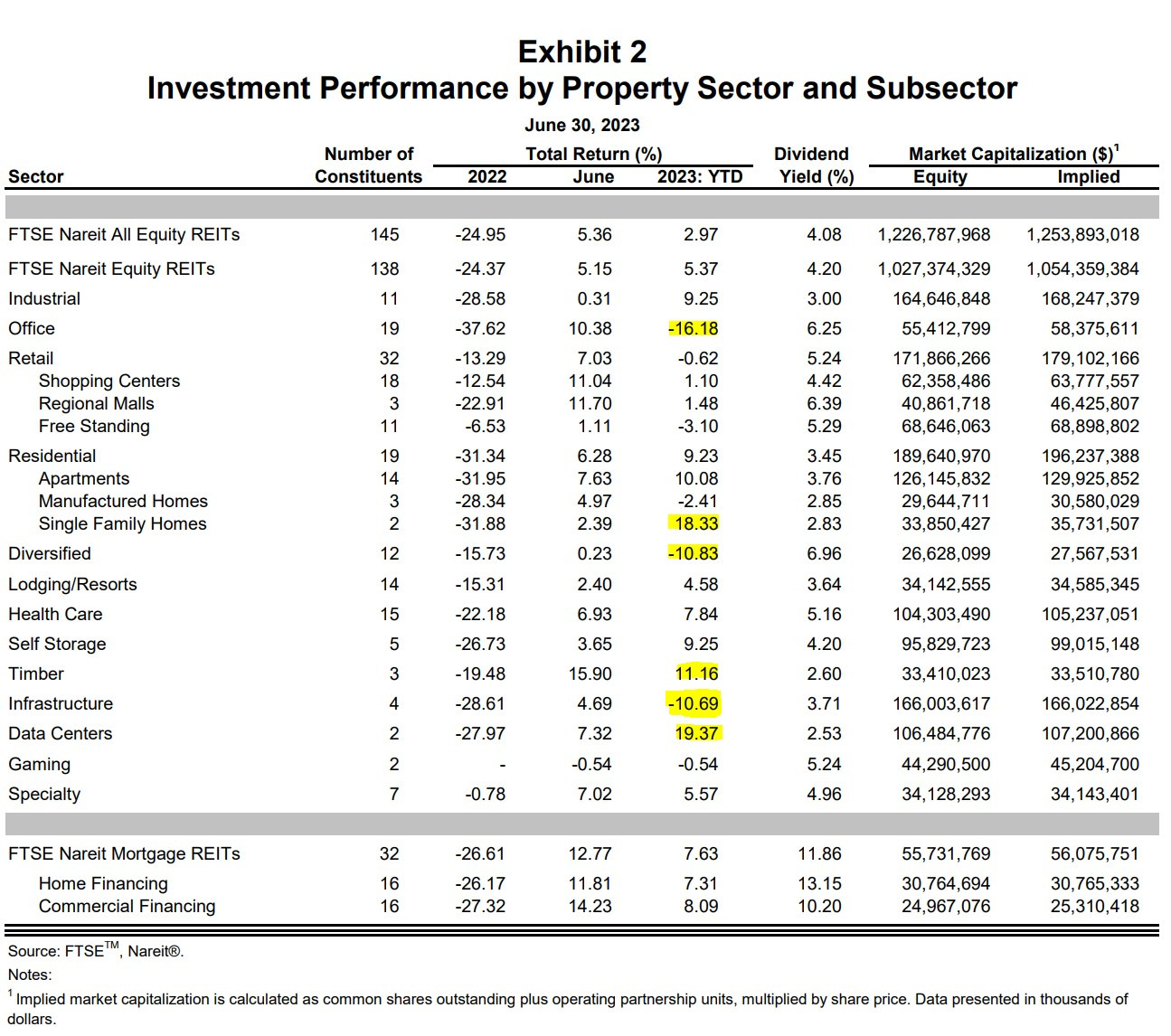

Vale ressaltar que cada caso é único… o que isso significa? Que existe uma variedade enorme de setores nos quais os REITs atuam (como escritórios, shoppings, galpões etc.), portanto, a situação de um setor não necessariamente se aplica a outro. Abaixo, uma tabela que compara os desempenhos dos diferentes segmentos de REITs até o final de junho de 2023. Até essa data, destacam-se positivamente os REITs de data centers, casas e reflorestamento (fortemente associados ao preço da madeira); na outra ponta, os REITs de escritórios, diversificados e de infraestrutura têm apresentado um desempenho mais fraco.

Conclusão

Em resumo, os REITs são uma classe de investimento interessante que oferece atrativos notáveis aos investidores, como renda, acesso ao mercado imobiliário americano e, de certa forma, uma correlação mais baixa com alguns índices de ações americanos. No entanto, é importante considerá-los como parte de uma parcela de risco maior da carteira, dado o alto nível de volatilidade que essa classe apresenta, como demonstrei aqui.

De uma perspectiva mais conjuntural e tática, o cenário de investimentos nos REITs tem se mostrado bastante desafiador em 2022 e 2023. A parte positiva é que tudo que discuti acima talvez já esteja refletido nos preços dos ativos. Ainda assim, faltam evidências que sugiram uma reversão do cenário atual. A questão das taxas de juros parece ser crucial para determinar uma possível mudança no setor.

Para investidores pacientes e com perfil de risco, pode ser interessante estudar as diversas facetas do investimento imobiliário disponíveis e aproveitar preços depreciados, sempre buscando compreender profundamente aquilo em que você está investindo. No final do dia, esse é o fator mais importante.

Te convido a me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Fale com a gente

Fale com a gente