Um balanço do primeiro semestre de 2023

30/06/2023

30/06/2023

30/06/2023

Acreditem ou não, chegamos à segunda metade do ano! A vida é um sopro, e 6 meses passam quase que num piscar de olhos, não é mesmo?

No mercado, muita coisa aconteceu… Não vou fazer uma retrospectiva narrando fatos ocorridos, mas sim oferecer um olhar mais analítico sobre a precificação de ativos e a economia. E caso algum investidor sinta falta de algo mencionando o dólar, convido-o a ler o meu último texto: “Para onde vai o dólar – Avenue”. Todo investidor global deveria lê-lo!

Cadê a Recessão?

Para quem não lembra, começamos 2023 com a perspectiva muito presente de que a economia americana entraria em recessão – vide notícia da Bloomberg de dezembro de 2022. Muitos citavam a questão da inversão da curva de juros americana, bem como a forte elevação de juros, como um indicativo de que a economia não sairia ilesa.

Fonte: Bloomberg – 20/dez/2022

Mas a verdade é que até aqui não vimos nenhuma recessão. Na verdade, os últimos dados de desempenho da economia sugerem que ela segue firme e forte, sem dar maiores sinais de uma forte desaceleração.

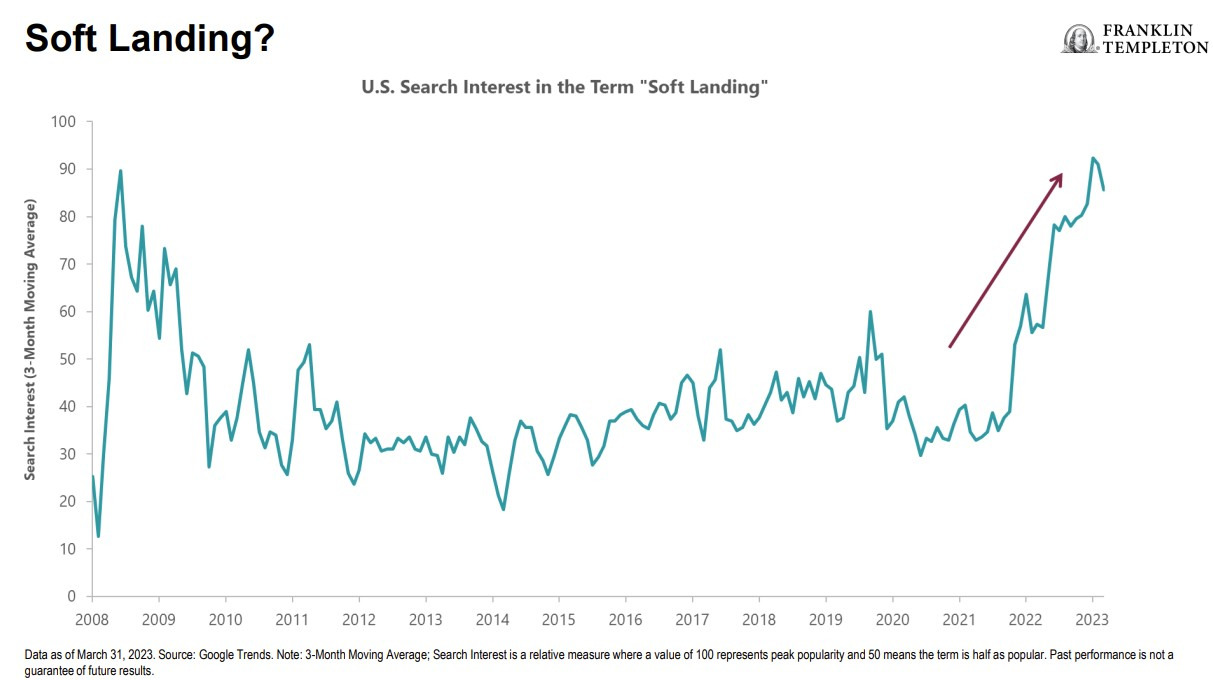

E mais e mais, o mercado foi precificando a possibilidade de um cenário benigno de soft landing, ou seja, de controle da inflação sem que a economia acabe entrando em uma fase recessiva.

Fonte: Franklin Templeton – 31/mar/2023

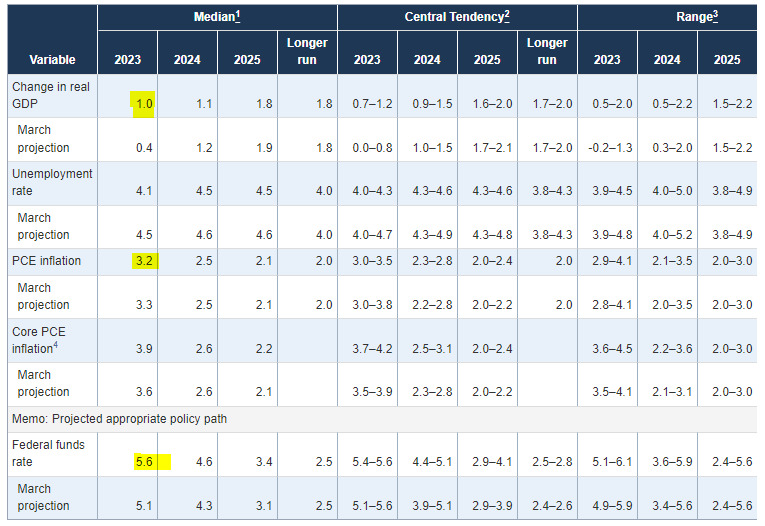

E esse cenário, mesmo com críticas e dúvidas, foi reforçado de certa forma na última reunião do FOMC (comitê de política monetário americano), que revisou suas perspectivas de crescimento para 2023.

Fonte: Federal Reserve – 14/jun/23

A inflação segue aí…

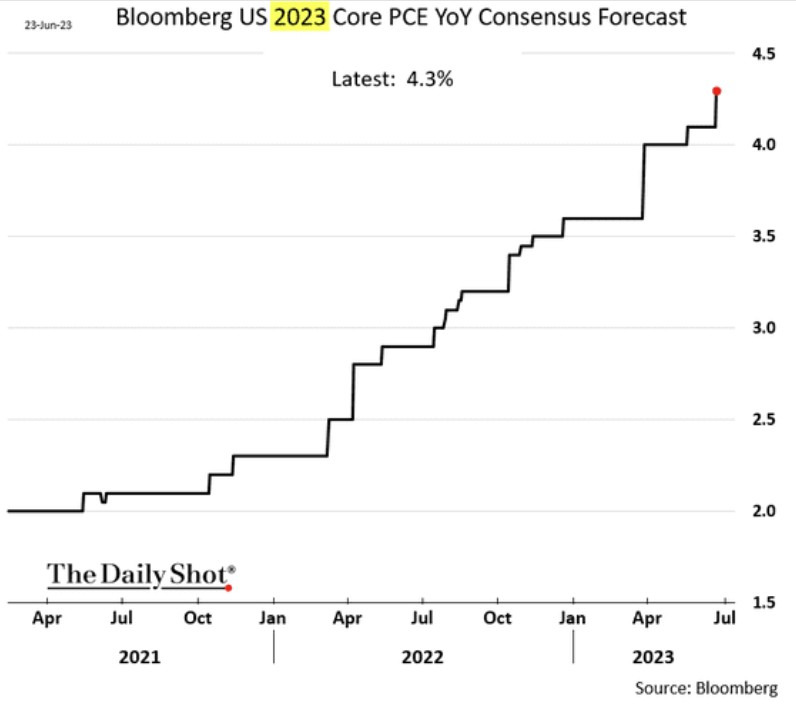

Sim, a inflação já mostrou desaceleração após atingir seu pico em meados de 2022, quando o CPI ultrapassou os 9%. O último dado de CPI, referente a junho e ao período anterior de 12 meses, foi de 4,0%. No entanto, mesmo com a economia surpreendendo positivamente em termos de resiliência e atividade, a inflação tem se mostrado persistente, especialmente em seu núcleo (que engloba preços menos voláteis e/ou suscetíveis a ciclos de commodities). O gráfico abaixo mostra o ajuste para cima das expectativas de mercado para o núcleo do PCE em 2023 (indicador de inflação utilizado pelo Fed em suas projeções econômicas).

Fonte: The Daily Shot – 23/jun/2023

Se há inflação, há juros…

Apesar das oscilações e das preocupações com a inflação, os dados econômicos mais robustos e a inflação resistente ajudaram a manter as taxas de juros em níveis ainda elevados. Entre altos e baixos, a taxa de juros dos títulos de 2 anos dos EUA, por exemplo, encerrou o ano próximo a 4,40% e encerra o semestre próximo a 4,70%.

Fonte: Trading View – 28/jun/2023

E, apesar de se falar muito sobre cortes ou pausas de juros nos EUA, a realidade tem sido bastante diferente das expectativas até o momento. Até agora, tivemos mais aumentos na taxa básica dos FED Funds, que encerrou o semestre entre 5,0% a 5,25%… Na última reunião do FOMC, fica implícita a ideia de mais aumentos estão por vir em 2023, conforme indicado em seu gráfico de “dot plots” – mencionei isso no artigo “Mercado Americano ainda tem fôlego – Avenue”; e esse artigo também aborda esse tema: “Fed Holds but Projects More Hikes to Come”.

Recursos para renda fixa

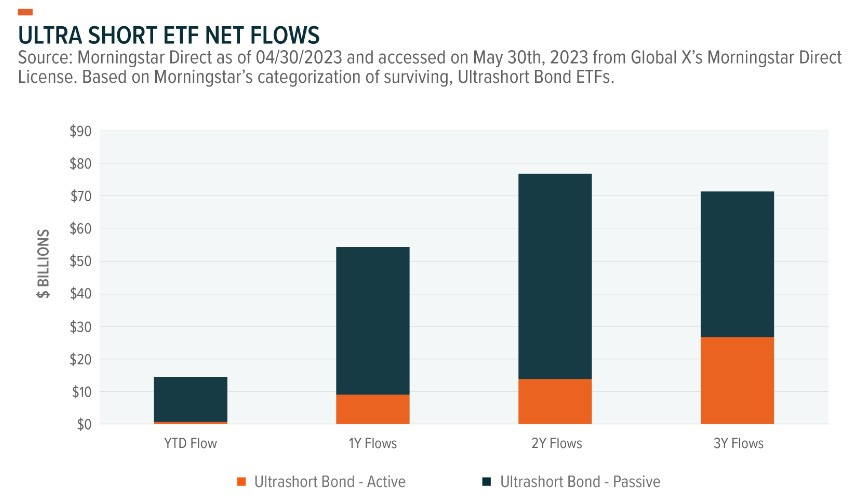

Com a taxa de juros atingindo o seu nível mais alto desde 2007, cada vez mais investidores têm buscado alocar em produtos de renda fixa, aproveitando os rendimentos mais altos. O gráfico abaixo mostra o fluxo de recursos financeiros sendo direcionado para “Ultra Short ETFs” (ETFs que alocam recursos em títulos de dívida de curtíssimo prazo).

Fonte: Global X ETFs – 30/mai/2023

Grande parte desse fluxo de investimentos decorre de dois fatores:

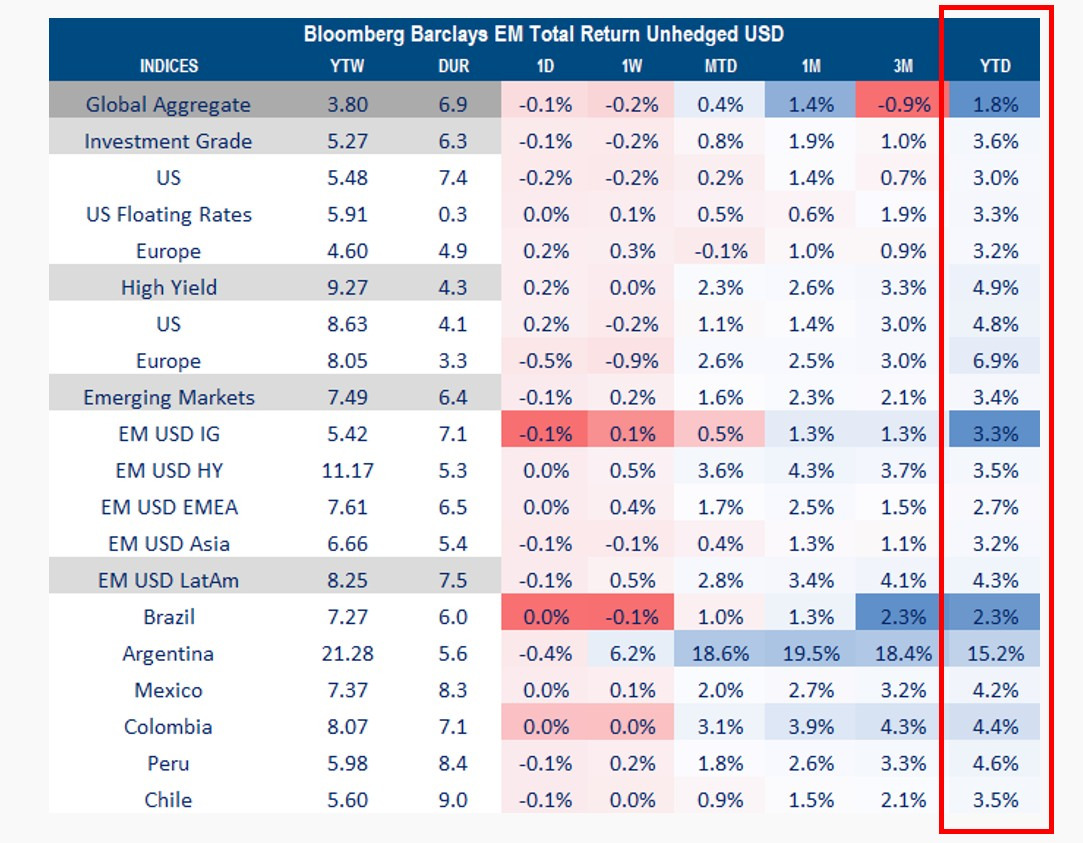

Até o momento, observamos um impacto modesto desse segundo aspecto sendo precificado em alguns segmentos dentro do universo de ativos de renda fixa (bonds). Abaixo está o desempenho no ano até o dia 28/06/2023:

Fonte: Bloomberg, elaboração Avenue – 28/jun/2023.

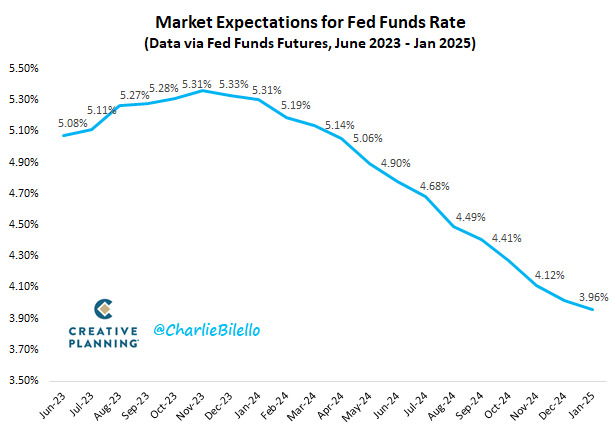

A partir deste ponto (meio do ano), a curva de juros americana está precificando o seguinte cenário atualmente (28/06/2023). Resumidamente, o mercado espera mais um aumento de juros na reunião do dia 26 de julho, seguido de uma pausa até a reunião do dia 31 de janeiro de 2024, quando o Federal Reserve (FED) iniciaria um ciclo de cortes de juros.

Fonte: Creative Planning – 28/jun/23

2 Mundos na Bolsa

No primeiro semestre de 2023, a história pode ser resumida pela dicotomia de desempenho entre empresas que estão envolvidas ou têm uma relação mais direta com os avanços da inteligência artificial e o restante do mercado. Já comentei sobre isso nas últimas semanas em artigos como “Mercado Americano ainda tem fôlego – Avenue”, “O jogo virou no mercado americano? – Avenue” e “Deal, China, IA, juros… Tudo o que você precisa saber sobre o mercado hoje – Avenue“. Inclusive, fiz uma seleção de gráficos diferentes que mostram basicamente a mesma tendência, que pode ser encontrada aqui nesta thread no Twitter.

Abaixo está um gráfico que compara o desempenho do Nasdaq Composite (azul), S&P500 (preto), Russel 2000 (amarelo) e o Dow Jones (vermelho).

Fonte: Trading View – 29/jun/2023

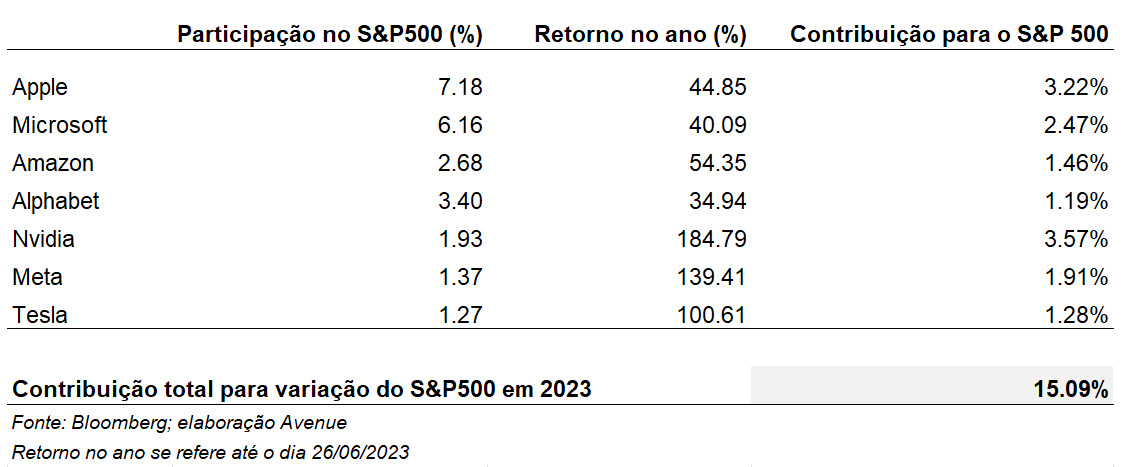

A alta dos índices americanos pode ser amplamente explicada por um grupo de empresas de tecnologia com grande relevância nos índices. A tabela abaixo ilustra esse fenômeno.

Na prática, as altas observadas no primeiro semestre de 2023 resultaram em uma redução do prêmio de risco para os investidores em ações atualmente. Como mencionei anteriormente, em uma relação de risco-retorno, o aumento recente nos índices reduziu a atratividade do mercado de ações em comparação com um cenário em que as taxas de juros básicas da economia estão em alta.

Fonte: Financial Times – 16/jun/23

Nada de recuperação nas commodities…

No primeiro semestre de 2023, continuamos a observar a tendência iniciada no segundo semestre de 2022, na qual as commodities têm enfrentado dificuldades. Apesar de fatores como a reabertura da China ao mundo, cortes de produção pela OPEP, o enfraquecimento do dólar e outros desenvolvimentos, não houve uma recuperação significativa nos preços das commodities. Após uma forte alta no petróleo, gás e outras commodities no primeiro semestre de 2022, o índice Dow Jones de commodities registrou quedas e encerrou o primeiro semestre de 2023 próximo das mínimas em meses.

Fonte: Investing.com – 29/jun/2023

Muita expectativa e pouco retorno nos emergentes

Para concluir, observamos que os mercados emergentes, em sua análise agregada, apresentaram um desempenho fraco ao longo do ano, com um aumento de pouco mais de 3%. No entanto, é importante destacar que alguns mercados, como México, Brasil, Coreia do Sul e Taiwan, se destacaram com performances melhores.

Fonte: Trading View – 29/jun/2023

Por ora, mercado segue digerindo os dados fortes da economia americana, ainda buscando identificar quando poderá ocorrer uma inflexão de juros nos EUA. A bolsa parece antecipar esse movimento e oferece pouco prêmio ao investidor. Quanto à renda fixa, a percepção desde o início de 2022 permanece a mesma: juros altos e a perspectiva de fechamento da curva, o que poderia ter um impacto positivo nos preços dos títulos de dívida. Em relação às commodities e aos mercados emergentes, fica a pergunta se veremos alguma recuperação. Enfim, aguardemos o segundo semestre de 2023!

Te convido a me seguir nas redes sociais – @willcastroalves tanto no Twitter quanto no Instagram – e diga o que achou.

Aquele abraço!

William Castro Alves

Estrategista-chefe da Avenue Securities

DISCLAIMER

A Avenue Securities LLC é membro da FINRA e da SIPC. Oferta de serviços intermediada por Avenue Securities DTVM. Veja todos os avisos importantes sobre investimento: https://avenue.us/termos/.

As expressões de opinião são a partir desta data e estão sujeitas a alterações sem aviso prévio. Não há garantia de que estas declarações, opiniões ou previsões aqui fornecidas se mostrem corretas. Este material está sendo fornecido apenas para fins informativos. Qualquer informação não é um resumo completo ou uma declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação.

O desempenho passado não é indicativo de resultados futuros. Investir envolve risco e você pode incorrer em um lucro ou perda, independentemente da estratégia selecionada.

Os links estão sendo fornecidos apenas para fins informativos. A Avenue não é afiliada e não endossa, autoriza ou patrocina nenhum dos sites listados. A Avenue não é responsável pelo conteúdo de qualquer site ou pela coleta ou uso de informações sobre os usuários de qualquer site.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

O investimento internacional envolve riscos especiais, incluindo flutuações cambiais, diferentes padrões contábeis financeiros e possível volatilidade política e econômica.

Tenha em mente que os indivíduos não podem investir diretamente em nenhum índice, e o desempenho do índice não inclui custos de transação ou outras taxas, o que afetará o desempenho real do investimento. Os resultados individuais do investidor variam. O desempenho passado não garante resultados futuros.

Manter ações para o longo prazo não garante um resultado rentável. Investir em ações sempre envolve risco, inclusive a possibilidade de perder todo o investimento.

Não há garantia de que essas opiniões ou previsões aqui fornecidas se mostrem corretas.

Qualquer informação não é um resumo completo ou declaração de todos os dados disponíveis necessários para tomar uma decisão de investimento e não constitui uma recomendação. Os investimentos mencionados podem não ser adequados para todos os investidores.

Fale com a gente

Fale com a gente